Známý ekonom Olivier Blanchard v jednom ze svých letošních projevů poukazoval na to, že růst vládního dluhu může ekonomice a společnosti prospívat, ovšem jen v případě, že se sazby nachází pod tempem růstu nominálního produktu. Blanchard zároveň dodal, že vyšší zadlužení sebou nese vyšší rizika s tím, že růst dluhu nad určitou hranici přináší růst sazeb. Ekonomové Cinzia Alcidi a Daniel Gros k tomu na stránkách VoxEU uvádějí, že toto riziko bylo potvrzeno řadou studií. Vztah mezi výší dluhu a sazeb pak podle nich není žádnou podružností a má dopady i na vysoce zadlužené evropské země.

MMF zhruba odhaduje, že riziková prémie u vládních obligací vzroste o 4 bazické body na každý procentní bod růstu poměru dluhu k HDP v případě, že se tento poměr dostane nad 60 %. Zmínění ekonomové poukazují na to, že v případě Itálie, jejíž poměr veřejného dluhu k HDP dosahuje 130 %, by se měla riziková prémie vládních obligací nacházet na 280 bazických bodech. „Tyto hodnoty se zdají být realistické, protože od poloviny roku 2018 se riziková prémie pohybuje u této hodnoty,“ píší Alcidi a Gros.

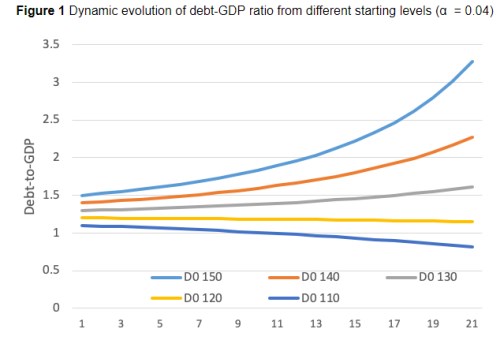

Ekonomové připomínají, že růst dluhu se nejprve projevuje na marginálních sazbách a ty jsou pak vyšší než sazby průměrné. A vazba mezi výší dluhu a sazbami může roztáčet spirálu, kdy vyšší dluh nese vyšší náklady i kvůli tomu, že se zvyšují sazby. Můžeme tak hovořit o multiplikačním efektu, který ovlivňuje dluhovou dynamiku po dlouhou dobu. I malé rozdíly v počátečních parametrech, jakými je počáteční výše dluhu a sazba, pak mohou vyvolávat velké rozdíly v delším časovém období.

Následující graf ukazuje rozdílné scénáře vývoje veřejného dluhu (jeho poměru k HDP) podle toho, jaká je výchozí výše míry zadlužení. Ve scénářích se počítá s tím, že riziková prémie se zvýší o 4 bazické body pokaždé, když se míra zadlužení po překročení 60% hranice zvýší o jeden procentní bod. Bezrizikové sazby byly nastaveny na úroveň tempa růstu produktu a model počítá s 3% primárním přebytkem.

Při velmi nízkých sazbách tak panuje pokušení, aby vlády více utrácely. Zadluženější země ale podle uvedeného čelí riziku roztočení negativní spirály, kdy se s dluhem začnou zvyšovat i rizikové prémie, což obratem navyšuje dluhy. Tento efekt je pak podle ekonomů ještě silnější, pokud existuje vazba mezi vládními dluhy a soukromým sektorem. Tedy zejména vazba mezi nákladem financování bank a výnosy vládních obligací. Pak může dojít i k tomu, že fiskální expanze, která má podpořit ekonomický růst, ekonomiku naopak tlumí. Nízké bezrizikové sazby by tedy neměly být automaticky brány jako výzva pro zvyšování dluhů.

Zdroj: VoxEU