Obchodní den v Evropě trvá osm a půl hodiny. Můžete ale hádat, kdy evropské trhy doopravdy ožívají. Když tento nejdelší burzovní den na světě končí.

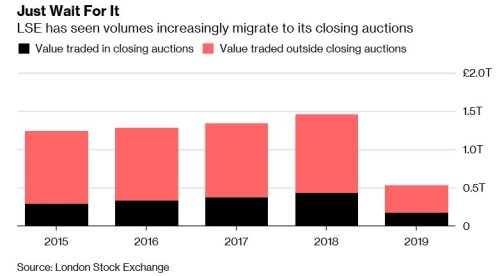

V Londýně končí obchodování v 16:30 tamního času. Během následujících pěti minut se rozběhne aukce, kde se stanoví závěrečné ceny, do kterých mohou naskákat miliardy dolarů. Obchodní objemy provedené tímto způsobem přitom v posledních letech rostou. Během tří let se zvýšily z 12 % na 20 %, ukazují data Rosenblatt Securities. V USA tvoří jen zhruba 8 %.

Důvody? Děje se tak kvůli prudkému rozvoji burzovně obchodovaných fondů (ETF). Ty investiční nástroje se často obchodují v závěru burzovního dne, aby sledovaly zavírací ceny cenných papírů, na které jsou navázány. Jejich boom se tak postaral o vznik sebenaplňujícího se koloběhu, ve kterém se stále více obchodníků vrhá do závěrečných aukcí, tvrdí agentura Bloomberg.

Alternativní pohled nabízí seniorní makléř Patria.cz Roman Koděra. Význam ceny ze závěrečné aukce podle něj stoupl proto, že většina investorů chce mít nakoupeno právě za ni. Makléř tudíž celý den čeká na závěrečnou aukci a k akci ho může přimět pouze vlastní přesvědčení, že zavírací cena bude ve výsledku nižší, než si představuje jeho klient. V takovém případě spekuluje na nižší cenu, klient ale získává tu zavírací, podotýká také. Děje se podle něj i to, že „samotný klient čeká s pokynem až na závěr a makléř někdy ani neví do poslední chvíle, jakou objednávku bude muset zrealizovat. Sekundárně je již velká část objednávek podávána elektronicky, tudíž do burzovního serveru dorazí bez nutnosti zásahu makléřské firmy a její služba je jen zprostředkováním přístupu na vybranou burzu,“ říká také Koděra.

Je tak dlouhý obchodní den vůbec třeba?

Velká část obchodní dne v Evropě probíhá tak, že se s akciemi obchoduje na různých platformách: od regulovaných burz po takzvané “dark pools”, což jsou soukromá fóra vzdálená běžné investiční veřejnosti. Závěrečné aukce ale organizují pouze burzy cenných papírů. Ty tak mají v zásadě monopol, což už dokázalo vyvolat obavy z chaosu, který by mohl vzniknout, kdyby nastalo na příklad technické selhání.

Skutečnost, že evropské obchodování začíná už v 08:00 ráno londýnského času a končí v tamních 16:30, není náhodou. Starý kontinent vždycky těžil ze své strategické polohy, která mu umožňuje fungovat jako most mezi závěrem v asijském obchodování a otevřením Wall Street.

Narůstající význam závěrečných aukcí v Evropě ovšem podle Bloombergu ztenčil likviditu během obchodního dne, takže je nasnadě otázka, zda je takto dlouhý burzovní den vůbec potřeba. “Mohl by se zkrátit o dvě hodiny,” říká podle Bloombergu Ross Hallam, šéf tradingu s akciemi ve společnosti RBC Global Asset management v Londýně. “Nebyl by to rozdíl”.

Jeho slova platí především letos. Evropské objemy obchodování s akciemi jsou za prvních pět měsíců roku slabší o 13 % oproti stejnému období loni. Jedním aspektem může být nejistota v geopolitice i v ekonomice. Nepomohly ale ani pokračující odlivy kapitálu z evropských akcií.

Evropská federace burz (FESE), kterou nyní vede šéf pražské burzy cenných papírů Petr Koblic, k možnosti zkrácení obchodování podle Bloombergu podotýká, že je stále nutné obsluhovat koncové investory a komunikovat s jinými trhy.

„FESE rozhodně nemá ambice jakkoliv komentovat, či ovlivňovat obchodní politiku svých členů a délka obchodování je právě takovým rozhodnutím. Musíme si uvědomit, že objemy v závěrečných aukcích rostou v poměru k průběžnému obchodování, ale průběžné obchodování je stále velmi významné jak svými objemy, tak pro kurzotvorbu jako takovou,“ uvedl Koblic v e-mailové odpovědi na dotaz Patria.cz.

„Růst významu závěrečné aukce přímo souvisí s doslova tektonickými pohyby v asset managementu, je to přímý důsledek. Objem prostředků celosvětově spravovaných pasívním způsobem významně roste na úkor aktivní správy. Růst pasívní správy, který byl zpočátku oslavován i některými regulátory, jako prostředek na snížení poplatků, začíná mít fatální dopady na kapitálové trhy. Emitenti, kteří se nedostanou do indexů, jsou pak ve významně horším postavení a dochází k zužování trhů. Tento jev považuji za jednu ze tří největších hrozeb pro budoucnost kapitálových trhů v Evropě,“ podotkl také Koblic s tím, že „řešení tohoto problému není jednoduché“.

Trocha čísel

Data londýnské burzy ukazují, že průměrná velikost obchodu u akcií z blue-chips indexu FTSE 100 dosahovala v květnu v závěrečné aukci 39.000 GBP. V kontinuální fázi obchodování to bylo 4000 GBP. Pokud jde o pražskou burzu, dosahovala průměrná velikost obchodu v kontinuální obchodování v květnu 166 516 Kč a v závěrečné aukci 781 247 Kč, tvrdí pražská burza.

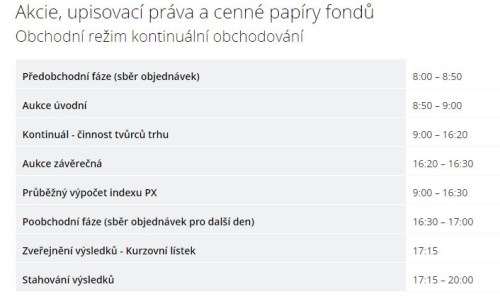

Na pražské burze trvá závěrečná aukce deset minut (viz rozpis výše). Celkový objem obchodů v ní dosáhl v květnu 2 821 863 365 Kč a počet obchodů dosahoval celkem 3 612. V kontinuálním režimu se pak v květnu uskutečnilo celkem obchodů 48 071 v celkovém objemu 8 004 518 179 Kč, uvedla pražská burza.

Následující graf ukazuje, kolik dělají závěrečné aukce (černě) na objemech zobchodovaných mimo závěrečné aukce (červeně) v Londýně:

Další faktory?

Skutečnost, že závěrečné aukce tvoří v Evropě větší procento objemů než v Americe může vypadat jako překvapení s ohledem na to, že nástroje pasivního investování (jako již zmíněná ETF) tvoří v Evropě zhruba 15 % investičních aktiv oproti 37 % na druhé straně Atlantiku. Ve Spojených státech ale závěrečná aukce koliduje s koncem kontinuálního obchodování, takže konečná cena se obchoduje na vícero místech. V Evropě se to ale děje až poté.

“Delší obchodní den v Evropě v porovnání se Spojenými státy si přirozeně rovněž vynucuje větší trading v závěru kvůli slabé likviditě v ranní a brzké odpolední obchodní seanci,” uvedl podle Bloombergu analytik společnosti Tabb Group Tim Cave. Posun směrem k závěrečným aukcím ovšem mohla urychlit i evropská finanční pravidla známá pod zkratkou MiFID II. Tato regulace totiž přistřihla křídla možnosti propojit objednávky klientů i mimo organizované platformy, dodal Cave.

Dalším faktorem silné likvidity v závěrečné aukce je rebalancování indexů, na které upozorňuje i makléř Roman Koděra z Patrie. Právě dny, kdy se pravidelná aktualizace akciových indexů odehrává, mohou doprovázet velké obchodní objemy.

Největší plusy děsí

Jakkoli mohou být závěrečné aukce oblíbené, může být jejich největší síla zároveň tím, co budí znepokojení.

Jde o v zásadě centralizovaný systém, což může zaručovat větší jistotu než kontinuální obchodní seance. Zároveň to však s sebou nesou zase svoje vlastní problémy. Jakékoli zhroucení v rámci tohoto režimu by mohlo destabilizovat trhy. Kromě toho tu je třeba i strach, že závěrečné ceny se budou stále více lišit od cen v kontinuálním obchodování a pro obchodníky tak bude těžší umístit objednávky v závěrečných aukcích. A to nemluvíme o riziku, že burzy, které mají na závěrečné aukce monopol, by mohly mít tendenci zvyšovat poplatky.

Zdroje: Bloomberg, BCPP