James Montier je veteránem mezi investory a FTAlphaville poukazuje na to, že podle jeho názoru to s vysvětlením současného chování akciového trhu není tak jednoduché, jak se často tvrdí. V první řadě je totiž poměrně těžké najít vztah mezi monetární politikou Fedu a chováním akcií.

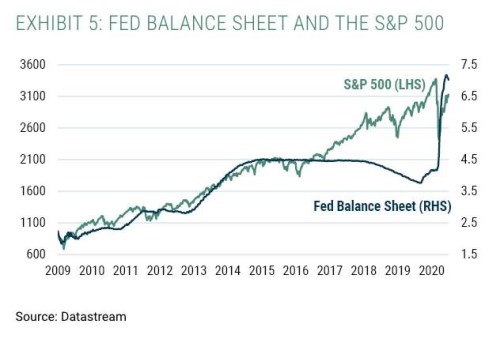

Montier v následujícím grafu ukazuje vývoj rozvahy Fedu na straně jedné a indexu cen amerických akcií na straně druhé.

Investor tvrdí, že názory, podle kterých je současné dění na trhu taženo zejména prudkou expanzí rozvahy Fedu, nedávají moc smysl. Když totiž například rozvaha Fedu v letech 2017 a 2019 klesala, akcie dál rostly. K tomu Montier dodává, že takové názory nedávají smysl ani z fundamentálního hlediska. Různé programy kvantitativního uvolňování tak „nejsou ničím jiným než transformací délky doby splatnosti“. Fed totiž nakupuje dlouhodobé vládní obligace a vyměňuje je za cenné papíry „té nejkratší doby splatnosti, tedy za rezervy“.

FTAlphaville míní, že je skutečně těžké najít pevný vztah mezi QE a akciemi, ale ptá se: „Co jiného by to tedy mohlo být?“ Jinak řečeno, co jiného by mohlo stát za současnými výkony amerických akcií? Nemohly by za nimi stát nízké sazby, které jsou klíčovou součástí diskontní sazby sloužící pro odhad hodnoty akcií? Nižší sazby tak znamenají nižší diskontní sazby, a tudíž vyšší hodnotu.

Montier ale zpochybňuje i tuto tezi. Podle svých slov je skeptický ohledně přímého vztahu mezi dlouhodobými obligacemi a akciemi. Důvodem je „mezinárodní perspektiva“. Japonsko a Evropa mají totiž mimořádně nízké sazby, podobně jako v USA. Valuace na japonských a evropských trzích ale nedosahují takových výšek jako v USA. K tomu se přidává další protiargument: Pokud se sazby nacházejí nízko kvůli nízkému očekávanému růstu, pak by se tyto dva faktory měly, co se týče valuačních násobků, navzájem vyrušit. Jinak řečeno, valuace by měly růst díky poklesu sazeb, ale do jejich výše se promítá i očekávaný růst. A ten by je měl zase tlačit dolů.

Montier v souvislosti se vztahem mezi akciemi a obligacemi tvrdí i to, že QE výnosy dlouhodobých obligací ani nestlačilo dolů. FTAlphaville pak uvažuje o tom, že Fed nemusí akciím pomáhat přímo popsanými mechanismy, ale prostě tím, že investoři věří v jeho podporu. Tedy že víra v jeho pomoc pomáhá valuacím mnohem více než nízké sazby, QE a další nástroje, které americká centrální banka přímo používá. To znamená, že pokud na trhu stále převládá pohled „s Fedem se nebojuje“, akcie si povedou dobře.

Montier sám míní, že akciový trh věří ve 100% naplnění toho úplně nejlepšího scénáře dalšího vývoje. Jinak řečeno, trh si vybírá ten nejextrémnější pozitivní scénář a nakládá s ním, jako kdyby šlo o jistotu. Což investor hodnotí jako „extrémní přehnanou důvěru zejména s ohledem na nejistotu, v jaké se pohybujeme.“

Zdroj: FTAlphaville