Data, která ohledně valuace akciového trhu pravidelně zveřejňuje Ed Yardeni, ukazují na jeden pozoruhodný jev. A to samé platí o jednom grafu, který nyní zveřejnili v a který se týká dlouhodobého vývoje ziskovosti obchodovaných společností. Podívejme se na obojí.

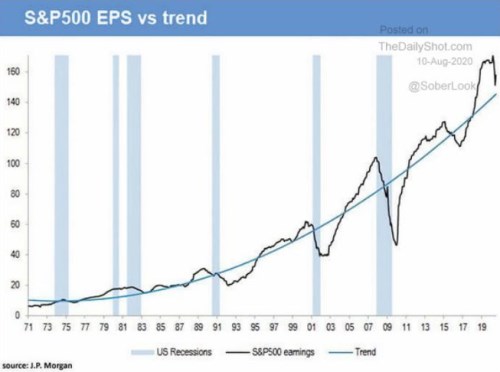

Zmíněný graf ukazuje, jak se od roku 1970 pohybují zisky na akcii v indexu SPX a zároveň je těmito fluktuacemi proložen dlouhodobý trend. Během boomu mají zisky jednoznačnou tendenci dostávat se nad trend, během recese padnout na něj, či spíše pod něj. Takovou výjimkou/nevýjimkou bylo období kolem roku 2016. Tehdy panovaly velké obavy, že americká ekonomika padne do recese kvůli poklesu cen ropy a následným defaultům na trhu s méně kvalitními obligacemi (vydávanými často ropnými společnostmi). A tehdy to nakonec skončilo jen ziskovou recesí, která se pak opět otočila k prudkému růstu ziskovosti obchodovaných společností.

Z grafu si může každý odnést, co uzná za vhodné, podle mne stojí za pozornost právě to, že: (i) onen trend si k sobě křivku ziskovosti zas a znovu přitahuje zpět a (ii) konec křivky se nyní nachází výrazně nad trendem. Implikace je zřejmá. Nyní krátce k oněm datům pana Yardeniho.

PE, růst a sazby se (ne)rýmují

Někdy od roku 1998 se poměr PE indexu SPX a analytiky očekávaného pětiletého růstu zisků pohyboval na celkem stabilní hladině kolem 1,3. Takže když například v roce 2000 dosahovala růstová očekávání cca 18 %, PE bylo kolem 23. V roce 2006 byl poměr 16 ku 13, v roce 2017 17 ku 14. Nešlo o žádný skálopevný vztah, ale v celkovém kontextu docela pozoruhodný.

Onen poměr PE a očekávaného růstu se většinou nazývá PEG a nyní dosahuje hodnoty kolem 2,3 (slovy dvě celé tři). Jak jsme se na něj dostali? Dlouhodobější očekávaný růst zisků klesl na necelých 10 %, zatímco PE se pohybuje kolem 23. Pokud by ale držel onen vztah „1,3“, tak by nyní měl být očekávaný růst nad 17 %, nebo PE kolem 13. Existuje nějaký fundamentální argument, proč by se mělo PE a růst tak moc odtrhnout (a PEG se přesunout z letové hladiny 1,3 na 2,3)? Ano a ne.

Oním fundamentálním důvodem jsou v principu mimořádně nízké sazby. Pokud se nic jiného nezmění, tak nižší sazby povedou k růstu PE (absolutně i relativně k očekávanému růstu). Tedy přesně to, co se stalo. Jenže je tu jedno „jenže“ a tím je vztah mezi sazbami na straně jedné a růstem na straně druhé:

Sazby neklesají jen tak, ale právě kvůli tomu, že se zhoršuje růstový výhled. Jak jsem zmínil, očekávaný růst zisků klesl na cca 10 %, ale to není nijak výjimečné číslo. Po roce 2003 se až do roku 2017 pohyboval mezi 10 – 12 % (pak se prudce zvedl, aby zase spadl na současné hodnoty). sazby byly v té době ale znatelně výše, než dnes. Jinak řečeno, dnešní mimořádně nízké sazby jdou nyní ruku v ruce s nižším, ale nijak mimořádně nižším, očekávaným růstem.

Pokud to tedy dáme dohromady: Máme tu graf, který ukazuje na celkem pevnou vazbu „fluktuace – trend“ a pokud by měla držet i nyní, zisky ještě nějaký čas neporostou, ale budou klesat. Ale dejme tomu, že grafu věřit nebudeme a tentokrát to „bude jinak“ – zisky se zase zvednou bez flirtů s trendem. Dejme tomu, že porostou o oněch cca 10 %. Pak by dávalo smysl, že sazby (výnosy dlouhodobějších obligací) budou o něco níže, ale tam, kde nyní jsou. A pak se hůře hledá důvod, proč by měl být PEG tak mimořádně vysoko.

Vybruslit se fundamentálně dá i z této hádanky. Třeba tím, že zisky porostou mnohem více, než celá ekonomika (právě její nominální růst je tím, co se promítá do výše sazeb). V takovém scénáři by akcie těžily z toho, že zisky budou dál zvyšovat podíl na celkových příjmech a růst rychleji než celá ekonomika. Jejíž dlouhodobější útlum bude zároveň držet dole sazby a monetární politiku celkově uvolněnou. Jenže to není žádný ideál, ale zase recept na další prohlubování příjmové nerovnosti. Z níž se lze také radovat jen těžko.

Je klidně možné, že vše se do sebe přes mimořádnost současné situace nakonec napasuje bez jakýchkoliv větších frikcí a zlomů. Každopádně ale platí, že data pana Yardeniho týkající se PEG jsou dostupná od roku 1985. A ukazují, že ono známé „maximálně jednou za deset let“ tu můžeme prodloužit klidně na „maximálně jednou za 35 let“. Možná mnohem víc.