Do indexu DAX 30 vstoupila před několika dny nová společnost - Delivery Hero. Nahradila dnes nechvalně známý Wirecard a dosáhla toho díky svému podnikání zaměřenému na rozvoz potravin. Na FTAlphaville hodně psali o Wirecardu a jejich pozornosti neušel ani tento Rozvážející Hrdina. Podívejme se na něj dnes trochu detailněji.

Joe Miller si všímá, že DH by se letos měl v Evropě dostat do černých čísel, celkově ale nevydělává a ani nehovoří o tom, kdy by tak měl činit. O nějakých dividendách nemluvě. Což se podle FT zrovna nerýmuje se zahrnutím do DAXu, který prý má být ukázkou německé korporátní vyspělosti a zároveň skupinou akcií poskytující dividendové příjmy. Podobný problém prý ale mají i v UK, kde se do FTSE 100 dostala společnost Ocado (viz níže). Ale třeba taková také již dlouhou řadu let nevyplácí dividendy, takže se to netýká jen nových firem téměř z definice hospodařících s napjatějším cash flow.

Pan Miller přirovnává finanční situaci DH k firmám ze Silicon Valley či Šenzenu. A zaměřuje se na to, že podle je pro zahrnutí do indexu rozhodující kapitalizace a likvidita a ne ziskovost. Jde tedy o téma, co by měly zahrnovat indexy s tím „nejlepším“, co na trhu je. Sám pan Miller ale dodává, že je zase lepší, pokud někdo férově a účetně správně deklaruje, že dosahuje ztrát, než když někdo manipuluje s účty a vykazuje papírové zisky, či hotovost (tedy narážka na Wirecard).

Mě osobně více než diskuse o složení indexu zajímá valuace a fundament DH. V roce 2017 vydělal na tržbách více než 0,5 miliardy eur, za posledních 12 měsíců 1,7 miliardy eur. Na provozním toku hotovosti prodělala firma v roce 2017 0,21 miliardy eur, za posledních 12 měsíců více než dvojnásobek. Po investicích byla 0,61 miliardy eur v záporu. V první polovině letošního roku tak firma navýšila vlastní jmění i dluhy, aby mohla jet v tomto mustru dál.

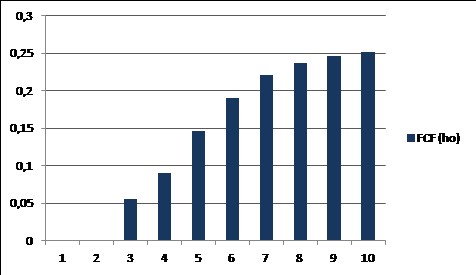

S výnosy německých bundů v červených číslech a betou 0,63 vychází požadovaná návratnost u DH kolem pouhých 3 %. Kapitalizace dosahuje 19 miliard eur. Možná, že u DH hovoříme o akcii a firmě typu Uber – ten sám přiznával, že možná nebude vydělávat nikdy nic. Každopádně tu vytvoříme mnoho scénářů toku hotovosti, který by ospravedlnil kapitalizaci (kdy začne firma vydělávat, jak bude tok hotovosti růst...). Jeden z nich ukazuje následující graf (po roce deset roste tok hotovosti o necelá 2 %):

Na ospravedlnění kapitalizace by tedy s uvedenými předpoklady měl DH najet na hotovostní „letovou hladinu“ kolem čtvrt miliardy eur ročně (tok hotovosti generovaný pro akcionáře - zhruba to, co zůstane po investicích – viz výše pro aktuální čísla). Od zmíněného Ocada (online prodejce potravin) se DH liší v tom, že Ocado neprodělává na provozní úrovni, ale až po investicích. Za posledních 12 měsíců to bylo 0,1 miliardy liber. Kapitalizaci má přitom firma v librách hodně podobnou tomu, co DH v eurech.

Třeba taková Morningstar chválí u Ocada odolnost a zvýšenou ziskovost na úrovni EBITDA a celkově výjimečný online byznys model. Jenže Morningstar to vše hodnotí na 1580 liber na akcii, zatímco cena na trhu se pohybuje na více než 2,5 tisících liber. Kde u podobných odvážných firem vydávajících se za hranice dosud běžného končí investiční odvaha?