Asi deset milionů lidí stále nenašlo zaměstnání, dlouhodobá nezaměstnanost leží stále vysoko a Fed tak dělá správně, když udržuje monetární akomodaci. Na fiskální straně je situace komplikovanější, protože poslední čísla z ekonomiky mohou naznačovat, že další podpora z této strany již není tak potřeba. Pro Bloomberg Finance to uvedl Mohamed El-Erian s tím, že on sám se ale domnívá, že další stimulace zapotřebí je. Současnou situaci na trzích a v ekonomice komentoval i známý Larry Summers.

El-Erian hovořil o tom, že americká ekonomika je dynamická, ale prochází velkým šokem a proti růstu stojí několik překážek. Mezi ty patří ekonomická nejistota a nízká produktivita, na kterou doléhá například vysoká koncentrace firem v odvětvích či deglobalizace. To vše podporuje ekonomův názor, že je třeba jak fiskální podpory, tak strukturálních reforem.

Současnému vývoji v ekonomice a na akciovém trhu se na Bloomberg Finance věnoval rovněž Larry Summers. Ohledně volatility na současném trhu uvedl, že „akcie jdou nahoru a pak zase dolů“ a současný vývoj by tak neměl být podle ekonoma přeceňován, ani by z něj neměly být činěny nějaké silné závěry. Poukázal na to, že hodně lidí se pozastavovalo nad silou akcií v době, kdy ekonomika trpí. Jenže v prostředí masivní monetární stimulace a nízkých sazeb je chování trhu z velké části pochopitelné, míní Summers.

Pozornost by lidé měli podle ekonoma spíše než na korekci na akciovém trhu zaměřit na volby, na americkou politiku v oblasti zdravotní péče nebo na to, kolik lidí se nachází ve finančních problémech. Současné fluktuace na akciovém trhu „pravděpodobně nebudou něčím, co si budeme dlouho pamatovat“. Summers také míní, že současné valuace akcií nejsou tak napjaté jako kolem roku 2000, kdy se také obchodovalo mnoho společností bez jakýchkoliv zisků.

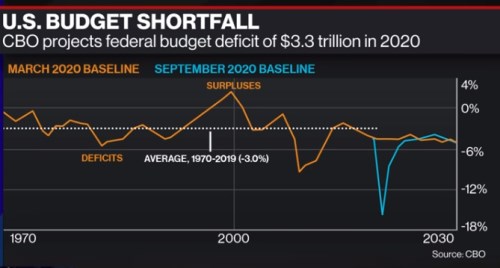

Jaký je Summersův pohled na potřebu další fiskální stimulace? Všichni podle něj vědí, že americká vláda letos dosahuje obrovských deficitů a dluhy se zvyšují. On sám byl ale podle svých slov překvapen novými projekcemi Rozpočtové kanceláře Kongresu CBO, podle kterých poměr vládních dluhů k HDP v delším období „nebude explodovat“. Jednou z příčin je klesající výše úrokových nákladů daná nízkými sazbami, které „značně ulehčují dluhovou zátěž“. Následující graf ukazuje aktuální rozpočtové projekce CBO (modře) a projekce z března letošního roku. Podle CBO by tedy mělo proti březnovým očekáváním dojít k prudkému růstu letošního deficitu, dlouhodobější trajektorie vládního hospodaření by ale ovlivněna být neměla:

Zdroj: Bloomberg Finance, Youtube