Morningstar v jedné ze svých posledních analýz tvrdí, že z mezinárodních akcií jsou podhodnocené tituly , BA Tobacco, , ConvaTec a . To má navíc u Morningstar rating pěti hvězd a dnes bych se mu chtěl věnovat. Začneme pohledem na výkony celého evropského trhu, které v mezinárodním srovnání trochu kulhají.

Jak ukazuje následující graf, evropské akcie jsou na tom za poslední rok podobně jako trh v Hongkongu. Ale i ten se v posledních týdnech odtrhává směrem k úspěšnější trojce amerického, japonského a čínského trhu. Snad v této souvislosti stojí za poznámku, že zisky amerických akcií jsou někdy připisovány zejména nízkým sazbám, ale toto srovnání ukazuje, že nejde ani zdaleka jen o sazby. Například německé desetileté bundy totiž nyní nabízí výnos asi půl záporného procenta, zatímco americké desetileté obligace 1,1 %. I když správně bych v tomto kontextu měl porovnávat tyto výnosy s nějakým odhadem sazeb neutrálních/rovnovážných a teprve z toho usuzovat na míru monetárního uvolnění.

Zdroj:

Za poslední rok je asi 10 % v plusu a je na tom tak o něco lépe, než celý DAX . Poslední tři roky ale automobilka na rozdíl od indexu ztrácí asi 20 %. Nejde tedy o žádného dlouhodobějšího oblíbence investorů. Ještě před pár týdny přitom byla jeho tříletá návratnost podobná Fordu, ten ale vyskočil nahoru a ztráty téměř úplně smazal. A , o kterém se někdy mluví s nemalými nadějemi ve vztahu k elektrifikaci (viz níže), je téměř 30 % v plusu.

Jak je to s onou údajnou podhodnoceností ? Nedávno jsem se tu věnoval valuaci bank s tím, že u nich v podstatě nemá smysl zakládat jí na volném toku hotovosti. Tedy na tom, co jim zbude po investicích do provozních aktiv. U automobilek to je již řadu let podobné, protože se z nich vedle výroby a prodeje aut stávají také finanční instituce, které ve velkém objemu poskytují úvěry a leasing. Řada automobilek má tradičně definovaný volný tok hotovosti dokonce roky v záporu, mimo jiné proto, že se do něj počítá růst pohledávek doprovázející tuto financializaci.

U bank je obvykle za řešení považována „valuace“ na základě poměru tržních cen a účetních hodnot akcií, alternativně lze banku ocenit na základě dividendy. Pokud bychom u předpokládali, že dividenda vyplácená v roce 2019 byla nastavena co nejlépe s ohledem na dlouhodobý prospekt firmy, tak podle mých kalkulací by současnou kapitalizaci firmy ospravedlnilo, kdyby tato dividenda rostla dlouhodobě o 1,7 % (dividenda dosáhla 2,37 miliard eur, kapitalizace 47 miliard eur).

Volné cash flow přitom v roce 2019 dosáhlo -3,24 miliard eur, ale v roce 2020 5,7 miliardy eur, což onu úroveň dividend převýšilo více než dvakrát. A nyní je tedy firma naceněna trhem na to, že dokáže dlouhodobě dividendu z roku 2019 zvedat tak zhruba o inflaci ve vyspělých ekonomikách (pokud by centrální banky dokázaly cca dosahovat svého cíle). Jinak řečeno, žádný reální růst.

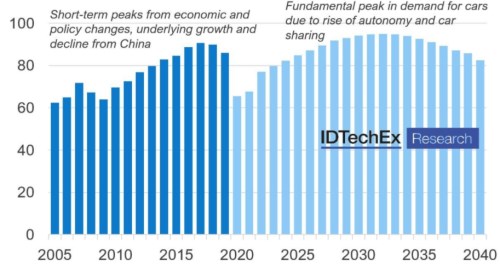

Pokud bychom si onen cca nulový reálný růst chtěli zasadit do nějakého hrubého kontextu, v první řadě by nás zajímaly nějaké projekce vývoje celkové poptávky po automobilech. Následující graf ukazuje jedny z nich - jsou od IDTechEx a nacházíme tu dva poptávkové vrcholy. Ten první je dán cyklem – vývojem v roce 2020 a tím, jak by mohlo vypadat oživení z něj. Ten druhý je strukturální – podle firmy bude poptávka kulminovat někdy po roce 2030 a pak půjde dolů kvůli (či díky?) autonomnímu řízení a sdílení:

Zdroj:

Takže třeba z perspektivy uvedeného grafu se velmi dlouhodobý růst dividend o 1,7 % (reálná stagnace) nezdá být nějakým velkým pesimismem. Morningstar vidí věci evidentně jinak a k výše uvedenému bychom samozřejmě měli přidat to, jak se bude vyvíjet poptávka po vozech , jaké budou marže a tak dále.

V této souvislosti jen zmíním, že Richard Hilgert z Morningstar tvrdí, že omezené předběžné výsledky automobilky za loňský rok ukazují na pozoruhodné zlepšení ve čtvrtém čtvrtletí. Jeho cílová cena akcií je na 121 eurech a hovoří o silné značce a celkově nehmotných aktivech , které na jednu stranu umožňují držet prémiové ceny, na stranu druhou dosahovat vysokou kvalitu aut a podle analytika to platí zejména u pohonných jednotek. Cena akcie na trhu je v tuto chvíli 72 eur, takže podle uvedené cílovky by měla mít velký potenciál.

Když jsme u těchto jednotek a výše uvedeném grafu, nabízelo by se pár obecnějších řádků o elektromobilitě, ale té se tu věnuji poměrně intenzivně ve spojení s Teslou a jejími souputníky*. má samozřejmě také ambiciózní plány ohledně nových elektromodelů. To, zda bude tomuto segmentu trhu nakonec dominovat , která si bude udržovat svůj konkurenční náskok, či zda jí nakonec ostatní doženou a předeženou, je podle mne stále otevřené a argumenty nacházím pro obě varianty.

*Pro zajímavost zmíním, co psali kdysi na akutálně.cz: V roce 2018 slavila dvacáté narozeniny anketa o nejlepší motor roku. Do té doby „získalo prestižní ocenění 13 pohonných jednotek (některé anketu ovládly vícekrát), přičemž hned sedmkrát se z vítězství radovalo mnichovské ...v roce 2001 přišlo první vítězství . Uspěl šestiválec o objemu 3,2 litru z M3, který produkoval 252 kW“. Otázka v souvislostí s elektrifikací zní, zda jde stále o dlouhodobou konkurenční výhodu a know-how, či zda jej vezme přechod na úplně nové pohony.