Jak investují hodně bohatí lidé? Ekonom Tim Taylor na stránkách The Conversable Economist píše, že odpověď na tuto otázku je v první řadě komplikována nedostatkem dat a informací. Nyní se ale objevuje nová studie, kterou zpracovali Cynthia Mei Balloch a Julian Richers, která pracuje s novými daty. K jakým závěrům došla?

Asset Allocation and Returns in the Portfolios of the Wealthy podle Taylora v první řadě ukazuje, že s rostoucím bohatstvím roste podíl alternativních aktiv v investičním portfoliu. Mezi tato aktiva patří fondy rizikového kapitálu, hedge fondy a podobně. A za druhé, s rostoucím bohatstvím roste návratnost investic, ale i jejich riziko. Investoři s majetkem nepřevyšujícím tři miliony dolarů tak podle dat v průměru vydělávali 4,38 % ročně, ale investoři s majetkem nad 100 milionů dolarů již 6,37 % ročně. Směrodatná odchylka návratnosti se pak zvyšuje z 13,9 % na 19,8 %.

První z výše uvedených bodů přitom souvisí s druhým. Ukazuje se totiž, že u akcií či dluhopisů vydělávají bohatí investoři podobně jako ti s menším majetkem. Nicméně právě u investic typu hedge fondů dochází ke zvýšení realizované návratnosti. Taylor k tomu dodává, že „to naznačuje, že velmi bohatí lidé mají přístup k určité kombinaci lepších správců majetku a lepších investičních příležitostí“.

Podle ekonoma jde o jev, který je patrný i na tom, jak investují univerzity. V posledních desetiletích totiž i zde docházelo k tomu, že velcí hráči, jako je Yale či Harvard, se obraceli k alternativním aktivům a následně vydělávali více než jiní. Když se ale stejnou strategii snažily uplatňovat menší univerzity, podle Taylora neuspěly. Ekonom tak svou úvahu uzavírá nezodpovězenou otázkou, zda by neexistoval způsob, který by dal investorům s nižším majetkem přístup k oněm vysoce ziskovým alternativám.

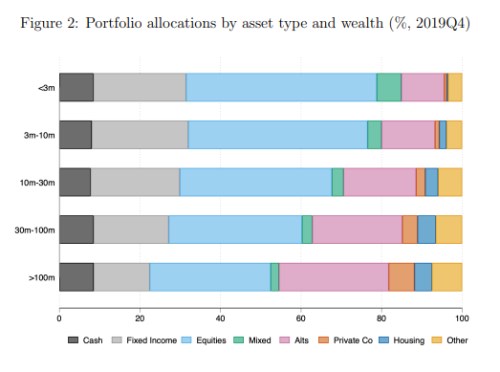

Následující graf ukazuje konkrétní složení investičních portfolií u jednotlivých skupin investorů podle bohatství:

Zdroj: Asset Allocation and Returns in the Portfolios of the Wealthy

Podle grafu drží největší podíl v investičních portfoliích první skupiny akcie, u nejbohatší skupiny na jejich úkor získávají zmíněné alternativy včetně nemovitostí či neobchodovaných firem.

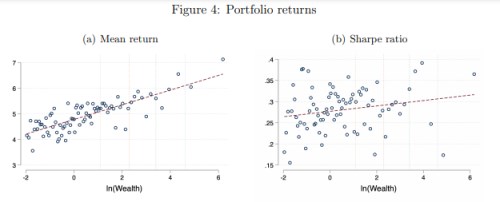

První z následujících dvou grafů ukazuje vztah mezi bohatstvím investorů a dosaženou průměrnou návratností. Druhý obrázek místo návratnosti ukazuje takzvaný Sharpeho poměr.

Zdroj: Asset Allocation and Returns in the Portfolios of the Wealthy

Sharpeho poměr upravuje dosaženou návratnost o riziko investice a podle uvedených grafů je jeho vztah k bohatství investorů mnohem volnější než samotná dosažená návratnost.

Zdroj: The Conversable Economist, Asset Allocation and Returns in the Portfolios of the Wealthy