MacroMarketsDaily přichází s novým srovnáním valuace amerických, kanadských, německých a britských akcií. Podívejme se na to, jak z něj jednotlivé trhy vychází, na pár souvisejících příběhů a nakonec na jednotlivé trhy v Evropě.

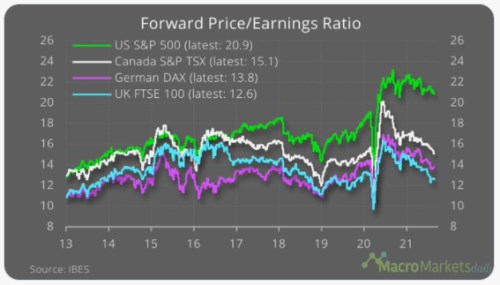

1. Mezera mezi USA a těmi ostatními: Ono srovnání ukazuje následující graf a v kostce vidíme prostou věc: Popropadová rally roku 2020 zvedla valuace všech trhů na mimořádně vysoké úrovně. Nejvíce to platí o USA a zde se navíc na rozdíl od zbylé trojky valuace na oněch mimořádných číslech stále drží:

Zdroj:

2. Nejen sazby, ale i růst: Pokud by tahounem vysokých valuací byly pouze nízké sazby tak, jak je někdy příliš zjednodušeně tvrzeno, muselo by třeba u německého trhu být PE mnohem výše než v USA. Čistě proto, že výnosy německých vládních obligací jsou hluboko pod těmi americkými. Jde ale spíše o to, jaký je poměr očekávaného růstu ekonomiky a zisků k sazbám. Ani nízké sazby tak nemusí v prostředí znatelného útlumu generovat vysoké valuace. A ani vyšší sazby nemusí v prostředí silného neinflačního boomu znamenat nízké valuace.

Pokud se pak na věc díváme touto logikou, měl by být poměr růst/sazby v USA mnohem příznivější, než u zbylé trojky. A od doby, kdy jsem tu tento graf ukazoval naposledy, se na tom nic moc nezměnilo. Spíše naopak, protože ona mezera se prohlubuje. Onen růst se přitom týká celé ekonomiky jen do té míry, do jaké ovlivňuje růst ziskovosti obchodovaných firem. Právě ten je tu totiž klíčový.

Spojené státy na tom nebudou nijak zle při porovnání celé ekonomiky. U růstu zisků obchodovaných firem navíc platí, že tu jsou koncentrovány technologické společnosti. Tedy ty, u kterých se povětšinou čeká dlouhodobě vyšší růst ziskovosti. A navíc je jejich hodnota, a tudíž i valuace, citlivější na pohyb sazeb (právě proto, že pomyslné těžiště jejich toku hotovosti je posunuto více do budoucnosti). V prostředí sazeb nízkých tedy jejich valuace rostou více, než u firem usazenějších. S jasnou implikací pro situaci, kdy sazby začnou růst.

3. Mezera evropská: Podívejme se ještě na porovnání valuací vybraných evropských trhů. V roce 2017 byla PE německého, francouzského, španělského a italského trhu hodně podobná, někdy od roku 2019 se ale začala tvořit znatelná mezera a nyní je se svým PE nejvýše Francie (kolem 16) a nejníže Itálie (cca 13):

Zdroj:

Ve Francii jsou výnosy desetiletých vládních obligací cca na nule, v Německu na -0,35 %, ve Španělsku na +0,35 %, v Itálii nad 0,7 %. Riziková prémie asi bude z těchto zemí nejníže v Německu a přesto je jeho PE znatelně pod francouzským a španělským. Jak to vysvětlit? V logice výše uvedené teze týkající se (i) sazeb (či přesněji řečeno celkové požadované návratnosti dané sazbami a rizikovými prémiemi) a (ii) růstu by to znamenalo jediné:

Francouzi a Španělé se těší vyšším valuacím i přes vyšší požadovanou návratnost, a tudíž musí nabízet na straně očekávaného růstu ziskovosti obchodovaných firem více, než Německo. Což je opět dáno jednak ekonomickým výhledem, ale zrovna tak odvětvovou a firemní strukturou trhu (stejně, jako u amerických technologií). Možností je ale více, včetně té, že trhy jsou naceněny „špatně“.