Asi nejpopulárnější zábavou na kapitálových trzích je nyní diskuse o dalším vývoji sazeb v USA. Její součástí je poukazování na to, „co čeká trh“ a jak se tato očekávání liší od toho, co kdo kde predikuje. Jak se ale vlastně trhy „trefovaly“ v minulosti? Uvidíme dnes spolu s predikcemi sazeb od BofA a pár poznámkami o silných finančních firmách, které by mohly z prostředí rostoucích sazeb a výnosů obligací těžit.

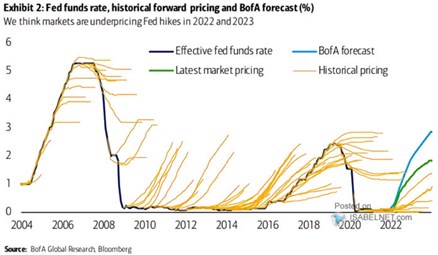

Následující graf od BofA tmavě modrou křivkou ukazuje, jak se od roku 2004 pohybovaly klíčové sazby americké centrální banky. Jsou tu tedy dva brzdící cykly, kdy Fed zvedal sazby s cílem ochladit ekonomickou aktivitu a zabránit vzniku nějaké nerovnováhy. Většinou tedy vyšší inflaci, ale sazbodárci mohli v obou případech uvažovat třeba i o stabilitě na finančních trzích. Po obou utahováních přišel prudký pokles sazeb. Ten první v roce 2008, kdy praskla hypotéční bublina a Fed přijal roli toho, kdo se snažil zachránit, co se dá. V druhém případě jí přijal opět s tím, že tentokrát se snažil minimalizovat ztráty spojené s propukající pandemií.

Zdroj: Twitter

Výše uvedené je příběhem známým, zde jen tak na rozcvičku. Graf hlavně obsahuje další dva významné komponenty. Prvním z nich jsou projekce BofA a druhým tržní očekávání dalšího vývoje sazeb. A to nejen ta současná, ale i historická. Pokud se zaměříme na současnost, tak zjistíme, že očekávání se postupně zvedají, ale na predikce od BofA stále ani zdaleka nemají. Ty totiž tvrdí, že sazby by se cca do dvou let měly blížit 3 %.

Pohled na řadu historických žlutých křivek v grafu ukazuje, že po roce 2008 trh soustavně čekal brzké a razantní zvedání sazeb a soustavně se mýlil. Během období zvedání sazeb zase během obou cyklů soustavně čekal, že Fed už toho brzy nechá. A vlastně to samé se dá říci o fázi, kdy šly sazby dolů. Celkově je pak zřejmé, že často byla tržní očekávání dost mimo. A za poznámku pak stojí i to, že nyní jsou sice sazby u nuly, jako v onom mnohaletém období po roce 2008, ale inflace nyní vypadá dosti jinak. Ale je to také příběh slábnoucí fiskální stimulace a (snad) opadajících tlaků ve vertikálách. Dnes se spíše ještě chci krátce zabývat v úvodu zmíněnými finančními firmami.

Nedávno jsem se tu věnoval historické citlivosti sektorů na růst výnosů vládních obligací. Tento růst není automaticky to samé, jako růst krátkodobých sazeb a sazeb Fedu, ale dejme tomu, že se budeme pohybovat v prostředí růstu po celé délce výnosové křivky. Podle historie by z takového prostředí měly těžit zejména finanční tituly. To není překvapivé a možná ne náhodou nyní Morningstar přišla s úvahou na téma nejlepších firem v tomto odvětví (sekce Our Pics). Co v ní nalezneme?

Ne nutně firmy, které mají nejatraktivnější akcie, protože tato atraktivita je dána poměrem ceny k (odhadované hodnotě). Jsou zde prostě „jen“ silné společnosti a tato síla je posuzována na základě nákladové výhody, schopnosti využívat svého rozsahu, dosahovat síťových efektů, vlastnictví hodnotných nehmotných aktiv apod. Z bank (měly by z růstu sazeb těžit díky rozšiřující se úrokové marži) tu pak najdeme , BofA, Royal Bank of Canada, a Toronto Dominion Bank. U první zmiňované Morningstar vyzdvihuje diverzifikaci, velikost a dobrý risk management spolu s rozumným přístupem k investicím. Který mimo jiné znamenal, že se banka vyhnula velké části problémů spojených s hypoteční bublinou.