Index SPX v letošním roce oslabuje o více než 18 %. V této souvislosti můžeme zaznamenat i porovnání s tím, co se s akciemi dělo během propadu roku 2008 a zejména po něm. Jak pravděpodobné je opakování pokrizové rally, či dokonce býčího trhu? Rovin, na kterých se o tom dá bavit, je hodně. Dnes se podíváme na jednu z nejzákladnějších:

1. Před finanční krizí roku 2008 dosáhly valuace amerických akcií lokálního maxima v roce 2007. Tehdy se obchodovaly s cenami na zhruba 16ti násobku zisků obchodovaných firem. Následná krize a recese snížily ochotu investorů platit za zisky a snížily PE až pod 10 (na konci roku 2008). Pak se valuace začaly znovu zvyšovat a ještě v roce 2009 se dostaly opět blízko 16. Tento skok mohl být dán nadějemi, že se vše rychle vrátí do starých, předkrizových kolejí. Nicméně tento návrat nenastal, PE postupně opět kleslo téměř k 10 a teprve pak začalo soustavněji růst.

2. Před propadem valuací, který začal již na konci minulého roku, ale na obrátkách nabral letos, se PE pohybovalo kolem 22. Nyní je na hodnotě něco nad 16. Takže nyní se trh po propadu obchoduje s valuacemi, na kterých propad před finanční krizí teprve začal. To samo o sobě neznamená, že by ceny, respektive valuace musely ještě klesat – i kdyby se americká ekonomika dostala do recese, existuje řada dobrých důvodů, proč by to nemělo být ani vzdáleně podobné tomu, co se dělo kolem finanční krize. Nicméně onen násobkový příběh na úrovni PE přece jen dodává srovnáním s vývojem po roce 2007 zajímavý rozměr (viz i graf na konci článku).

3. PE indexu SPX 600, tedy valuace malých firem, je nyní kolem 11. Na předchozím vrcholu dosahovalo hodnot vysoko nad 20. V roce 2007 bylo PE cca na 18, na dně finanční krize na podobných hodnotách jako nyní. To je rozdílný obrázek od toho, který pozorujeme u SPX 500 – malé společnosti korigovaly za posledních pár čtvrtletí zhruba tam, kde byly na dně finanční krize. Příčinu můžeme asi mimo jiné hledat v menší odolnosti této části korporátního sektoru vůči inflaci (menší schopnost promítat nákladové tlaky do prodejních cen). U menších firem tedy na rozdíl od indexu SPX 500 můžeme mluvit o historicky velmi nízkých násobcích. S možnými implikacemi ohledně dlouhodobé návratnosti.

4. PE je z fundamentálního pohledu dáno poměrem očekávaného růstu zisků a požadované návratnosti (bezrizikových sazeb a rizikových prémií). Pokud se podíváme na poměry PEG (poměr PE a očekávaného dlouhodobějšího růstu zisků), zjistíme následující: Před finanční krizí dosahoval PEG maxima kolem 1,3, dno krize přineslo hodnotu cca 0,8. Před současnou korekcí bylo PEG na 2,4, nyní se nachází kolem 1,1.

Investoři si tedy nyní cení zisků znatelně více, než na dně finanční krize (vyšší PE) a cení si také znatelně více očekávaného růstu zisků (vyšší PEG). Ke konci roku 2008 se přitom bezrizikové výnosy pohybovaly znatelně pod současnými cca 3 %. Z čehož plyne, že ono větší oceňování zisků a jejich růstu plyne z toho, že nyní jsou znatelně níže rizikové prémie. Což dává smysl, míra věcí je ale druhá věc.

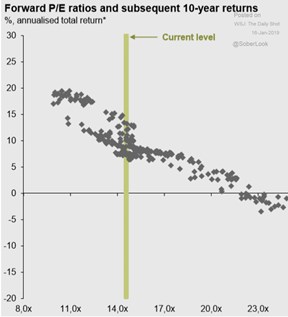

5. Zopakuji dnes ještě graf, který jsem ukazoval minulý týden. v něm srovnává PE a následující desetiletou návratnost. Po roce 2008 se index SPX do deseti let téměř zečtyřnásobil. Současné PE, oscilující kolem 15 – 16, by implikovalo znatelně nižší růst:

Zdroj: Twitter