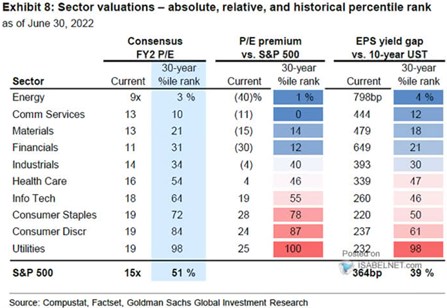

Celý index SPX se nyní podle obchoduje s poměrem cen a zisků na 15. Což je v podstatě uprostřed historických hodnot naměřených za posledních 30 let. V indexu ale najdeme sektory, které jsou téměř na maximech historického rozpětí a naopak takové, které jsou blízko minim. Dnes právě o valuacích jednotlivých sektorů.

První dva sloupce v následující tabulce od GS ukazují současné PE sektorů a jeho pozici v rámci historických hodnot. Energetika si po několikaletém odklonu zájmu investorů prochází jeho návratem a následně znatelnými zisky, ale PE kolem 9 je historicky stále velmi nízko. Technologie i kvůli růstu sazeb prošly naopak nemalou korekcí, ale jejich PE kolem 18 je stále historicky znatelně nadstandardní. A defenzivní utility s PE u 19 jsou extrémem jak historickým, tak relativně k valuacím celého trhu. Což může mimo jiné vyvolávat otázku, jak moc defenzivní je vlastně defenziva s vysokými valuacemi.

Zdroj: Twitter

Druhé dva sloupce tabulky se zaměřují na valuační prémii daného sektoru relativně k celému trhu. Z tohoto pohledu jsou hodně vysoko právě utility a zboží krátkodobé i dlouhodobé spotřeby. Zhruba na svém jsou technologie, hodně dole energetika a telekomunikační služby.

Poslední dva sloupce pak porovnávají rozdíl mezi obráceným PE (tedy ziskovým výnosem) a výnosy desetiletých vládních dluhopisů. Logika tohoto porovnání je taková, že výnosy dluhopisů fundamentálně promlouvají do valuací (spolu s rizikovými prémiemi a očekávaným růstem zisků). Co tyto dva sloupce ukazují? U celého indexu SPX je rozdíl na 364 bazických bodech a z tohoto historického pohledu by tedy měly být valuace poněkud níže. U sektorů pak vidíme podobný obrázek, jako v předchozích dvou případech.

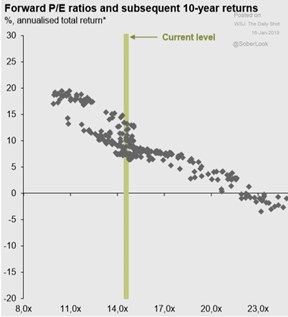

Investoři se snaží všemožně predikovat krátkodobou i dlouhodobější návratnost trhu. V druhém případě se přitom zdá, že relativně zajímavou predikční sílu mají právě valuace, tedy jednoduché PE. Následující graf je od z roku 2019, ale tehdy se PE pohybovalo na podobných hodnotách, jako nyní. Podle obrázku je to přitom pásmo, ve kterém byla následná desetiletá návratnost trhu docela široká, od cca 6 po cca 16 %:

Zdroj: Twitter

Za připomenutí může stát, že ještě relativně nedávno se trh obchodoval s PE znatelně nad dvaceti, což v grafu implikovalo návratnost tak maximálně u 5 %. Letošní korekce cen a valuací „zajistila“, že se návratnost v logice grafu posunula do znatelně vyšších hodnot. To, že historie nemusí být vodítkem, snad nemusíme připomínat.