Na tomto medvědím trhu se dostáváme k zajímavému bodu. Sentiment je tak negativní a akcie klesly natolik, že špatná data o inflaci v USA zažehla na globálních akciových trzích svižné oživení. Podle stratégů BofA ale opětovný růst amerických akcií po inflačních datech připomínal spíše „medvědí objetí“.

Po počátečním poklesu vyvolaném čerstvými daty o inflaci v USA, se index S&P 500 odrazil zpět nahoru a zaznamenal tak nejprudší reakci na zveřejnění indexu spotřebitelských cen od července 2009, uvedl Gillian Wolff, seniorní analytik Bloomberg Intelligence. Dvě z nejstrmějších reakcí trhu na data o inflaci za posledních 20 let byly koncem roku 2008, pár měsíců poté, co index spotřebitelských cen dosáhl vrcholu.

Pokud jde o Evropu, index Stoxx Europe 600 skončil ve čtvrtek v plusu 0,9 %, když našel silnou podporu na úrovni 380 bodů, což je zářijové intradenní minimum. Na těchto úrovních se začíná rýsovat technické nastavení podobné výchozímu bodu pro letní rally.

Podle stratégů BofA ale opětovný růst amerických akcií po inflačních datech připomínal spíše „medvědí objetí“ uprostřed přeprodaných podmínek, s vysokou úrovní hotovosti a absencí úvěrových události. Byla to „slušná kontrarally“, ale minima nebude dosaženo dříve než v roce 2023, napsali stratégové pod vedením Michaela Harnetta v komentáři. Než Fed ustoupí, bude podle nich zapotřebí ještě většího propadu trhů a ekonomiky.

Mezitím stratég Emmanuel Cau v pátek řekl, že defenzivní pozice a „super medvědí sentiment“ sice mohou pomoci akciím odrazit se z přeprodaných úrovní, ale že „fundament růstu a politiky nadále argumentuje proti trvalému růstu“.

Ne tak špatná čísla, jak by se mohlo zdát

Zatímco inflační čísla byla na první pohled špatná, nebyla tak hrozná, jak by se na první pohled mohlo zdát. „Čtvrteční míra inflace naznačuje další zvýšení sazeb ze strany Fedu o 75 bazických bodů,“ říká ekonom VP Bank Thomas Gitzel. "Výhled na další vývoj inflace však jistě spěje k závěru, že většina práce Fedu je už hotová." Vyšší nájemné hrálo velkou roli proti odhadům, ale jeho růst se podle dat již snižuje, dodává Gitzel.

Závěr, že je velmi nepravděpodobné, že by Fed ustoupil ze svého jestřábího postoje a z plánů dalších dvou zvýšení sazeb o 75 bazických bodů v letošním roce, není překvapením. Také akcie před publikací dat zohlednily mnoho negativity. Z pohledu technické analýzy začíná Stoxx 600 vykazovat zajímavé úrovně, přičemž procento členů s prodejními signály MACD je nyní nejnižší od června a na stejné úrovni jako v dubnu 2020 během první vlny pandemie Covid.

Přesto rychlé oživení nemusí mít dlouhého trvání a výhled zůstává přinejmenším mlhavý. „Pokud se tento druh pozitivního překvapení zopakuje příští měsíc, mohli bychom v prosinci čelit pátému zvýšení o 75 bazických bodů, takže základní sazby převýší prognózu nejvyšších sazeb Fedu ještě před koncem letošního roku,“ řekla Seema Shah, hlavní globální stratéžka společnosti Principal Asset Management.

Kontrariánské obchody

U akcií je rizikem také další nárůst výnosů státních dluhopisů, které ve čtvrtek dosáhly nejvyšší úrovně od října 2008 a přesáhly 4 %, než následně klesly. „Domníváme se, že trhy zůstanou velmi volatilní s jestřábím Fedem a nízkou ochotou riskovat, z čehož prospívá americký dolar,“ říká Willem Sels, globální investiční ředitel Global Private Banking and Wealth u . "Akciové trhy se stále více obávají vlivu zvýšení sazeb na růst ekonomiky, takže jsme na globálních akciích podvážení a máme pozici v defenzivním sektoru."

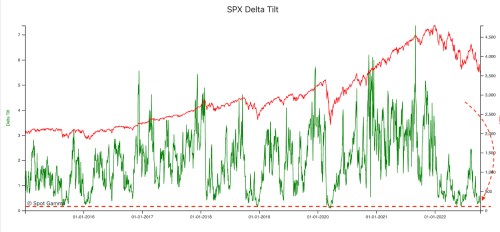

Ukazatel býčího či medvědího sentimentu od BofA zůstává na „maximálně medvědí“ úrovni, která je často považována za kontrariánský nákupní signál. Podle stratégů BofA jsou nyní nejlepšími kontrariánskými obchody shortování amerického dolaru, jakmile akcie příští rok dosáhnou svých minim, a long portfolio s 60 % držených v akciích a 40 % v dluhopisech.

Globální akciové fondy zaznamenaly v týdnu do 12. října příliv přibližně 300 milionů dolarů, uvedla banka v poznámce s odkazem na data EPFR Global, která byla sestavena před čtvrteční zprávou o inflaci v USA. Do hotovosti pak přiteklo 100 milionů dolarů, zatímco 9,8 miliardy dolarů se stáhlo z dluhopisů a zlato zaznamenalo zpětné odkupy ve výši 300 milionů dolarů.

Nejvíce hotovosti investoři nalili do velkých amerických společností, hodnoty a růstu. Mezi sektory měly největší přílivy technologie ve výši 1 miliardy dolarů, zatímco spotřebitelské akcie měly největší odlivy ve výši 800 milionů dolarů.

Zdroj: Bloomberg