Marže firem obchodovaných v USA jsou historicky mimořádně vysoko. Nedá se vyloučit, že půjdou ještě výše, ale minimálně s ohledem na cyklický vývoj budou mít asi tendenci klonit se spíše k opačnému směru. Co kdyby klesly tam, kde se nacházely před deseti lety?

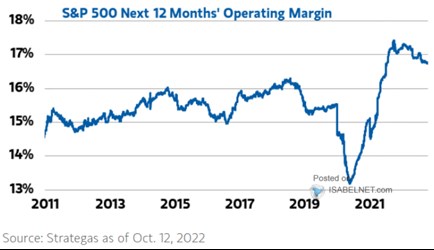

V grafu od Strategas vidíme vývoj marží firem obchodovaných na americkém trhu, a to od roku 2011. Trend je jasný a míří nahoru. Propad marží v roce 2020 není nutno rozebírat, za poznámku ale možná stojí vliv energetického sektoru. Ten je hodně znát v letech 2015/2016, kdy si obchodované firmy prošly ziskovou recesí a jejím významným tahounem byl právě tento sektor. A mohutně působí na marže i nyní, kdy je už řadu čtvrtletí zase výrazně zvedá:

Zdroj: Twitter

V roce 2012 tedy obchodované společnosti jako celek vydělaly z každých 100 dolarů tržeb 15 dolarů zisků. Nyní to je necelých sedmnáct dolarů, tedy asi o 13 % výše. Pokud by tak marže klesly zpět na úroveň z doby před deseti lety a valuační násobky (aplikované na tyto zisky) by zůstaly stejné (viz níže), hodnota/cena akcií by klesla asi o 13 %.

Pokud bychom přitom srovnávali celkovou ekonomickou situaci nyní a před deseti lety, šlo by v určitém smyslu o protipóly. Zatímco po finanční krizi docházelo k mohutné stimulaci slabé poptávky, nyní dochází k pravému opaku kvůli poptávce silné. Přesněji řečeno, ze stavu slabé poptávky jsme se přesunuli do stavu slabé nabídky. Na první pohled je vlastně překvapivé, že v prostředí pokračujících tenzí ve výrobně dodavatelských vertikálách dovedly firmy ještě nedávno generovat rekordní marže. Jeden z hlavních důvodů byl zmíněn – vývoj v energetice.

Co by mohlo způsobit výraznější pokles marží? Z cyklického hlediska je to zřejmé a i v grafu je již zřejmě patrný vliv chladnoucí ekonomické aktivity. Z dlouhodobějšího hlediska by ale mělo smysl bavit se spíše o strukturálních změnách, které jsou ovšem předmětem ještě větších spekulací, než vývoj cyklický. Na jednu stranu tu můžeme uvažovat o pokračující automatizaci, vlivu AI a dalších technologií, které by zvedaly produktivitu, efektivitu a následně i marže. Na stranu druhou bych připomněl třeba změny na (nejen) americkém trhu práce, projevující se tím, co můžeme nazvat menší ochota k „práci jako obvykle“.

Na závěr bych ještě zmínil, že pokud by docházelo k poklesu marží, a to zejména strukturálnímu, hypotetické odhady toho, co by to udělalo s cenami akcií, by měly zahrnovat i změnu valuací. Ty totiž z fundamentálního pohledu závisí jednak na požadované návratnosti (bezrizikové sazby a rizikové prémie) a také na očekávaném růstu zisků. Pokud by se ten měl pohybovat směrem dolů, stejným směrem by se vydaly i valuace.