Už před časem jsem narazil na názor, že akcie malých firem v USA již na rozdíl od větších firem plně odráží riziko recese v USA. Založen byl zejména na valuacích, které u malých firem dosahovaly a dosahují mimořádně nízkých hodnot (na rozdíl od indexu SPX). Otázkou ale je, proč by malé firmy nějak více, či dokonce lépe odrážely riziko recese. A co jejich valuace říkají o budoucí návratnosti?

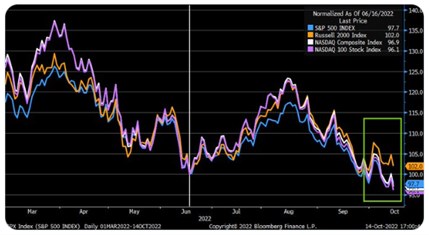

Následující graf ukazuje, jak si vedou americké indexy SPX, Nasdaq a malé firmy v indexu Russell 2000. Nasdaq měl na počátku roku a v srpnu tendenci se urvat od hlavního pelotonu směrem nahoru, ale moc dlouho mu to nevydrželo. Nyní se o to samé, ale při všeobecně rozšířené skepsi, pokouší právě Russell. Nicméně všechny indexy jsou za sledované období hluboko v červených:

Zdroj: Twitter

Ona teze, že akcie malých firem nějak více odráží riziko recese, mi od počátku připadala trochu podivná. To by se pak na tomto segmentu trhu museli systematicky pohybovat jiní investoři než třeba na SPX. Takové rozdíly v názorech můžeme někdy pozorovat třeba u dluhopisů a akcií a právě proto, že se tu do nemalé míry pohybují jiné druhy investorů. Na akciovém trhu jako takovém mi to ale připadá méně pravděpodobné.

U malých firem bych spíše tipoval, že recesi tu hodnotí investoři stejně, ale jejich citlivost na ekonomický útlum je větší. Tudíž tyto tituly reagují více. Jsou totiž obecně rizikovější, jejich výsledky jsou cykličtější. V neposlední řadě pak mohou být citlivější na vysokou inflaci, respektive na nákladové tlaky, protože nemají takovou tržní sílu.

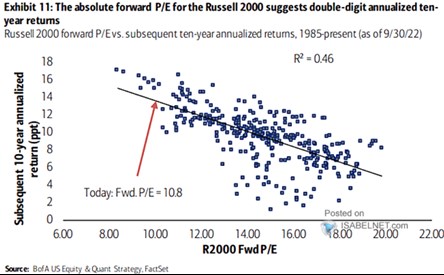

Ať už je příčina většího poklesu valuací u malých firem jakákoliv, valuace indexu Russell 2000 je skutečně historicky hodně nízko. U indexu SPX existuje poměrně zajímavá korelace mezi valuacemi (poměry cen a zisků PE) na straně jedné a desetiletou budoucí návratností na straně druhé. Jde o vztah intuitivní - pokud jsou valuace hodně vysoko, další výraznější růst cen už mohou zajistit spíše jen zisky. Pokud jsou valuace nízko, tahounem růstu cen mohou být zisky i nějaký návrat PE k historickému standardu.

Jak ukazuje dnešní druhý graf, i u malých firem pozorujeme určitou korelaci mezi PE a budoucí návratností. Není tak silná jako u SPX, ale něco se tu děje:

Zdroj: Twitter

Na konci září se Russell 2000 obchodoval s PE pod 11 a podle proložené přímky by to implikovalo jeho desetiletou roční návratnost téměř u 14 %. I nejnižší body v této valuační oblasti implikují cca 10 % roční návratnost. Všimnout si pak lze i toho, že žádný z bodů v celém grafu není pod nulou. Tedy ani při relativně vysokých valuacích trhu negenerovaly akcie malých firem v minulosti negativní desetiletou anualizovanou návratnost. Disclaimer: Historie se „jen“ rýmuje.