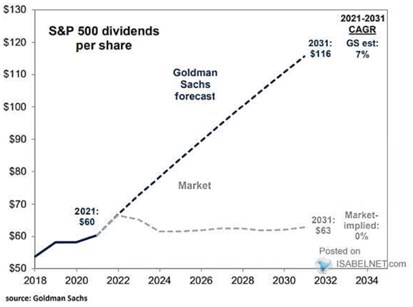

Podle vyplatily společnosti z indexu S&P500 v roce 2021 dividendu 60 dolarů na akcii. Jaký další vývoj dividend je zabudován do cen akcií? Jak moc je reálný?

Dejme tomu, že dividendy v indexu SPX se letos dostanou na 67 dolarů na akcii a příští rok budou kvůli ekonomickému útlumu stagnovat. A dejme tomu, že budou stagnovat ještě hodně dlouhou dobu. Kde by měl v takovém scénáři být index SPX? Z fundamentálního pohledu je to jednoduché: Bezrizikové výnosy jsou nyní na 3,9 %, pracujme se „standardní“ rizikovou prémií kolem 5,5 %. Férovou/vnitřní hodnotu indexu pak spočítáme tak, že dividendu 2023 vydělíme rozdílem mezi požadovanou návratností a dlouhodobým růstem dividend. Tedy 67 děleno (3,9 % + 5,5 %) mínus nula (dividendy stagnují). Výsledek je 712.

Index SPX je nyní na 3700 bodech a je tedy zřejmé, že trh pracuje s úplně jinými předpoklady. Bezrizikové sazby se v předpokladech moc lišit nebudou, kdybych rizikovou prémii snížil na 4 %, jsme s výpočtem místo 712 na 850 bodech. Tedy stále hluboko pod současnou hodnotou indexu. Je tedy vysoce pravděpodobné, že trh počítá ne se stagnací dividend, ale jejich růstem. Na onu hodnotu 3700 bodů se konkrétně dostaneme, pokud necháme dividendy dlouhodobě růst asi o 7,6 %.

Nyní se podívejme na následující graf, kde prezentuje své predikce dlouhodobého růstu dividend a to, co nazývá tržním očekáváním. Ta údajně implikují zhruba stagnaci dividend, zatímco v GS čekají 7 % roční růst:

Zdroj: Twitter

Ona tržní očekávání zobrazená v grafu tedy nedovedu interpretovat - podle mých prezentovaných kalkulací trh s cca nulovým růstem dividend nepočítá ani zdaleka, v cenách akcií je implikovaný růst kolem oněch 7,6 %. Tedy ne výrazně méně, než čeká GS (jak implikuje graf), ale o něco více. Je oněch cca 7+ % ekonomicky reálných?

Pokud by potenciál US ekonomiky dosahoval 2 % a inflace se vrátila ke 2 - 3 %, nominální růst celého hospodářství by dosahoval 4 – 5 %. Oněch cca 7,6 % tedy implikuje, že by rostl podíl zisků na celkových příjmech (přesněji řečeno podíl zisků obchodovaných firem na celkových příjmech). A/nebo by firmy ze zisků vyplácely soustavně víc a víc (což ale nejde do nekonečna).

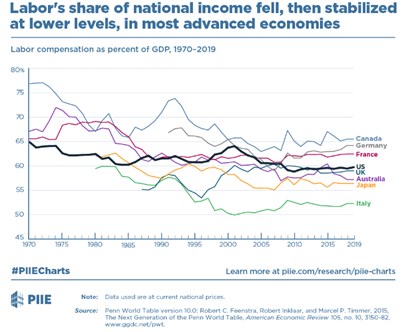

Podíl práce a kapitálu na příjmech je tedy tématem, které se úzce dotýká i akciového trhu. Občas se mu tu věnuji, včetně úvah o tom, co s tímto podílem mohou v budoucnu udělat možné strukturální změny na americkém trhu práce. Dnes už nechci výrazně odbíhat od dosavadního tématu, kterým byl vývoj dividend a pomyslná férová hodnota akcií. Takže pro dokreslení toho, čemu se tu věnujeme na závěr, časové a místní srovnání vývoje podílu práce na příjmech:

Zdroj: Twitter