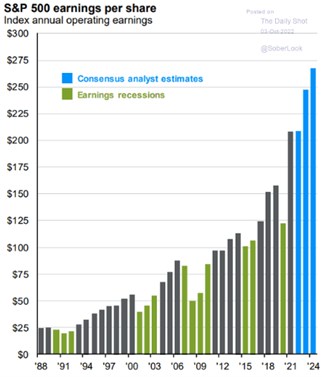

Podle současného konsenzu by se měly zisky firem zahrnutých v indexu SPX dostat v roce 2024 k 270 dolarům na akcii. V roce 2008 přitom byly u 50 dolarů na akcii a v roce 2009 něco pod 60 dolary na akcii. Chovaly se trhy odpovídajícím způsobem? A jak reálná jsou ona očekávání do roku 2024?

Konkrétní vývoj zisků firem obchodovaných na americkém trhu je popsán následujícím grafem od . Index SPX se na dně roku 2009 pohyboval u 820 bodů, nyní je na cca 3600 bodech. Je tedy 4,3 krát výše. Zisky se zvedly z oněch necelých 60 dolarů na grafem implikovaných cca 210 dolarů. Tedy asi 3,5 krát. Zhruba 80 % dosažené návratnosti trhu tedy bylo generováno vývojem ziskovosti obchodovaných firem, zbytek zajistily valuace.

Zdroj: Twitter

Během finanční krize byly valuační násobky mimořádně nízko a i přesto hrají v delším období relativně malou roli. Jinak řečeno, vývoj na akciích byl i v době mimořádné stimulace a likvidity dán stále zejména ziskovostí firemního sektoru. A v delším období tomu tak zřejmě bude i do budoucna*, i když tu občas píšu, že valuace se v případě změny ekonomického režimu mohou strukturálně posunout níže.

Dlouhodobý vývoj ziskovosti ale není v investičních diskusích zrovna oblíbeným tématem: Neslyšíme moc úvah o tom, jaký je a bude reálný potenciál americké ekonomiky, jaký bude trendový růst nominálního produktu a v neposlední řadě jak se bude vyvíjet podíl zisků firemního sektoru a obchodovaných firem na celkových příjmech. Podle uvedeného grafu od by se zdálo, že žádné zlomy nenastanou (cca do čtyř let by se tak zisky na akcii měly dostat k 300 dolarům). Včetně toho, že podíl zisků se bude dál držet na vysokých úrovních, či dokonce stále růst. Což by mimo jiné znamenalo, že současné dění na trhu práce, včetně řady neformálních „výpovědí“, nebude mít žádný větší dopad na dlouhodobý vztah mezi firmami a těmi, kteří v nich pracují.

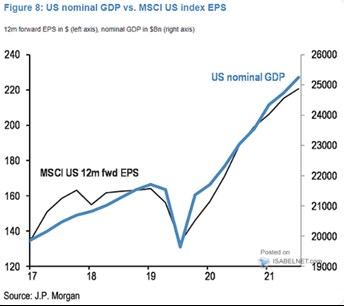

V rámci úvah o dlouhodobějším vývoji ziskovosti bych dnes chtěl ještě ukázat jeden graf, opět od . Obvykle se hovoří o tom, že vztah mezi zisky a reálnou aktivitou v celé ekonomice je docela slabý. Data to potvrzují, ale náš další graf pracuje s produktem nominálním. Porovnává tedy hrušky s hruškami, protože zisky jsou také veličinou nominální. A zdá se, že minimálně od roku 2017 tu je vztah mnohem zajímavější:

Zdroj: Twitter

Pokud by potenciál americké ekonomiky byl u 2 %, inflace klesla k 2 – 3 %, tak nominální produkt bude růst kolem 4 – 5 %. Pokud by se jej zisky dál relativně pevně držely, jejich trendový růst bude podobný. Jsou ceny akcií na něco takového nyní nastaveny? Nedávno jsem tu za pomocí pár dalších předpokladů ukazoval, že současné valuace celého indexu implikují zřejmě vyšší očekávání. Něco jiného ale je, pokud si trh rozdělíme na FAAMG, tedy technologické hvězdy, a zbytek. Hovoříme ve velmi hrubých odhadech, ale zdá se, že tento zbytek by mohl být nyní skutečně naceněn na něco takového, co jsem popsal výše.

Z hlediska nominálního produktu by to tedy nemusel být ani nijak velký optimismus. Otazníky ale mohou být hlavně kolem onoho poměru zisků na příjmech – viz výše. Co cyklický vývoj zisků, který je na akciích mnohem populárnějším tématem? Tomu se budeme věnovat zítra.

*Valuace jsou z fundamentálního hlediska dány jednak požadovanou návratností, ale také dlouhodobějším výhledem na růst zisků. Ziskovost firem, respektive očekávání, se tak projevují v cenách akcií přímo, ale i nepřímo přes valuace.