Bylo období po finanční krizi dlouhodobým novým normálem, ke kterému bude ekonomika tíhnout i po současné inflační epizodě? Nebo šlo naopak o nenormál, viděli jsme nevídané, které se jen tak nevrátí? Negativní nominální (!) výnosy dluhopisů byly bezesporu historickým unikátem a nešlo o žádnou marginálii.

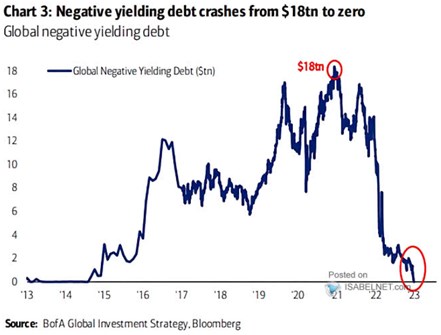

1 . Posun do záporu: Následující obrázek ukazuje objem dluhopisů se zápornými výnosy. Tedy dluhopisů, u nichž si investor modelově řečeno koupí obligaci za stovku, aby za rok dostal méně než stovku. Někdy to bylo také formulováno tak, že investoři vládám platili za to, že si ony od nich půjčí peníze. S negativním výnosem se ale neobchodovaly jen dluhopisy vládní, do tohoto teritoria se poprvé v historii dostala třeba i společnost .

Zdroj: Twitter

Boom záporných výnosů nastal v letech 2014/2015, na počátku roku 2021 jich celkem bylo za 18 bilionů dolarů. Pro srovnání – kapitalizace amerického akciového indexu SPX 500 je nyní asi 32 bilionů dolarů. Hovoříme tedy o nemalé části kapitálových trhů. Která mimo jiné popřela předpoklad, že výnosy dluhopisů nemohou klesnout do záporu, protože investoři by pak radši drželi hotovost.

2 . Nemožné skutečností: Důvodů, proč by investoři mohli kupovat i dluhopisy s negativním výnosem, bylo zmiňováno více. Například Schroders v roce 2019 popisoval, že pro americké investory může být díky měnovému hedgingu výhodné kupovat i německé bundy s výnosy v záporu. Zmiňovány jsou i kapitálové zisky, tedy zisky z růstu ceny dluhopisu. Pokud totiž výnos dosahuje třeba -0,1 % a klesne dál na -0,3 %, cena dluhopisu vzroste. A pokud pak investor prodá, může i přes negativní úrokové výnosy být v plusu (zůstává ale otázka, proč by někdo od něj koupil).

Za další důvod byl zmiňován diverzifikační potenciál dluhopisů – i ty s negativními výnosy mohou vykazovat negativní korelaci třeba s akciemi. Zmíněný Schroders tenkrát do důvodů přidal i párování pasiv a aktiv u subjektů, jako jsou pojišťovny, které potřebují, aby obojí vykazovalo stejné charakteristiky. A za důvod prý může sloužit i zajištění proti deflaci. Nicméně to se podle mne už točíme v argumentech trochu dokola, respektive kolem zmíněného bodu týkajícího se kapitálových zisků.

3 . Poptávková stagnace a inflační cíl: Jev popsaný grafem, jemuž je alespoň prozatím konec, úzce souvisí s teorií dlouhodobé stagnace. A také s dřívějšími diskusemi o zvýšení inflačních cílů. V dezinflačním prostředí a s 2 % inflačním cílem se totiž sazby poměrně rychle dostávají do bodu, kdy již nemohou klesat níže. U těch dlouhodobějších to, jak jsme zjistili, nemusí být nula. Ale i tak tu určitá hranice jistě je. Jak jsem ale psal nedávno, v současné době jde z evidentních důvodů o problém, který nemusíme řešit, A pokud by ke zvýšení inflačního cíle došlo nyní, šlo by o krok z hlediska důvěryhodnosti monetární politiky hodně kontraproduktivní.

Budoucí vývoj není binární – nejsou tu proti sobě scénáře (i) plného návratu do stavu před pandemií (možná dobře popisovaného onou dlouhodobou stagnací) a (ii) pokračujícího vysokoinflačního prostředí. Spektrum je široké a inflace se nakonec může usadit blízko cíle ve výši 2 %. Jak jsem ale psal před časem, z hlediska trhů a celkové ekonomické parciální rovnováhy může být velký rozdíl, zda to je třeba 20 bazických bodů pod, nebo 20 bodů nad 2 %.