Nyní panuje v podstatě konsenzus ohledně toho, že vysoká inflace v USA byla z části způsobena i přílišnou fiskální a monetární stimulací. Jinak řečeno, potvrdila se slova ekonomů jako Larry Summers, kteří už téměř před dvěma lety prostě porovnali odhady produkční mezery a sílu stimulace. A vyšly jim vysoké inflační tlaky. Co se dá na fiskální a monetární/finanční rovině čekat letos?

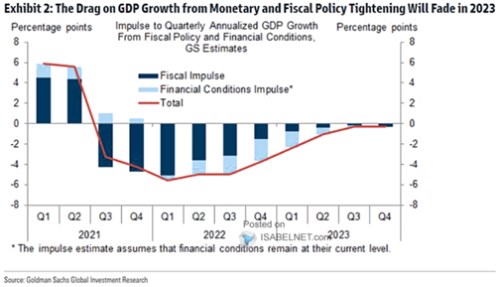

Goldman Sachs v následujícím grafu ukazuje odhady fiskální a finanční stimulace a následně kontrakce v americké ekonomice. Fiskální politika podle nich hospodářskou aktivitu výrazně brzdila už v druhé polovině roku 2021. V minulém roce brzda slábla a letos by tento trend měl pokračovat až téměř do neutrálna:

Zdroj: Twitter

Goldman Sachs se drží toho, že lepší než vliv sazeb je sledovat vliv celkových finančních podmínek. Podle studie z roku 2018 totiž vztah mezi ekonomikou a sazbami postupně slábne, ale u finančních podmínek to neplatí. Tyto podmínky jsou dány výnosy dluhopisů a rizikovými prémiemi, měnovým kurzem a vývojem na akciích. A jak jsem ukazoval nedávno, nemusí nutně kopírovat vývoj sazeb.

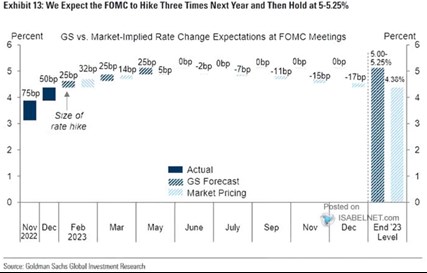

Z grafu uvedeného níže vidíme, že podle GS by sazby měly růst ještě třikrát, pokaždé o 0,25 procentního bodu. Dostat by se měly nad 5 %. Již nějakou dobu se přitom diskutuje o tom, kdy se sazby stanou, či staly skutečně restriktivní. Měřítek tu je více, od porovnání s odhady sazeb neutrálních až po předpoklad, že restrikci představují kladné reálné sazby (s více možnostmi, jak je počítat). Pokud se ale budeme namísto sazeb zaměřovat na finanční podmínky, tak podle GS: (i) ekonomiku již rok brzdí a (ii) jejich brzdný „impuls“ by měl slábnout a na konci roku by měl být neutrální. S důležitým předpokladem, že nyní se podmínky již nezmění.

Zdroj: Twitter

V druhém grafu vidíme i to, že trhy nyní implicitně počítají s poklesem sazeb v druhé polovině letošního roku. Za příčinu tohoto vývoje lze přitom těžko považovat něco jiného, než velmi rychlý pokles inflace a/nebo prudké ochlazování americké ekonomiky. Poukázat bych v této souvislosti chtěl zejména na to, že právě tato očekávání stojí za současnými finančními podmínkami – ty nejsou provázány ani tak s tmavými, jako světlými sloupci v druhém grafu. Podle této logiky by pak scénář sazeb přiklánějící se spíše k tomu od GS (a k tomu co říká Fed) znamenal přenastavení trhů a utažení finančních podmínek.