Hlavní stratég Cannacord Genuity Tony Dwyer si myslí, že akcie se radují z dezinflace, ale nemusí plně odrážet fundament zhoršujících se výsledků obchodovaných společností. Společnost Laffer Tengler Investments nefandí akciím Mety, digitální revoluci podle ní potáhnou jiné firmy. Roger Ferguson poukazuje na rozdíl v predikcích Fedu a očekávání trhů, BofA na prudkou inverzi výnosové křivky.

Od inflace k růstu: Hlavní stratég Cannacord Genuity Tony Dwyer se domnívá, že inflace přestává být problémem, pozornost se přesouvá k ekonomické aktivitě a nezaměstnanosti. Investorům na Yahoo Finance radil trpělivost. Trhy podle něj nyní vidí dezinflaci, ale nepočítají s tím, že se ekonomika dostane do recese. Na ni přitom ukazují některé vedoucí indikátory i inverze výnosové křivky. Pokud by přitom v takové situaci recese nepřišla, šlo by o historicky ojedinělý případ.

Dwyer uvedl, že se na trhu pohybuje asi 35 let a nepamatuje si, že by snižování nákladů ve firemním sektoru bylo dobrým signálem pro koupi akcií. Takové snižování probíhá nyní a je dáno snahou udržet marže v prostředí slábnoucí poptávky. Další růst cen akcií je tak podle experta nyní limitován právě zhoršujícím se fundamentem. Dwyer na závěr vysvětloval, že pro něj není u akcií býčím scénářem hladké přistání americké ekonomiky, protože takový vývoj by držel sazby výš a po delší dobu. Podle stratéga by pro akcie bylo lepší, kdyby ekonomická aktivita slábla, s odpovídajícím dopadem na inflaci a ve výsledku s rychle klesajícími sazbami.

Tahouni digitální revoluce: Laffer Tengler Investments podle její zástupkyně Nancy Tengler v minulém roce prodávala akcie společnosti Meta a důvodem je, že se jí nelíbí celkový model této firmy. Týká se to jednak samotných akcií, které jsou rozděleny na dva druhy což dává Zuckerbergovi kontrolu nad celou společností. On sám přitom podle investorky vykazuje velkou „antipatii“ vůči ostatním investorům.

I z hlediska fundamentu jsou podle expertky lepší akcie než ty společnosti Meta. Její společnost tak od ledna nakupovala například Teslu. U Mety uznává, že nyní vykazuje disciplínu a snaží se snižovat výdaje. Ale „pro následujících pět let to není akcie, kterou chce vlastnit“. Hlavními důvody je rostoucí konkurence na straně internetové reklamy. A také pravděpodobná intenzivnější regulace, které bude Meta čelit.

Tangler míní, že „tahouni digitální revoluce“ budou někde jinde a na ně se její firma snaží zaměřovat. Patřit by sem měly společnosti jako , , či s Googlem. K Applu expertka dodala, že jde z hlediska finančního managementu o jednu z nejdisciplinovanějších společností v korporátní historii Spojených států.

O Metě na CNBC hovořil i Ranjan Roy z Margins. Výsledky firmy podle něj nejsou zase tak dobré, ale trhy potěšilo, že Zuckerberg „tiše snižuje prioritu metaverzu“. Z jeho posledního projevu je podle experta zřejmé, že namísto toho dává větší důraz na témata jako je umělá inteligence. A „oseká věci, které nefungují“.

V oblasti umělé inteligence má Meta podle Roye silnou pozici. A investory potěšil i ohlášený program odkupů. Spolu s tím, že Meta po dvou letech, kdy dávala najevo nezájem o investory, se obrací směrem k větší disciplíně. Zuckerberg bude pode experta dál investovat do metaverza, ale nyní je na prvním místě umělá inteligence.

Další vývoj monetární politiky: Roger Ferguson byl členem vedení americké centrální banky a na CNBC komentoval poslední projev šéfa Fedu a zvednutí

sazeb. Podle Fergusona dal JayPowell celkem jasně najevo, že přijde ještě jedno, či dvojí zvednutí

sazeb a že

inflace slušně klesá. Rozhodující ale bude samozřejmě konkrétní vývoj

inflace v následujícím období. Stále tak přetrvává rozdíl mezi odhady trhů a Fedu. Trhy totiž věří, že přijde ochlazení amerického hospodářství a s ním citelný pokles

inflace, který zastaví zvedání

sazeb. Fed se k takovému pohledu nekloní.

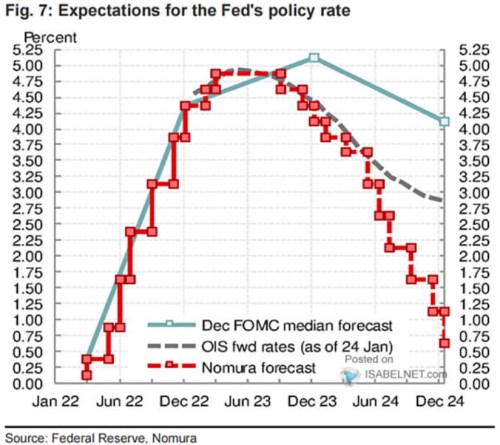

Ferguson připomněl, že tržní očekávání terminálních

sazeb jsou nyní jen asi 25 bazických bodů pod predikcemi Fedu. Jinak řečeno, Fed a trhy se výrazně neliší v tom, kam až

sazby vystoupají. Jak ale ukazuje následující graf od Nomury, trhy čekají, že ještě letos začnou

sazby klesat (Nomura má podobné predikce):

Zdroj: Twitter

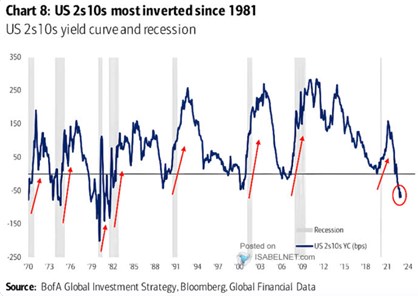

Mimořádná inverze: Následující graf ukazuje vývoj sklonu výnosové křivky. Současná inverze je podle BofA největší od roku 1981, přičemž krátkodobé

sazby nad dlouhodobými přitom v minulosti sloužily jako významný indikátor blížící se recese:

Zdroj: Twitter