Použít výraz nešvar by šlo u více investičních témat. Za něj se dá třeba lehce považovat příliš zjednodušená kalkulace rizikových prémií a snad i jejich celkové ignorování ve srovnání s jinými fundamentálními faktory. Nešvarem může být velký důraz kladený na sazby Fedu a mnohem menší důraz kladený na výnosy dluhopisů. Pro akcie je navíc rozhodující jejich poměr k růstu a ne jejich absolutní výše. Asi bych toho našel více, dnes o možné verzi s valuacemi.

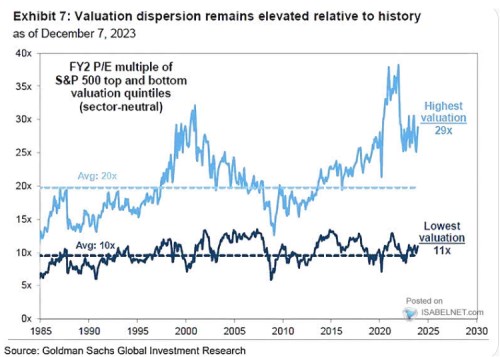

Možná je to jen můj dojem, ale zdá se mi, že se docela často objevuje tvrzení, podle kterého: Současné valuace jsou vysoko u malé skupiny nejpopulárnějších akcií, ale zbytek trhu je na tom v tomto ohledu docela dobře. Výrazy jako „vysoko, nízko, dobře, tak akorát“ a podobně jsou samozřejmě v této oblasti hodně relativní – můžeme je odvozovat od historie, fundamentu, jiných valuací… Ale přece jen bych trochu rozebral ono „docela dobře“ a jeho obdoby. Začněme následujícím grafem, který srovnává valuace skupiny akcií s nejvyššími a nejnižšími násobky:

Zdroj: X

Akcie s nejvyššími násobky jsou dnes ve srovnání se svou historií (!) hodně drahé – jejich PE je na 29, průměr na 20. Jsou akcie s nejnižšími násobky levné? Jejich valuační průměr je na 10, jejich současné PE na 11. Na této úrovni tedy minimálně nejde hovořit o levnosti, detailnější diskuse už by brala do úvahy to, jaký byl historicky průměrný poměr výnosy/růst a jaký je nyní. Pojďme ale ještě k pár číslům ohledně valuací.

Co konkrétně celý trh a trh bez skupiny FAANGM? Celý index SPX se nyní obchoduje s PE kolem 19, což je za posledních deset let hodně a jde o vyložený extrém pokud dáme stranou roky specifické 2020 a 2021. Index SPX bez FAANGM má nyní podle dat z Yardeni Research PE na 17,2. A to už je „jen“ na úrovni dvou vrcholů dosažených během posledních deseti let (opět mimo let 2020 – 2021).

Co tolik diskutované malé firmy? I já tu občas poukazuji na jejich mimořádně nízké relativní valuace. Jenže k tomu také dodávám, že jsou měřeny právě k dost vysokým valuacím celého trhu (taženým nahoru onou úzkou skupinou populárních technologií). Takže Russell 2000 se nyní konkrétně obchoduje s PE na 21,8. Pokud bychom poměřovali k letům 2013 – 2019, tak je to nadprůměr, za posledních 20 let vysoký nadprůměr. Něco jiného je ale SPX 600, který se obchoduje za PE 13,9, což je za posledních 10 i 20 let hluboký podprůměr.

Valuace FAANGM a spol. jsou tedy historicky mimořádně vysoko a u zbytku trhu je docela těžké hovořit o plošné levnosti. Ale tím jsem se vlastně dopustil dalšího nešvaru – za valuace je obvykle vydáváno právě PE, což je také hodně velká zkratka. A poměry cen k toku hotovosti nemusí být z historického hlediska zdaleka tak vysoko, jako PE. Podobné je to u tzv. PEG, tedy poměru PE a očekávaného pětiletého růstu. PEG celého indexu SPX se nyní totiž pohybuje kolem 1,3. Jde cca o průměr posledních dvou i tří desetiletí. A ukazuje to, jak velkou roli hrají u současného PE růstová očekávání.