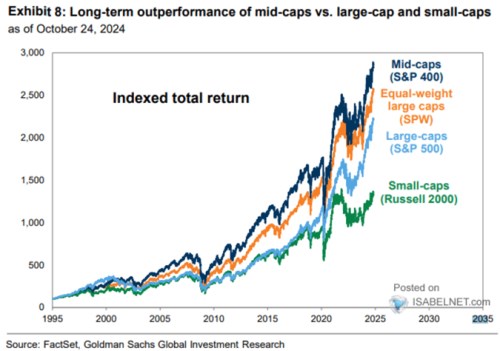

Data od roku 1995 ukazují, že návratnost akcií malých firem v indexu Russell 2000 výrazně zaostává za indexem S&P 500. A obě tyto skupiny pak strčily hravě do kapsy středně velké společnosti v indexu S&P 400. Podíváme se na tento příběh detailněji spolu s valuacemi.

Goldman Sachs v následujícím grafu porovnává dlouhodobou návratnost různých segmentů amerických akciových trhů. A to podle velikosti firem. Podle obrázku je na tom zdaleka nejhůře index Russell 2000 (tedy malé firmy). Pokud do něj někdo v roce 1995 investoval 100 dolarů, dnes by měl zhruba 1300 dolarů. Druhým extrémem jsou akcie menších firem v indexu S&P 400. Ty by dodnes při stejném nastavení generovaly asi 2900 dolarů:

Zdroj: X

V grafu jsou také akcie velkých firem a to vážených svou kapitalizací a také v indexu s rovnými vahami. Jsou uprostřed pole, jejich návratnost je tedy vyšší než u malých firem, ale nižší, než u těch středně velkých. Takový pohled dost nabourává rozšířenou a dobře zakořeněnou tezi, podle které jsou menší společnosti ve srovnání s těmi velkými rizikovější. Tudíž se pojí s vyšší požadovanou návratností a dlouhodobě i návratností skutečně dosahovanou.

Včera jsem tu psal o vztahu mezi valuacemi a budoucí dlouhodobější návratnosti. Pokud na straně valuací použijeme například Shillerovo CAPE, tak to by nyní u celého indexu S&P 500 na základě historické korelace implikovalo návratnost v následujících deseti letech kolem 2 – 3 % ročně. Jak jsou na tom valuace dalších výše zmíněných skupin?

S&P 400 se středně velkými firmami se nyní obchoduje s poměrem cen k ziskům na hodnotě 16. Ta je hodně podobná PE u malých firem v indexu S&P 600 a hodně vzdálená PE u indexu S&P 500, které je u 22. Až do roku 2018 přitom bylo po dlouhou dobu standardem to, že se menší a malé firmy obchodovaly naopak s valuační prémií, ne diskontem. Což obecně znamenalo jediné – jejich růstově rizikový profil byl lepší, než u firem velkých v indexu S&P 500. Po roce 2019 se situace překlopila. A to zejména kvůli tomu, že valuace velkých technologií vystřelily nahoru, táhnou nahoru PE celého indexu S&P 500. A ten se dostává do oné valuační prémie k menším firmám i své historii. Zatímco u menších a malých firem je tedy nyní PE blízko nějakému dlouhodobému průměru, či dokonce pod ním.

Samostatnou kapitolou je v grafu uvedený Russell 2000. Jeho PE totiž dosahuje hodnoty 27, což je docela extrém zejména pokud dáme stranou hodnoty kolem roku 2021. Nahoru jej táhne zejména jeho růstová část (PE kolem 40), zatímco ta hodnotová je s PE kolem 20 mnohem blíže historickým standardům. Russell a S&P 600 se tedy obchodují s výrazně rozdílnými valuacemi – v prvním případě vysoko a v druhém spíše níže k historickému standardu. Například Ed Yardeni přitom před časem hovořil o tom, že S&P 600 je lepší sázkou na malé firmy, než Russell. Bývá u něj zmiňováno zejména to, že zahrnuje firmy ziskové a „kvalitnější“.