Pokud posuzujeme ceny akcií relativně k ziskům, může se zdát, že prostor pro přílišný optimismus, či pesimismus je pouze na straně cen. Jenže nejčastěji používaným valuačním měřítkem na trhu je tzv. forward PE, které pracuje se zisky očekávanými pro následujících 12 měsíců. Může tak docházet například k situacím, kdy se PE zdá relativně nízko. Jenže pak se ukáže, že zisková očekávání byla nemístně vysoko. Tento efekt se snažil odstranit Robert Shiller se svým CAPE a nyní ukazuje, jakou má toto valuační měřítko vypovídací schopnost ohledně budoucí návratnosti trhu. A co by implikovalo nyní.

CAPE je poměrem cen akcií k ziskům historickým – k jejich několikaletému průměru. Odpadá zde tedy onen efekt očekávání na straně zisků. Ale zase ztrácíme pohled do budoucnosti. A u akcií přitom rozhoduje to, co vydělají, ne co vydělaly. U CAPE se navíc hovoří o tom, že při jeho historickém srovnávání hrají velkou roli změny v účetních standardech – zisky nejsou, co bývaly. Ale to by mělo hrát svou roli u všech druhů PE, které sledujeme v delším časovém období.

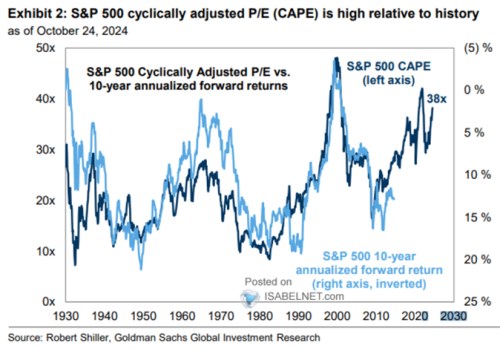

Následující graf od GS porovnává vývoj CAPE s desetiletou návratností dosaženou v následujících letech (pozor, obrácené měřítko) Korelace a velmi pravděpodobně i kauzalita je při předpovědích docela slušná u běžného forward PE a jak ukazuje graf, platí to i u CAPE. Tj., pokud jsou valuace vysoko, návratnost v následujících let bývá níž a naopak. Čistě proto, že vysoké valuace už pravděpodobně výrazně neporostou, spíše budou klesat a táhnout návratnost dolů. A naopak.

Zdroj: X

Pokud tedy investor nakoupil akcie v roce 2014, když bylo CAPE něco nad dvaceti, realizoval průměrnou roční desetiletou návratnost u 13 %. CAPE od té doby trendově roste a desetileté návratnosti by se podle historického mustru měly snižovat. Současné CAPE by dokonce implikovalo budoucí desetiletou návratnost kolem 2 % ročně. Vybavit se nám v této souvislosti mohou predikce , o kterých jsem tu minulý týden psal i já. Ty v základním scénáři hovoří o 3 % průměrné desetileté návratnosti. A jedním z jejích nosných témat je bezesporu vztah mezi návratností a valuacemi (i když možná ne přímo CAPE).

I kdyby rizikové prémie trhu byly nyní velmi nízko u 3 %, s bezrizikovými sazbami u 4 % máme požadovanou návratnost mezi 7 – 8 %. Ona implikovaná návratnost u 2 – 3 % je na méně než polovině. A predikce GS i implikace dnešního grafu by tedy znamenaly, že trh se nyní mohutně mýlí. Pokud použijeme graf, tak na dosažení budoucí návratnosti kolem 7 – 8 % by CAPE muselo nyní být na cca 28. Tedy asi o čtvrtinu níže, než nyní. Což by znamenalo asi o čtvrtinu nižší ceny.

Podobné úvahy tu neprezentuji proto, že bych chtěl strašit. Beru je jako ukázku toho, jak moc „tentokrát jinak“ je nyní v cenách a valuacích trhu zabudováno. A lze samozřejmě poukázat i na to, že korelace v dnešním grafu není ani zdaleka dokonalá.