Už před řadou let se dalo diskutovat o budoucnosti akcií Tesly s tím, že nezáleží jen na míře rozjetí trhu s elektromobily. Ale i na tom, jaká na něm bude konkurence a jakou konkurenční výhodu si tato americká automobilka vytvoří a (ne)udrží. Nejde celkově o žádné nové téma, týká se v podstatě každého nového produktu, trhu, odvětví. I umělé inteligence.

Typický, nebo učebnicový vývoj cyklu v nějakém odvětví, či na konkrétním trhu vypadá tak, že vznikne nová firmy/nový produkt, či služba a tím začíná fáze prvotního růstu. Ten pak může znatelně zrychlovat, prudce rostou prodané objemy a s tím se musí rychle zvyšovat výrobní kapacity – musí se hodně investovat. Nová firma, či pár nových firem tak mohou začít generovat zisky, ale jejich volný tok hotovosti může být stále hluboko v záporu právě kvůli výši investic. Dříve nebo později pak začne být trh saturovanější, tempa růstu klesají, investuje se méně, se zisky roste i ono volné cash flow. Pak se může situace usadit v nějaké relativně stabilní rovnováze, nebo se může objevit úplně jiný produkt/služba a celé odvětví začne klesat.

Příkladem oné nové alternativy, která může hodně změnit fungování doposud dobře zakořeněného odvětví jsou obnovitelné energie a jejich dopad na odvětví „fosilní“. Ohledně ziskovosti a volného toku hotovosti firem během onoho standardního cyklu pak záleží i na tom, jak moc (či zdali vůbec) se ziskovost zvedá nad nějakou „přirozenou“ úroveň. A jaké mají existující firmy bariéry vstupu. Pokud se zisky zvednou výrazně nad požadovanou návratnost a bariéry jsou malé, existující firmy mohou po nějaký čas realizovat vysokou ziskovost. Ale právě ona přiláká další konkurenci, poroste nabídka a s ní klesnou ceny a zisky.

Konkrétních příběhů a kombinací je pak celá řada. Třeba dokázal docela jedinečnou věc, když si stále drží určitý punc prémiovosti i ve chvíli, kdy má poměrně velký tržní podíl. Třeba Ferrari takovou možnost pravděpodobně nemá, na udržení své vnímané značky musí v podstatě cíleně omezovat nabídku. Pokud by se přitom zdálo, že Ferrari je z hlediska prémiovosti, či luxusu někde jinde, než , tak záleží na tom, jak se to vezme. Z finančního hlediska to je dokonce opačně, než by se na první pohled zdálo: má provozní marže na 31 % a italská automobilka na 28 %.

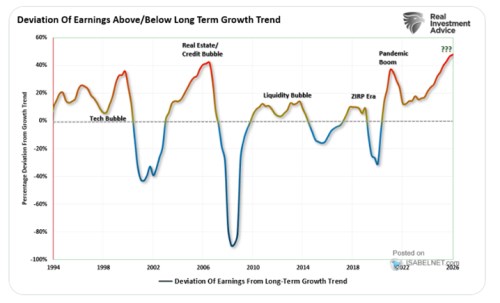

Nyní si od dosavadní úvahové linky udělejme malou odbočku k následujícímu obrázku, který ukazuje odchylku zisků amerických obchodovaných společností od dlouhodobého trendu:

Zdroj: X

Zisky amerických obchodovaných společností jsou tedy již mimořádně dlouhou dobu docela mimořádně vysoko nad trendem. A ani nenabírají směr k němu, spíše se mu stále vzdalují. Přitom se nedá hovořit o tom, že by umělá inteligence nějak výrazně do ziskovosti obchodovaných firem promlouvala, to je zatím otázka budoucnosti (i když možná ne tak vzdálené). Více o možných scénářích dalšího vývoje příště.