Evropské a americké akciové trhy se během internetové bubliny svými valuacemi hodně podobaly. Nyní mezi nimi stále panuje velký rozdíl – americké trhy se obchodují s obrovskou valuační prémií k Evropě (i své vlastní historii). Jejich dominantním tahounem je přitom bezesporu umělá inteligence a očekávaný potenciál nových technologií. Znamená to, že investoři vnímali během internetového nadšení potenciál Evropy a USA jako velmi podobný, ale u AI fandí mnohem více USA? Dnes pokračování úvahy na toto téma, započaté včera.

Vyšší poměry cen k ziskům v USA ve srovnání s Evropou lze obecně vysvětlit tím, že v USA je nižší požadovaná návratnost a/nebo vyšší očekávaný dlouhodobý růst zisků. Je tomu skutečně tak? Nedávno jsem ukazoval odhady , podle kterých jsou rizikové prémie v USA výrazně níž, než ve zbytku světa včetně Evropy. Jenže bezrizikové sazby jsou zase v USA výš. A na úrovni celé požadované návratnosti by tak mezi USA a Evropou nemusel být nějaký velký rozdíl. Vše se tedy bude točit kolem očekávaného dlouhodobého růstu ekonomiky a zisků obchodovaných firem.

Třeba Nouriel Roubini, který měl v minulosti celkem jasnou tendenci vidět spíše ty černější ekonomické a tržní scénáře, nyní hovoří o růstu amerického růstového potenciálu z úrovní kolem 2 % na 3 % a dlouhodobě dokonce na 4 %. Právě díky AI. Tato čísla se týkají USA (potenciál Evropy je nyní asi poloviční). Odhad pro Evropu jsem od pana Roubiniho nezaznamenal, ale zmiňuji jej zde proto, že podle řady lidí AI skutečně přinese velké změny. Nyní se ale zaměřujeme na to, proč by měly, či neměly v USA být vyšší, než v Evropě.

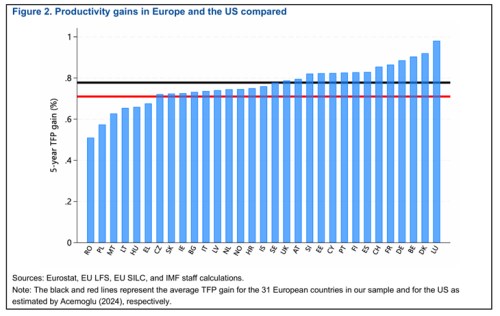

Vezměme nyní v úvahu následující graf, který je ze studie Mezinárodního měnového fondu z dubna letošního roku. Červeně je v něm vyznačen odhadovaný růst celkové produktivity faktorů v USA (!), černě v Evropě. A modrými sloupci odhady pro jednotlivé evropské země. Všechny odhady jsou přitom provedené na základě faktorů jako je odvětvová struktura ekonomiky, zaměstnanost v jednotlivých sektorech a jejich expozice a potenciál ve vztahu k AI:

Zdroj: MMF

Česká republika má podle těchto odhadů nižší potenciál těžit z AI než Spojené státy a než celá Evropa. Největší potenciál mají v Evropě země jako Dánsko, Německo, Francie, Belgie. Graf ale hlavně ukazuje, že Evropa jako celek by mohla díky AI zvýšit svou celkovou produktivitu více, než Spojené státy. Uvedená čísla jsou přitom kumulativní, takže by měly mnohem umírněnější implikace než čísla, o kterých hovoří třeba pan Roubini. Před časem jsem zde zase ukazoval závěry studie , které sice hovořily o tom, že větší potenciál má AI v USA než v Evropě, ale rozdíl nebyl nijak masivní. Takže tu celkově máme velké rozdíly ve valuacích na straně jedné a zdaleka ne tak velké rozdíly v odhadech přínosů AI.

Číst současnou situaci lze při tom všem samozřejmě více způsoby. Můžeme to vidět tak, že Evropa se vyhne dalšímu velkému zklamání – prasknutí další bubliny. Tj., je cca férově naceněná, Spojené státy se nachází v bublině. Protipólem by byl pohled, podle kterého jsou Spojené státy naceněny férově, Evropě má nefér diskont - viz i mé kalkulace z minulého týdne ukazující na vztah mezi budoucí návratností amerického trhu, korekcí PE a rychlostí růstu zisků. Mezi tím je scénář, v němž by Spojené státy dlouhodobě realizovaly plody AI mnohem více, než Evropa – na úrovni ekonomiky a hlavně trhů kvůli rozdílnému sektorovému složení (a firmám jako NVIDIA). Pak by mohly by být nyní oba trhy cca na svém.

Každopádně oba včerejší grafy a současné valuace také ukazují, kam zatím dospěla tolik proklamovaná rotace směrem od Spojených států k jiným trhům. Na úrovni valuací (!) tedy jen k tomu, že Evropa je na cca historickém standardu, zatímco USA jsou stále vysoko nad ním. Tím neříkám, že ona rotace nemůže mít dlouhodobějšího trvání a nemůže nabrat na otáčkách. Ale na úrovni valuací je to stále spíše nerotace. Nyní se přitom ukazuje, že pro někoho asi jsou „cla stále tím nejkrásnějším slovem na světě“, takže o rotaci asi ještě uslyšíme. A nejen o ní.