Při návštěvě Irska či Španělska můžeme spatřit dlouhé řady prázdných domů. Ty připomínají boom, který se obrátil v krizi. Zavinily tento vývoj nízké sazby? Podle některých ano, protože nízké sazby podpořily rizikové projekty, nerovnováhy, a nakonec vyústily v krizi. Je přitom známo, že ceny nemovitostí hrají během období finanční nestability důležitou roli a někteří ekonomové dokonce požadují, aby byla politika centrálních bank provázána s pohybem cen aktiv. Existují ale i názory, že snahy o manipulaci s těmito cenami ze strany centrálních bank nedávají smysl.

Pro posouzení vlivu monetární politiky na trh nemovitostí je nutno identifikovat období bublin na tomto trhu. K tomu lze využít poměr ceny nemovitostí a nájmů, či poměr ceny nemovitostí a příjmů na hlavu. Tyto ukazatele nejsou dokonalé – odrážejí pouze jeden fundamentální faktor a vztah mezi ním a cenou nemusí být stabilní. Data ze 14 zemí OECD ukazují, že fundamentální hodnota nemovitosti odráží očekávanou rentu, kterou bude poskytovat. Tato renta závisí na HDP (jako měřítku poptávky) a negativně na úrovni aktivity ve stavebním průmyslu.

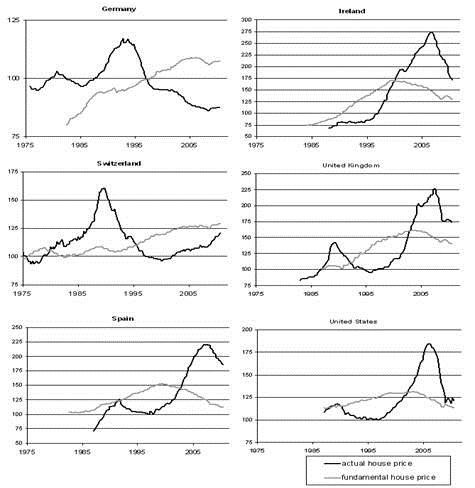

Model odvozený na základě těchto vztahů ukazuje, že fundamentální hodnota nemovitostí má mnohem menší volatilitu než ceny. Bubliny jsme mohli zaznamenat v mnoha zemích kolem roku 1990 a kolem roku 2007. Silné byly zejména v Irsku a Španělsku; v Německu, Japonsku a Švýcarsku naopak zůstávaly od poloviny 90. let pod svou fundamentální hodnotou. Konkrétní vývoj odhadované fundamentální hodnoty a skutečných cen na trhu s nemovitostmi ve vybraných zemích ukazují následující grafy:

Posoudit, zda byly sazby nastaveny příliš nízko či vysoko, můžeme na základě Taylorova pravidla. To sice nemusí být centrální bankou přesně sledováno, lze ho však použít pro široké spektrum zemí. Během sledovaného období byly sazby nastaveny příliš nízko ve Finsku, Irsku, Španělsku, ve Švýcarsku a v USA.

U většiny zemí pak analýza ukazuje, že nízké sazby měly významný negativní vliv na vznik bublin na trhu s nemovitostmi. Nejsilnější byla tato vazba v Irsku, kde sazby vysvětlují 50 % nadhodnocených cen, silný byl tento efekt i ve Finsku a Španělsku. Ukazuje se také, že velký vliv má délka období, během kterého se sazby nacházejí příliš nízko. Tento efekt byl nejsilnější v Irsku, Španělsku, ve Finsku a v USA.

Uvedené výsledky poukazují na to, jak složité je správné nastavení sazeb pro heterogenní skupinu zemí, kterou vidíme v eurozóně. U nich jsou patrné velké rozdíly na trhu nemovitostí i v reálné ekonomice, na které není možno reagovat jednou monetární politikou. Ta by tedy měla být doplněna o dodatečné kroky, které by vyvážily vliv sazeb. Jako příklad lze uvést následující nástroje: Proticyklické kapitálové požadavky u bank, omezení týkající se poskytování úvěrů či proticyklický systém zdanění.

Uvedené je výtahem z „Housing bubbles and interest rates“, autory jsou Christian Hott a Terhi Jokipii.

(Zdroj: VOX)