Ani obvyklé chování akciového trhu během roku není v současnosti důvodem pro optimistický výhled na amerických akciích. Pro CNBC to řekl Sebastien Page z T. Rowe Price. Sám sebe popsal jako váhajícího medvěda. K tomuto postoji jej vede řada indikátorů, které naznačují příchod recese.

Podle experta mezi zmíněné indikátory patří inverze výnosové křivky, útlum na realitním trhu a problémy v sektoru komerčních nemovitostí. K tomu „akcie vypadají draze“ a zisková očekávání jsou stále příliš optimistická. Proč je tedy Page váhajícím medvědem, když podle něj existuje tolik varovných signálů? Na tuto otázku odpověděl, že pro medvědí postoj musí mít investor více argumentů než pro postoj býčí. Proč by tomu tak mělo být?

Page poukázal na to, že v minulosti nabízely akcie v 70 % času větší návratnost než dluhopisy. A to v průměru o 6 procentních bodů. K tomu dodal, že řada indikátorů včetně PMI sice klesá, ale na druhou stranu z velmi vysokých hodnot. „Bereme také likviditu ze systému, nicméně i ona dosahovala velmi vysokého objemu... Je to nepohodlná medvědí pozice, ale nemohu odolat tomu, jak přesvědčivý je nyní medvědí příběh,“ řekl investor.

Page se věnoval i valuacím. Poukázal na to, že poměr cen a zisků očekávaných pro následujících 12 měsíců se u indexu S&P 500 pohybuje mezi 17 – 18. Což znamená, že „pokud toto PE upravíme o změnu sazeb, leží nyní výš než na počátku prodejů v minulém roce“. A platí, že „nyní se pohybujeme v prostředí vyšších sazeb a musíme jinak uvažovat o tom, kde by měly být valuace“.

CNBC k uvedenému dodala, že podle jejího průzkumu 68 % tázaných míní, že akciový trh v USA má ještě prostor pro další pokles. Jen asi 16 % věří, že trh začne nyní růst. Page tedy ve svém medvědím pohledu „není sám“. A podle svých slov nevěří tomu, co implikují trhy ohledně dalšího vývoje sazeb, tedy jejich poklesu už v tomto roce. To vše ovšem neznamená, že by se v T. Rowe Price úplně odklonili od akcií, mají jen podvážené pozice.

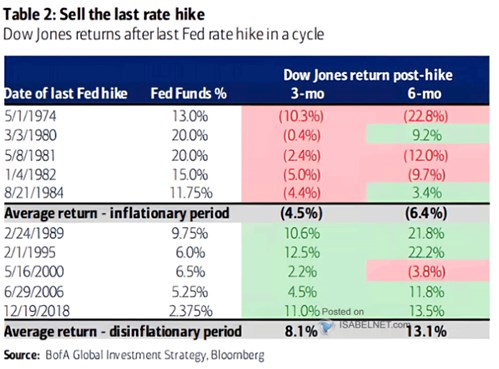

Bank of America v následujícím grafu ukazuje na historické chování akciového trhu poté, co Fed naposledy zvedl sazby. V prostředí rostoucí inflace byla tato návratnost výrazně horší než v prostředí inflace klesající. V prvním případě během 3 měsíců dosáhla v průměru -4,5 %, ve druhém +8,1 %.

Zdroj: CNBC, Twitter