Evropské banky mají, zdá se, lepší pozici než jejich americké protějšky, aby ustály stres u komerčních nemovitostí poté, co prudce vzrostly úrokové sazby. To ale neznamená, že je Evropa mimo nebezpečnou zónu. Agresivní zvyšování sazeb totiž přišlo hned po pandemii, která dopadla na návštěvnost v kamenných obchodech a strukturálně změnila pracovní návyky, kdy je míra obsazenosti kanceláří stále pod úrovní před covidem.

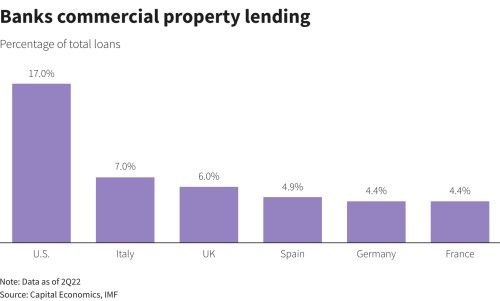

Odhady Mezinárodního měnového fondu naznačují, že přímá expozice bank na komerční nemovitosti (CRE) činila v Evropě v průměru přibližně 6 % bankovních úvěrů oproti přibližně 18 % ve Spojených státech v loňském roce, což znamená, že Evropa se zdá být méně zranitelná vůči rizikům, říkají analytici. Slabými místy by mohly být severské banky a německé banky specializované na CRE, zvláště pokud se objeví systémová rizika, uvedla ve středu .

Přestože riziko CRE nebylo minulý týden ve Washingtonu v popředí a ani středobodem jednání MMF, obavy zde byly hmatatelné. Výkonná ředitelka MMF Kristalina Georgieva zdůraznila, že je třeba "monitorovat rizika, která se mohou skrývat ve stínu, u bank a nebankovních finančních institucí nebo v sektorech, jako je CRE". "Dokonce i v Evropě pak mohou ve finančním systému existovat stopy zranitelnosti související s nemovitostmi, i když žádná z nich se zatím neukázala být pro banky větší hrozbou,“ řekl hlavní ekonom Capital Economics Andrew Burrell s tím, že očekává, že hodnoty komerčních nemovitostí v eurozóně klesnou asi o 20 %, než dosáhnou dna.

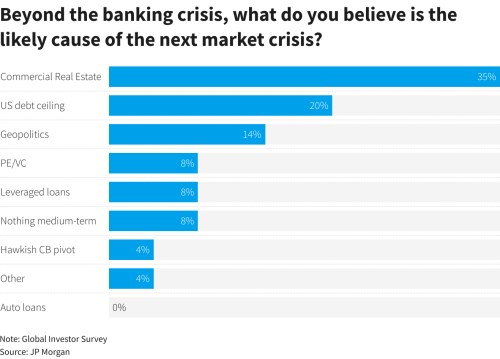

Klíčová sazba Evropské centrální banky vyskočila na 3 % z loňských -0,5 % a míří ještě výše. Nedávný globální průzkum investorů z dílny zmínil CRE jako nejpravděpodobnější příčinu příští krize. "Pokud byste měli seřadit, jaká jsou největší rizika výhledu, pro nás by (expozice na CRE) patřila mezi tři největší," řekl portfolio manažer z Robeco Daniel Ender.

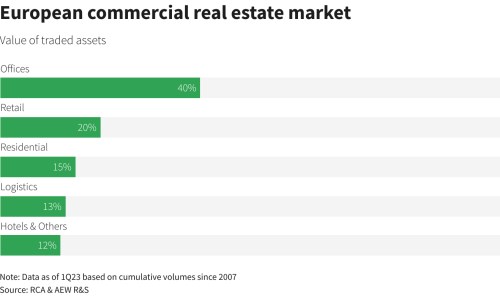

V Evropě, kde kanceláře tvoří většinu realitního trhu, jsou německé a severské banky, které jsou nejvíce exponovány vůči stavebnictví a realitám, považovány za ty, které je třeba obzvláště sledovat. Barclays uvedla, že pokud se CRE stane větším systémovým rizikem, mohly by být švédské banky více ohroženy. Úvěry švédských realitních společností v roce 2021 vyskočily na 2 300 miliard švédských korun z 1 300 miliard korun v roce 2012. Větší koncentraci expozice na reality mají i němečtí poskytovatelé úvěrů na nemovitosti, jako jsou Aareal Bank, Deutsche Pfandbriefbank a Berlin Hyp, dodali analytici.

Ender ze společnosti Robeco uvedl, že ačkoli velké evropské banky nemají "masivní množství" expozice vůči CRE, valuace akciového trhu signalizují u realitních společností značné problémy. Německé společnosti se obchodují se značnými slevami oproti ocenění jejich aktiv třetí stranou. Navíc přísnější podmínky bankovního financování posilují účinky vyšších úrokových sazeb, takže refinancování bude v příštích letech ještě těžší, uvedli analytici.

Přezkum ECB dále loni u většiny bank zjistil „nedostatky“ v tom, jak hodnotí schopnost potenciálních dlužníků splácet. CRE přitom tvoří až 30 % nesplácených úvěrů napříč evropskými bankami. A další starostí jsou možné výběry ze strany realitních investičních fondů, které v roce 2022 tvořily v eurozóně 40 % trhu CRE a podle ECB se za deset let zdvojnásobily. Centrální banka varovala, že "nucená likvidace realitních aktiv za účelem výplaty investorům by mohla vést k tlaku na snižování cen CRE".

Blackstone nedávno zablokovala výběry ze svého nemovitostního fondu ve výši 70 miliard dolarů poté, co čelila náporu žádostí o vyplacení. "Je to trochu jako kruh: když jsou banky v napětí u dalších částí svých rozvah a potřebují se zaměřit na uchování kapitálu, aby si vytvořili rezervy proti těmto ztrátám, může to vést k jejich schopnosti refinancovat stávající CRE úvěry a spustit sebenaplňující se proroctví,“ řekl Hans Vrensen, vedoucí výzkumu a strategie realitní investiční společnosti AEW.

V Evropě se expozice vůči CRE u menších bank, které jsou více ohroženy odlivem vkladů, odhadují na méně než 30 % všech úvěrů, uvedla Capital Economics. Přísnější regulace bank také naznačuje, že se evropské banky nemají čeho bát. „[Evropské] banky jsou tentokrát v mnohem lepší pozici s většími rezervami proti potenciálním ztrátám; pokud se podíváte na kapitálové ukazatele, zejména v zemích jako Itálie a Španělsko, tak ohromně vzrostly,“ řekl Massimo Bianchi z illimity Bank.

Burzovně neobchodované globální nemovitostní fondy mají mezitím připraveno až 811 miliard dolarů na podporu investic do CRE, až se trhy zotaví, odhaduje Savills. Přibližně 500 miliard dolarů je z toho zaměřeno na evropská aktiva. I když tento sektor zvládne překonat problémy plynoucí z vyšších sazeb, stále jsou tu klimatická rizika, která představují dlouhodobý problém.

"Na jedné straně je tlak na banky, aby půjčovaly více ekologickým projektům," řekla Jackie Bowie, vedoucí partnerka společnosti Chatham Financial. "Na druhou stranu majitelé nemovitostí budou sami čelit značnému nárůstu nákladů."

Zdroj: Reuters