Slabá ekonomika na pokraji třetí recese za posledních pět let, propad libry vůči dolaru nejníž za 2,5 roku, vytrvale vysoká inflace a ztráta nejvyššího ratingového stupně od Moody’s. Tyto podmínky panující ve Velké Británii netvoří právě optimální investiční prostředí. Přesto britský akciový index FTSE 100 posílil od začátku roku takřka o 8 procent. Jak ve své analýze upozorňují analytici , zatímco roste nesoulad mezi pesimistickým hospodářským výhledem země a vývojem tamního akciového trhu, varováním pro zahraniční investory by mohl být propad libry.

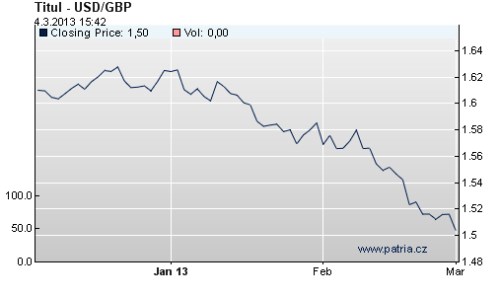

Britská měna v průběhu pátečního obchodování oslabila vůči americké měně pod úroveň 1,50 USD/GBP, tuto hranici prolomila poprvé od července roku 2010. Její hodnota vůči ostatním světovým měnám je od ledna o 6 procent nižší, k čemuž mimo jiné přispěla série horších dat z ekonomiky, která vedla k odebrání nejvyššího úvěrového hodnocení ratingovou agenturou Moody’s. Ministr financí Osborne, který ještě nedávno označoval stupeň AAA za ocenění své finanční politiky,na downgrade pak reagoval slovy, že „snížení ratingu je tvrdou připomínkou dluhových problémů, jimž Británie čelí“. Dvě další agentury – Fitch a Standard & Poor’s – britský nejvyšší rating zatím nesnížily, pojí se ale s negativním výhledem.

Vývoj kurzu libry vůči dolaru za poslední 3 měsíce

Jakkoli by bylo další oslabení britské libry negativním pro zahraniční investory, mohlo by signalizovat dobré zprávy pro investory domácí, uvádí s odvoláním na analýzu posledních šesti období slabé libry, které pro domácí obchodníky v průměru znamenaly 10procentní výnos za šest měsíců. Hodnocení se však mění z pohledu investorů ze Spojených států. „Pokud se místo toho podíváme na relativní vývoj britských aktiv ke světovým, vyjádřeno v amerických dolarech, kladný výnos zmizí. Velká Británie překonala zbytek trhu v dolarovém vyjádření pouze jednou v 70. letech a to v průměru v řádu 4 procent během 6 měsíců,“ připomíná . Navíc v porovnání pouze s americkým trhem si ten britský vedl o poznání hůře, v průměru zaostával o 10 procent… „Slabá libra není přínosem pro americké investory do Británie,“ uzavírají analytici.

Ti navíc poukazují na rostoucí divergenci mezi vývojem britského hospodářství a tamního akciového trhu, který dokázal od začátku roku slušně růst. Zatímco korporátní zisky se již stihly vrátit na své předkrizové úrovně, hrubý domácí produkt je stále zhruba 4 procenta pod svým maximem z roku 2008. Hlavním důvodem nesouladu mezi vývojem akcií a ekonomiky je podle závislost britského akciového trhu na oživení globální ekonomiky. Vyšší míra expozice vůči ekonomikám emerging markets je v tomto prostředí pouze výhodou, zatímco ekonomiky v Evropě a Spojených státech stagnují nebo rostou jen pomalu. Na rozvojové trhy směřují podle výzkumu a MMF pouhá 4 procenta britských vývozů. Co se týče akcií, na emerging markets směřuje celá čtvrtina britského trhu. Z toho je dle jasnější, proč nejsou zisky britského akciového trhu závislé na vývoji tamní ekonomiky.

Britská ekonomika ve čtvrtém čtvrtletí roku 2012 klesla o 0,3 procenta. Poslední údaje tak podtrhují, že by se Velká Británie mohla dostat už do třetí recese od začátku finanční krize v roce 2008. Britská ekonomika, která naposledy prošla mírnou recesí od konce roku 2011 do poloviny roku 2012, je nyní zhruba o 4 procenta slabší než na svém vrcholu v prvním kvartále roku 2008 a zotavila se zhruba jen z poloviny z propadu, jejž utrpěla během finanční krize.

Zhoršení výhled pro ostrovní ekonomiku přiměl guvernéra Bank of England Mervyna Kinga a další dva členy bankovní rady hlasovat pro rozšíření programu kvantitativního uvolňování. Centrální banka nicméně v lednu podle očekávání ponechala svou základní úrokovou sazbu na rekordním minimu 0,5 procenta, kde je téměř čtyři roky, a cílový objem nákupů dluhopisů potvrdila na 375 mld. GBP. Podle analytiků se vzhledem k horším údajům z průmyslu zvýšila pravděpodobnost, že na svém nadcházejícím zasedání ve čtvrtek BoE přistoupí k dalšímu uvolnění měnové politiky, které by mohlo dále oslabit libru.

(Zdroj: CNBC, , Bloomberg)