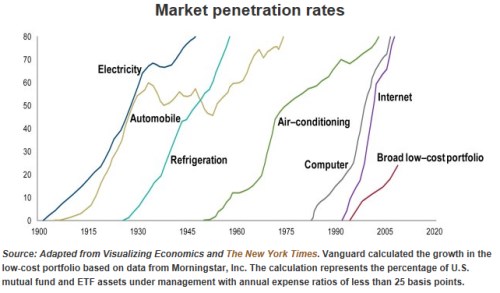

Na začiatok na chvíľu odbočme od investovania a financií a pozrime sa do histórie na proces osvojovania si nových, častokrát revolučných, vynálezov. Ako môžeme vidieť na nasledujúcom obrázku, niektoré boli verejnosťou prijaté extrémne rýchlo, iné pomalšie. Aj keď Thomas A. už v osemdesiatych rokoch devätnásteho storočia vybudoval v New Yorku elektráreň a distribučný systém, trvalo viac ako 60 rokov, kým elektrinu využívalo aspoň 80% amerických domácností. V prípade automobilov trval tento proces ešte dlhšie. Naopak, rozšírenie internetu nad 80% úroveň trvalo len niekoľko málo rokov. Čo má ale toto všetko spoločné s investovaním? Joe Davis a Andy Clarke zo spoločnosti Vanguard predpokladajú, že podobným procesom v súčasnosti prebieha aj proces adaptácie nízkonákladových diverzifikovaných fondov. Osvojovanie si väčšiny podobných prevratných objavov kopíruje “S” krivku s pomalším nástupom a postupným zrýchľovaním. Zakončenie tohto procesu predstavuje masové rozšírenie medzi masy. Ako sa zdá, aj nízkonákladové investičné produkty (celkové náklady 0,25% p.a. a menej) nasledujú tento vzor.

Zdroj: Vanguard Blog

Podľa údajov spoločnosti Morningstar tvorili v roku 1995 fondy s nákladmi na úrovni 0,25% p.a. a menej len 5% z celkového počtu podielových fondov a ETF. Ku koncu roka 2012 sa v nich už ale nachádzalo 25% z celkových aktív spravovaných týmito fondmi. Napriek tomu je tu ešte stále veľký priestor na rast. Viac investorov totiž stále investuje do podielových fondov a ETF s nákladmi vyššími ako 0,75% ako do fondov s nákladmi nepresahujúcimi 0,5% p.a.

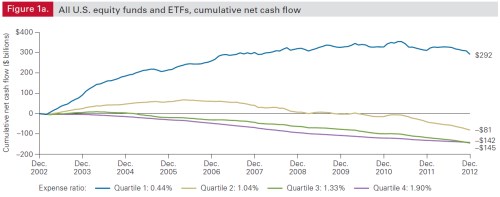

Trend prechodu k nízkonákladových produktom dobre ilustruje aj nasledujúci graf. Po rozdelení amerických podielových fondov a ETF zameraných na investovanie do akcií môžeme vidieť, že najväčší prílev zaznamenali počas posledných desiatich rokov práve najlacnejšie fondy (s nákladmi do 0,44% p.a.). Tie si pripísali až 292 miliárd dolárov, zatiaľ čo fondy s vyššími nákladmi investorov naopak strácali – čím drahší fond, tým väčší odliv aktív zaznamenal (produkty s nákladmi 1,90% p.a. a viac stratili až 145 miliárd dolárov).

Zdroj: Vanguard Research

Prečo vlastne existuje taký veľký rozdiel v poplatkoch medzi podielovými fondmi a ETF? Keď dostane podielový fond od klienta pokyn na kúpu cenných papierov, musí najprv tento pokyn interne spracovať, zaznamenať detaily transakcie, odoslať klientovi potrebnú dokumentáciu a vykonať ďalšie administratívne a právne kroky. Až potom môže správca fondu nakúpiť cenné papiere na burze, pričom samozrejme zaplatí všetky súvisiace poplatky. Keď sa investor rozhodne podiely predať, celý tento proces prebehne odznovu, tentoraz ale opačným smerom. To pre podielové fondy predstavuje pomerne veľa práce, čo sa v konečnom dôsledku musí odraziť aj vo zvýšených správcovských poplatkoch. Pri ETF je to podstatne jednoduchšie - investor len jednoducho zadá prostredníctvom obchodníka s cennými papiermi pokyn na kúpu akcií vybraného ETF. Samotné ETF teda nemusí spracovávať objednávky na kúpu, resp. predaj cenných papierov, posielať klientom dokumentáciu a pod.

Medzi rastúci zástup priaznivcov nízkonákladového prístupu patrí aj americký minister financií Jacka Lew, ktorý má v nasledovných ETF zainvestovaných približne 300 000 dolárov: SPDR S&P 500 (SPY), PowerShares Nasdaq 100 (QQQ), SPDR Mid Cap 400 (MDY), iShares Russell 2000 (IWM) a SPDR Dow Jones Industria Average (DIA). Priemerné ročné náklady na správu týchto fondov predstavujú len 0,19%, t.j. približne 570 dolárov. Ak by mal rovnakú čiastku zainvestovanú v „klasických“ akciových podielových fondoch (kde priemerné náklady predstavujú približne 1,31% p.a.), zaplatil by za správu až 4000 dolárov ročne. Počas dvadsiatich rokov by teda pri ETF len na poplatkoch za správu ušetril až 68 600 dolárov. Rozhodne teda nie je štandardným zástupcom svojej, tzv. Baby Boomers, generácie (narodení 1946-1964), z ktorej má vo svojom portfóliu ETF iba 10% investorov. Pri Gen X (narodení 1965-1983) predstavuje tento podiel 20% a pri Gen Y (narodení 1984-2002) je to už 40%. Je teda celkom možné, že v pomerne blízkej budúcnosti zažijeme nielen akceleráciu, ale aj zavŕšenie tohto trendu, keď podiel nízkonákladových fondov presiahne zatiaľ pomerne vzdialenú 80% hranicu.

(Zdroje: Vanguard Research, IndexUniverse, Bloomberg)