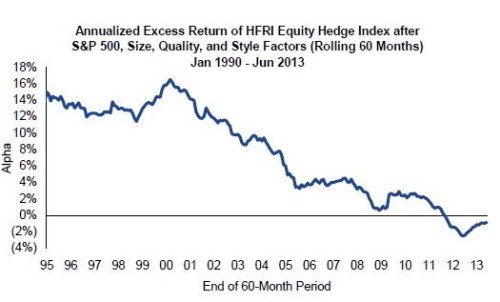

Z nedávnej štúdie Adama Parkera z investičnej banky (25,91 USD, 1,39%) vyplýva, že skutočný prínos hedžových fondov, teda tzv. alpha (výnos nad úrovňou akciového trhu dosahovaný schopnosťami investičných manažérov) dosiahol svoj vrchol na prelome milénia a odvtedy vytrvalo klesá. O prekonávaní akciového trhu o 16% môžu dnes investori v hedžových fondoch iba snívať. Ako môžeme vidieť na nasledujúcom obrázku, v posledných rokoch je táto „pridaná hodnota“ dokonca záporná. Najčastejšie uvádzaným vysvetlením tohto fenoménu je rastúca dominancia makro trendov. Mnoho (hlavne hodnotových) investorov sa už dlhšiu dobu sťažuje, že takmer všetky aktíva sa v súčasnosti obchodujú iba podľa najnovších vyhlásení centrálnych bankárov a skutočné fundamenty zaujímajú len málokoho. Opodstatnenosť extrémne vysokých poplatkov, ktoré si hedžové fondy typicky účtujú (2% ročne z objemu aktív a 20% z výnosu), je teda otázna.

Zdroj: ValueWalk

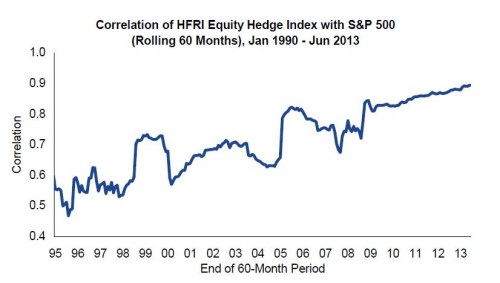

Aby toho nebolo málo, extrémne vysoká korelácia s výnosmi samotného akciového trhu (vyjadrený americkým akciovým indexom S&P 500) ďalej podkopáva opodstatnenosť veľkej časti hedžových fondov. Hodnoty blízke číslu 1 (čo by znamenalo dokonalú, 100% koreláciu) nedávajú ani v blízkej budúcnosti veľkú nádej na prekonávanie akciových indexov, skôr na ďalšie približovanie ich výnosov.

Zdroj: ValueWalk

Umenie – priemerný výnos, nadpriemerné náklady a riziká

Lepšiu alternatívu voči akciovým trhom nepredstavujú ani umelecké diela. Alternatívne investície ako celok sú už síce nejakú dobu v hľadáčiku investorov, ktorí by radi dosahovali nadpriemerný výnos, no realita je častokrát iná. Mnoho z týchto aktív (ako napríklad private equity, nehnuteľnosti alebo umenie) je vysoko nelikvidných a je teda ťažké objektívne zhodnotiť reálnu mieru zhodnotenia pri investovaní do týchto aktív. Najčastejším dôvodom pre investovaní do umenia (v tomto prípade obrazov) je možnosť dosahovania nadpriemerného výnosu (štandardne sa počíta s výnosom na úrovni cca 11% p.a.). Podľa nedávnej štúdie, ktorá sa zaoberala práve výnosom pri investovaní do umeleckých diel, je ale skutočný výnos podstatne nižší. Kľúčom k výpočtu reálneho výnosu je započítanie zhodnotenia celej vzorky zobchodovaných umeleckých diel. Väčšinou sa totiž ako príklady slúžiace pre výpočet percentuálneho zhodnotenia používajú hlavne diela, s ktorými sa často obchoduje. A, ako dokázalo už viacero štúdií, najviac sa obchoduje s dielami, ktorých cena stúpa najrýchlejšie. Pokiaľ by sme brali do úvahy celú vzorku (t.j. 20538 obrazov, s ktorými sa obchodovalo v rokoch 1972-2010) a nie iba „top performerov“, dosiahol by výnos iba 7% p.a. Aj bez prihliadnutia na zjavné negatíva investovania do umenia (vysoké transakčné náklady, riziko krádeže a fyzického poškodenia, cena poistenia a pod.), nie je teda ani investovanie do umenia cestou k vyšším výnosom.

(Zdroje: A. Korteweg, R. Kräussl, P. Verwijmeren: Does It Pay To Invest In Art? A Selection-corrected Returns Perspective, ValueWalk)