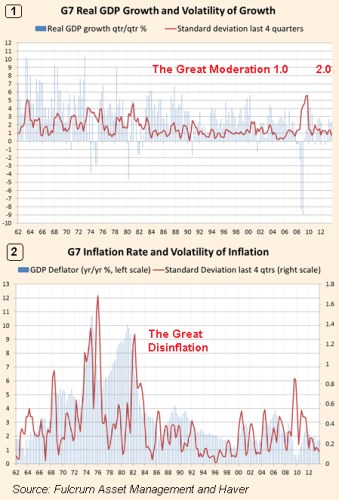

Podobně jako se intenzivně diskutuje o dlouhodobé globální změně klimatu, či globálním oteplení, můžeme se my na trzích bavit o globální změně ekonomického, či investičního klimatu. Před rokem 2008 bylo totiž dlouhé roky standardem takzvané Velké uklidnění (VU). To přišlo po volckerovském krocení inflace a popisuje ho pěkně následující dvojka grafů. První z nich se zaměřuje na růst produktu v zemích G7, druhý na inflaci. Pozornost si v kontextu VU zaslouží hlavně červená křivka ukazující směrodatnou odchylku, tedy rozkolísanost růstu produktu, či inflace.

U volatility růstu produktu je jasně patrný zlom v 80. letech, to samé platí o inflaci. V tu dobu totiž vyspělé ekonomiky vpluly do vod VU. To bylo bezpochyby jedním z hlavních faktorů pozitivně působících na růst cen aktiv. Nic se totiž na trzích necení tolik jako klid. A nejde o pochybný „klid na práci“, ale klid na investování a ekonomickou aktivitu, který snižuje náklad kapitálu, snižuje volatilitu na trzích a v ekonomice, umožňuje lepší plánování reálných investic, vyšší tvorbu pracovních míst, atd. Je to typický silný proud v oceánu, který není při zběžném pohledu vidět, v delším období je ale pro celkový pohyb klíčový.

Problémem je z hlediska výše uvedeného samozřejmě poslední krize. Jak je patrné z grafů, ta obě červené křivky opět značně rozhoupala a to samé udělala s naším přesvědčením o permanentním klidu. Je tak namístě otázka: Jde o jednu sice velkou, ale naprosto ojedinělou bouři na jinak klidných vodách širého oceánu globální ekonomiky? Nebo „dobře, respektive klidně už bylo“ a my vplouváme opět do moří, kde pořádně fouká?

Předem avízuji, že jasné odpovědi se zde nedobereme, ale mírný názor přece jen utvořit můžeme. Předně potřebujeme vědět, co bylo vlastně příčinou VU. Teorií je řada, cynici se mnou asi nebudou souhlasit, ale podle mého hrála významnou roli monetární a fiskální politika, nebo přesněji řečeno fiskální „chování“, které bylo možná v rámci tehdejších omezení, ale dnes už ne. Někdo bude tvrdit, že to byly právě centrální banky, kdo zapříčinil poslední krizi. Tento názor ale nesdílím. Jak zde občas píšu, likvidita ceny aktiv nenafoukne, jsou to investoři, kdo je nafukuje likviditou. I vědecké „pokusy na lidech“ ukazují, že na trzích s jasně definovaným fundamentem a bez injekcí likvidity vznikne kvůli naší snaze o spekulace bublina. A v této souvislosti je dobré připomenout i to, že dluhy řady vlád po roce 2008 explodovaly jen proto, že na ně přímo či nepřímo přešly nezodpovědně vytvořené závazky soukromého sektoru. Je třeba zbavit se uvažování typu „zdroje jsou“ a „vládní dluhy se vlastně nemusí splácet“. Nepadněme ale do druhého extrému, kdy budou zase existovat nějací „oni“, kteří za všechno mohou.

Touto elaborací se dostávám k tomu, že vše zase záleží na nás, tedy i soukromém sektoru. Fiskální náboje jsou v řadě zemí vystříleny (i když i zde zuří bitva ekonomů). Tradiční monetární zásobníky jsou na tom dost podobně. V těch netradičních je munice v podstatě nekonečně mnoho. Není ale jasné, ve které chvíli už by docházelo k otevírání Pandořiny skříňky. Jeden z hlavních argumentů proti pokračování VU je tedy to, že monetární a fiskální prostor už není zdaleka takový jako před léty. Ale jsme opět u toho, že tento prostor je třeba v podstatě pouze tam, kde selže soukromý sektor. Do tohoto „selhání“ ale nutno započítat i chronicky nedostatečnou poptávku (chronicky nadbytečné spoření – ano, ekonomika skutečně nefunguje tak, jako jednotlivé domácnosti a firmy).

V „Všimli jste si toho neobvyklého klidu na trzích?“ jsem poukazoval na to, že na trzích je nyní neobvyklý klid. Může jít o pověstný klid před bouří´, či opětovný vstup do VU (či VU 2.0, jak o něm někteří mluví). Pokud přemýšlím o tom, co by ho mohlo nyní konkrétně utnout, nabízí se v první řadě Čína a její bankovní – nebankovní systém. Ona to ale většinou bývá nějaká labuť jiné barvy než bílé, tedy „neznámá neznámá“. Pokud sama nepřiletí a trhy toho nezneužijí k tomu, že tmavé labutě budou opět aktivně přivolávat, čekají nás klidné roky bílých labutí.

Pozn.: Jiří Soustružník je aktivní investor a

témata, o nichž píše, mohou souviset s jeho investicemi. Jeho sloupky

nejsou poskytovány jako investiční doporučení. Autor je externím

spolupracovníkem Patrie, jeho názory se nemusí vždy shodovat s názorem

společnosti.