Už delší dobu jsme se spolu nepodívali na to, jak se vyvíjí zlatá cena akcií. Tedy množství uncí zlata, za které si je v daný čas (teoreticky) možno koupit americký index Dow. Pokud tato zlatá cena akcií roste, znamená to, že na nákup indexu potřebujeme víc a víc zlata – zlato je relativně k akciím ceněno méně a méně. A naopak, pokud zlatá cena akcií klesá, akcie v kurzu nejsou a investoři si více cení aktiv reálných. Celou věc tedy můžeme vnímat jako posuny preferencí mezi aktivy reálnými a aktivy finančními.

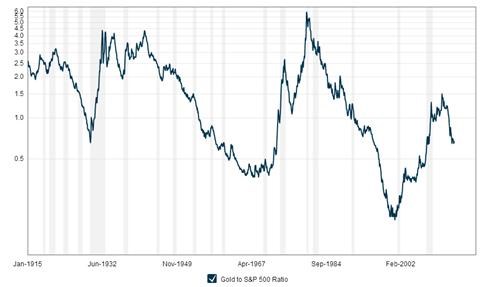

Jak je z obrázku jasně patrné, tyto posuny prošly od roku 1915 třemi cykly. Zlatá cena si postupně šáhla na 16,5, poté na 27 a nakonec dokonce na více než 40 uncích zlata. Poté ale vždy náklonnost k akciím značně ochladla a index se dal koupit za 2, 1,3 a 6,3 uncí. Poslední hodnota odpovídá srpnu 2011 a zatím to nevypadá, že bychom měli otestovat nová akciová minima. Naopak se zdá, že relativní averze k finančním aktivům již dosáhla svého dna (náklonnost k aktivům reálným svého lokálního vrcholu):

Zdroj: Macrotrend

V posledních měsících sice tempo růstu zlaté ceny akcií zvolnilo z předchozího prudkého výstupu. Zatím se ale nezdá, že by měl přijít obrat. I když v historii bychom podobnou změnu našli - nabízí se zejména období od roku 1974 do roku 1976. Tehdy se také mohlo zdát, že cyklus se vrací do růstové fáze (akcie zdražují), pak ale přišel další pokles a ještě mohutná vlna náklonnosti ke zlatu. Není ale na škodu si připomenout, že tento obrat nastal v době, kdy se inflace začala šplhat z úrovně kolem 5 % k téměř 15 %. Šlo tedy o prostředí, které je typicky hojnou půdou pro růst cen reálných aktiv a naopak ranou pod pás pro akcie. Dnes jsme v prostředí opačném.

Jak tedy bude vypadat další vývoj? Předně je třeba zdůraznit, že graf nehovoří o tom, zda cena (dolarová) jednoho či druhého aktiva klesá, nebo roste – hovoří o relativním pohybu. Z investičního hlediska tedy o tom, zda je lepší investovat do jednoho, či druhého (ale bez toho, že by brala do úvahy rozdílný rizikový profil). Můžeme samozřejmě diskutovat o řadě geopolitických rizik (růst averze k riziku a opětovný příklon k reálným aktivům). Nebo možnosti, že centrální bankéři a vlády vyspělých ekonomik propadnou šílenství a přijde vysoká inflace (jinak se k hypersupermegainflaci skutečně dostaneme jen těžko). Ale za základní scénář si podle mého můžeme s klidným srdcem vzít nový normál, o kterém jsem zde nedávno několikrát hovořil.

Je celkem jasné, že nový normál je pro zlato téměř z definice (jde o „normál“) pohromou. Tento kov potřebuje k růstu své ceny inflaci rostoucí na vyšší než běžné hodnoty a/nebo rizika geopolitická, rizika revolucí, nepokojů, systémových kolapsů apod. Nový normál je téměř opakem takovéto situace – sice relativně pomalý, ale stabilní růst, nízká inflace. A chtělo by se říci, že pro akcie je nový normál naopak živnou půdou. Ďábel v detailu je v tom, že ty jako pravý předstihový indikátor z jeho vidiny už vytěžily maximum možného. Pokud se tedy rozhodujeme, zda zlato, či akcie, není možná správně ani jedno. Zbývají ale naštěstí ony investice do podílů ve firmách, o kterých jsem hovořil v jednom z předchozích sloupků.

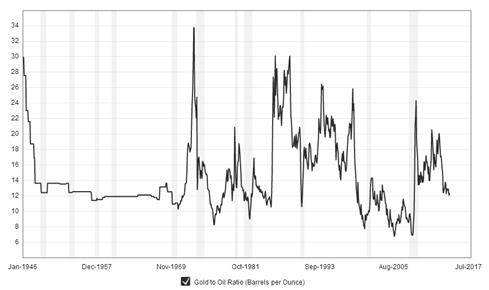

Na závěr se podívejme na ještě jeden obrázek. Zatímco ten první popisoval vlny náklonnosti a averze mezi reálnými a finančními aktivy, ten druhý můžeme vnímat jako boj mezi dvěma aktivy reálnými. Konkrétně jde o ropu a zlato. Zde bychom spíše mohli hovořit o boji mezi reálným aktivem, které má reálný užitek, a aktivem, na které si také můžeme šáhnout, jeho užitek je mu ale z valné části přisouzen konsenzem. Zde jasný trend ani cyklus patrný není. Můžeme ale konstatovat, že někdy do poloviny 80. let bylo zlato poměrně levné – unce se dala v odhadnutém průměru koupit za nějakých 12 barelů ropy. Od roku 1985 do roku 1998 bylo zlato relativně k ropě zase poměrně drahé. Pak jeho cena vyjádřená v počtu barelů ropy opět klesla na znatelně nižší úrovně (cca 9 barelů za unci). Trhy si tak začaly mnohem více cenit ropy, než žlutého kovu a posun k větší relativní náklonnosti ke zlatu nastal až během poslední krize. Ale i zde se poslední dobou zdá, že zlato má tu nejlepší část současného cyklu (relativní valuace) za sebou.

Zdroj: Macrotrend

Pozn.: Jiří Soustružník je aktivní investor a témata, o nichž

píše, mohou souviset s jeho investicemi. Jeho sloupky nejsou

poskytovány jako investiční doporučení. Autor je externím

spolupracovníkem Patrie, jeho názory se nemusí vždy shodovat s názorem

společnosti.