V Dividendových manuálech jsme zjistili, že schopnost navyšování dividend je dosti spolehlivým ukazatelem budoucí atraktivity dané akcie – výkonu převyšujícího návratnost zbytku trhu. Nejvíce to platí u akcií, které dividendu navyšují po delší období. Chuť na to, podívat se na takto vybrané společnosti detailněji, ale začneme uspokojovat u společnosti, která je mezi firmami, které nejvíce navýšily dividendu během posledního roku.

Texas Instruments (TI) je globální společnost navrhující a vyrábějící analogové a digitální polovodičové integrované obvody. Její akcie za posledních pět let poměrně silně kopírují vývoj celého trhu, v roce 2013 si ale připsaly více než 36 %, ani letos si nevedou zle.

Zdroj: FT

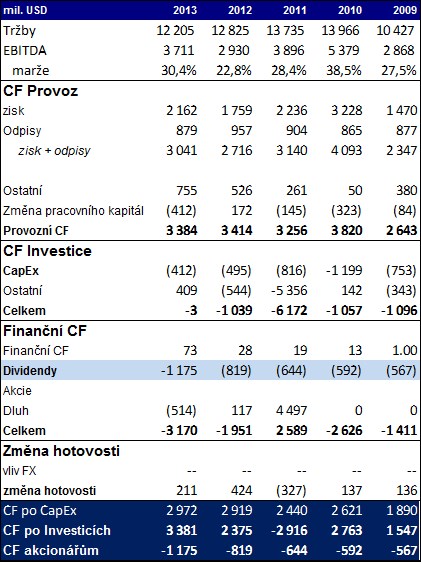

Vývoj tržeb společnosti určitě nenadchne ty, kteří lační po růstu. Maxim zde bylo dosaženo už v roce 2010 (téměř 14 miliard USD), poté tržby klesají až na 12,2 miliard USD v roce minulém. Jak na to reagují provozní zisky? Jejich maxima byla dosažena při rekordní EBITDA marži také v roce 2010 (5,4 miliard USD), v loňském roce díky meziročnímu růstu marže nebyl zaznamenán úplně nejhorší výsledek, ale také ani zdaleka ne nejlepší.

Pohled na provozní tok hotovosti ukazuje větší stabilitu, než je tomu u zisků. Pokud odhlédneme od roku 2009, dovede společnost provozem v průměru vydělat něco kolem 3,4 miliard USD ročně. Hravě tím pokryje investice do dlouhodobých provozních aktiv (v posledních dvou letech cca 400 – 500 milionů USD). CF po CapEx tak v posledních dvou letech dosahuje necelých 3 miliardy USD.

Teoreticky tedy můžeme říci, že pokud by TI neinvestovala nad rámec CapEx, nehýbala s dluhem a dosahovala nadále cca podobných výsledků na úrovni provozního CF, mohla by vyplácet akcionářům ročně necelé 3 miliardy USD. Požadovaná návratnost se s betou 1,2 pohybuje kolem 9,4 %. Pokud by dlouhodobě rostly ony 3 miliardy jen o inflaci (2 %), je hodnota vlastního jmění společnosti kolem 40 miliard USD. Což je asi o 20 % pod současnou kapitalizací, takže trh je celkově optimističtější. Na současnou kapitalizaci se v rámci této úvahy dostaneme až s růstem kolem 3,5 %.

Nastíněný tří miliardový scénář dividend se konat pravděpodobně nebude. Dividendy do roku 2012 představovaly méně než 30 % toku hotovosti po CapEx. V roce 2013 se firma pochlapila a vyplatila už asi 40 % tohoto CF (což je krok, který jí protlačil námi použitým filtrem a pravděpodobně přispěl k velmi dobrému vývoji ceny). V aktivech měla TI ke konci minulého roku necelé 4 miliardy USD hotovosti, poměr čistého dluhu k EBITDA dosáhl 0,09, což je bezesporu velmi nízké číslo. Hotovosti je tedy dost, dluh v podstatě žádný. Takže pokud se TI výrazně nezhorší výsledky, bude syslit hotovost v rozvaze, zvýší investice, nebo bude „muset“ vyplácet akcionářům ještě větší dividendy.

V posledním Dividendovém manuálu jsem konstatoval, že dividendové rakety obvykle nejsou firmy, které by zvyšovaly dividendy díky velkému růstu zisků a CF. Jde naopak o firmy, které zvyšují dividendy díky rostoucímu výplatnímu poměru (více dividend z daných zisků). Někdo to může vnímat jako známku nevyhnutelné stagnace (není kam investovat), někdo se raduje z toho, že firma nebude pálit peníze v pochybných projektech. Podle toho, co jsme viděli v Dividendových manuálech, ti druzí bezesporu převládají a TI je typově přesně jejich akcií.

Otázka samozřejmě je, zda popsaný dividendový optimismus nezvedl TI už příliš vysoko (a dividendový tip se nestává dividendovým vtipem). V dikci předchozích řádků můžeme hovořit o tom, zda onen implikovaný růst ve výši 3,5 % není příliš vysoko (ony 3 miliardy USD musíme ale považovat ne za dividendu, ale za volné CF pro akcionáře, tedy CF, které se k nim s odpovídajícím zhodnocením dostane později). Pro určitou perspektivu: V komentáři k posledním čtvrtletním výsledkům jsme se dozvěděli, že TI se snaží snížit provozní kapacity v segmentu s nízkými maržemi (mobilní čipy) a to samé platí o investicích. Orientovat se bude naopak na ziskovější analogový segment (nyní 62 % tržeb). Konkurent Qualcomm dosáhl v posledním čtvrtletí nejmenšího růstu tržen od roku 2010, příčinou je právě vývoj na mobilním trhu. Tržby TI vzrostly v QII o 3 %, čistý zisk o 44 %. Tesla Motors, i třeba Google jsou stále dost povídkové investice, TI je naopak dost „hmatatelná“.