Trhy v Asii jsou volatilní a Evropa má za sebou další kolo problémů týkajících se řecké ekonomiky. I přesto ale čekáme, že letošní růst eurozóny dosáhne 1,75 %, což převyšuje trendový růst. Primární příčinu tohoto vývoje představuje silný růst úvěrů poskytovaných soukromému sektoru, který je tažen poklesem sazeb. Ten je zase odrazem kvantitativního uvolňování prováděného ECB. Fiskální politika se posouvá k rovnováze a už nebude mít negativní dopad na růst. Výzvám bude čelit exportní sektor, a to zejména v německé ekonomice. Celkově tak můžeme hovořit o evropském oživení, které pramení ze sílící domácí poptávky. Inflace v eurozóně by se v následujících 12 měsících měla pohybovat na 1,25 %, tlumit ji budou zejména nízké ceny energií. Pokud ale vezmeme v úvahu předchozí obavy z deflace, je vývoj v této oblasti také povzbudivý. Zároveň jsme ale ještě hodně vzdáleni inflačnímu cíli ECB.

Politika ECB se začíná projevovat v reálné ekonomice. Její politika by měla do ekonomiky eurozóny dostat množství peněz, které odpovídá asi 10 % HDP. Ve srovnání s kvantitativním uvolňováním v USA, ve Velké Británii a v Japonsku nejde o rozsáhlý program, ale stále se jedná o významnou stimulaci. Ve spojení s nulovými sazbami jde o velmi efektivní kombinaci. Na finančních trzích se projevuje poklesem úrokových sazeb ve všech zemích eurozóny. Firmy i domácnosti si berou více úvěrů a úvěrový cyklus se obrací. Rostou inflační očekávání, euro je slabší, valuace na akciových trzích vyšší. To vše znamená uvolněnější finanční podmínky a jejich vliv se projevuje v reálné ekonomice. Srovnání politiky kvantitativního uvolňování v eurozóně, Velké Británii, USA a Japonsku ukazuje, že její efektivitu zvyšuje stimulační fiskální politika a vyšší flexibilita trhu práce a trhu zboží a služeb.

Nezaměstnanost v eurozóně po roce 2008 vzrostla ze 7 % až na 12 %, nyní se pohybuje kolem 10,9 %. Inflace se v prostředí vysoké nezaměstnanosti zvyšuje jen výjimečně. Dokonce ani v Německu, kde se nezaměstnanost nachází velmi nízko, nedochází k vyššímu růstu mezd. Pokud se má v eurozóně zvýšit inflace, musí nejdříve klesnout nezaměstnanost a na to je třeba zvýšit tempo ekonomického růstu. Podle ECB se inflace v roce 2017 dostane na 1,7 %. Stejně jako ECB se i my domníváme, že podstřelení této úrovně je pravděpodobnější než její přestřelení a dá se tudíž očekávat, že monetární politika bude ještě více uvolněná. Podle nás by k tomu mohlo dojít zvýšením objemu měsíčně nakupovaných dluhopisů o 10 miliard eur na 70 miliard eur. Kvantitativní uvolňování by také mohlo být prodlouženo až do roku 2017.

Na evropskou ekonomiku bude mít dopad i uprchlická krize. Z cyklického hlediska bude tento dopad mírně pozitivní, protože tato krize povede ke zvýšení vládních výdajů. Dlouhodobější dopad by mohl být výraznější, protože migranti budou vstupovat na trh práce. Proti tomu ale stojí možnost politických problémů vyvolaných uprchlickou krizí. Celkový dopad pak bude z cyklického hlediska pravděpodobně blízko nuly.

Oživení britské ekonomiky se nyní začíná podobat standardnímu vývoji. Během něj dochází k poklesu hypotéčních sazeb, zlepšení spotřebitelské důvěry a aktivity na trhu s bydlením. Rostou investice i spotřebitelské výdaje. Obavy stále vzbuzuje udržitelnost tohoto oživení a vývoj produktivity práce. K tomu se přidává negativní dopad silné libry. Podle našeho názoru ale bude další vývoj pozitivní a růst v následujících 12 měsících dosáhne 2,5 % a bude se tak pohybovat nad dlouhodobým trendem. Inflace se bude pohybovat směrem k 1,5 %, což centrální bance umožní začít s cyklem utahování monetární politiky. Pravděpodobně k tomu dojde v květnu 2016.

Naše investice do dluhových instrumentů jsou vychýleny směrem k zemím na periferii eurozóny a zejména směrem k Itálii a Španělsku. Co se týče korporáních dluhopisů, jako zajímavé se jeví rozšíření spreadů v USA. Tamní trh tak podle našeho názoru nyní představuje atraktivnější příležitost než trhy evropské. Na měnových trzích pak stále držíme podvážené pozice na euru vůči dolaru.

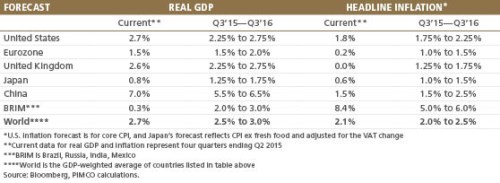

Projekce ekonomického vývoje ve Spojených státech, eurozóně, Velké Británii, Japonsku, Číně, zemích BRIM (Brazílii, Rusku, Indii a Mexiku) a v celé globální ekonomice shrnuje tabulka. V číselných sloupcích jdou za sebou současný růst produktu a růst očekávaný v následujících 12 měsících, další dva sloupce shrnují inflaci současnou a inflaci očekávanou během příštích 12 měsíců:

Zdroj: Pimco