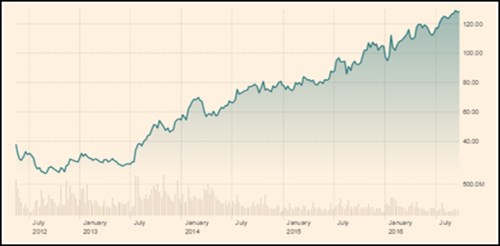

Dlouhodobý růst cen akcií společnosti je pozoruhodný. Sklon jeho trendu znamená výbornou návratnost, ale zároveň tu není taková ta bublinově-exponenciální příchuť. Akcie mají navíc betu na hodnotě 0,77 a tudíž by měly mít nižší požadovanou návratnost než celý trh. Návratnost dosahovaná je ale vysoko nad trhem. Prostě prozatím akcie snů.

Zdroj: Financial Times

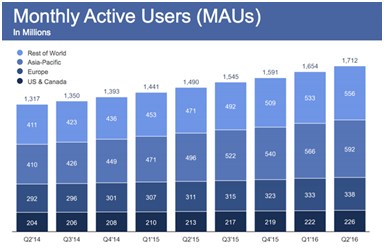

Nedávno se na stránkách Fools.com objevilo „pětigrafové“ vysvětlení toho, proč si vede stále tak dobře. Podívejme se spolu na něj. První z obrázků popisuje vývoj aktivních uživatelů, kteří jsou základem podnikání této a řady podobných „klikacích“ společností. Meziroční růst této báze dosáhl v druhém čtvrtletí tohoto roku 17 % a je zřejmé, že růst je tažen zejména rozvíjejícími se ekonomikami. Mimochodem, má sice mnohem menší počet uživatelů (asi 313 milionu), takového tempa růstu ale ani přesto nedosahuje:

Zdroj:

Mark Zuckerberg tvrdí, že doba, kterou lidé tráví na , Instagramu, či Messengeru se v druhém čtvrtletí také výrazně prodloužila. Největší příležitosti by pak měly přicházet z oblasti mobilní telefonie a druhý graf ukazuje dosahovaný růst počtu uživatelů v této oblasti. Ten ve druhém čtvrtletí dosáhl 20 %:

Zdroj:

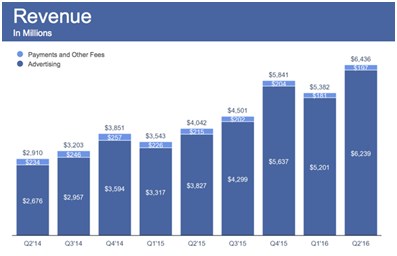

Počty uživatelů jsou hezké, ale jak se promítají to finančních výsledků? Průměrné tržby na uživatele a jejich historický vývoj shrnuje obrázek třetí. Zde meziroční růst dosahuje 38 % a silný je i v USA a Kanadě. Právě to je významným zdrojem optimismu, protože se ukazuje další potenciál na obecně saturovaných trzích. K tomu se přidává to, co můžeme nazvat konvergenčním příběhem – dotahování příjmů z rozvíjejících se ekonomik na (stále rychle rostoucí) západní standard:

Zdroj:

Povzbudivý vývoj celkových příjmů už ukazuje další obrázek…

Zdroj:

...a poslední graf shrnuje vývoj ziskovosti. Podle něj se s růstem tržeb pojí i další růst marží a celé to tedy končí mohutnou salvou na podnikatelský úspěch „knihy hub“. Nebo ne?

Zdroj:

Celý investiční příběh každé firmy musí začínat tím, jak slouží klientům a kolik tržeb a zisků z toho dovede generovat. K tomu ale musíme přidat ještě jeden „detail“, který ve výše uvedeném nezazněl: Kolik do toho všeho firma musí investovat. Teprve pokud by se výše uvedený příběh pojil s relativně nízkými investicemi a následně vysokým volným cash flow, které proudí směrem k akcionářům, je tento příběh kompletní. Jak tomu ale je ve skutečnosti?

V roce 2015 generoval na provozu 8,6 miliard dolarů, celkové investice dosáhly 9,4 miliard dolarů. Na volném cash flow tak byla firma v záporu, o výplatě dividend z něj nemůže být moc řeči. Vyjma roku 2013, kdy provozní cash flow převýšilo investice, je to standard: Firma si vede na provozu hezky, ovšem investuje mnohem více, než vydělá.

To vše může samozřejmě skončit velmi dobře: díky vysokým investicím vyroste do ještě větší krásy a čekání na hotovost se akcionářům vyplatí. Nebo je možné, že jeho přednost – neustálý hon za něčím novým a převratným, se nakonec stane jeho zkázou (či alespoň brzdou). A onen akcionářský happy-end se pak nikdy nedostaví. Je to samozřejmě stejné dilema, jaké jsem zde popisoval nedávno u Amazonu a já jeho řešení neznám. A trh má prozatím jasno.