Pod „dividendovou investiční strategií“ si toho můžeme představit více. Může to být investování do akcií s vysokým dividendovým výnosem, což v praxi znamená nákup společností, které čelí vysokému riziku, nebo utlumenému růstu. Což jsou v praxi často dva extrémy, protože utlumený růst je charakteristický i pro defenzivní a málo rizikové odvětví jako jsou třeba telekomunikace. Není tedy vysoký dividendový výnos jako vysoký dividendový výnos – buď jej nabízí málo riziková nuda, nebo naopak adrenalinovější tituly.

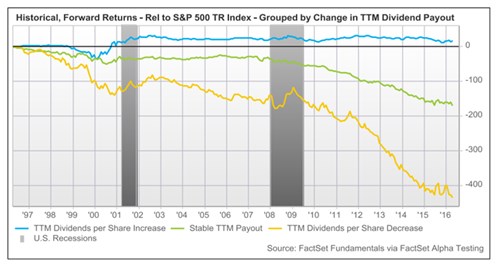

Dividendové investování ale může mít i jiné rozměry – můžeme například vyhledávat společnosti, u kterých je pravděpodobné, že v dohledné době znatelně zvýší výplatu svých dividend. Právě tento faktor (tj., poměr toho, co společnost může vyplácet a v současnosti vyplácí) často pozorně sleduji a hovořím zde o něm. Obecný důvod shrnuje následující graf, který ukazuje, jak si historicky vedou tři rozdílné skupiny akcií relativně k indexu SPX:

Zdaleka nejhůře jsou na tom akcie, které za posledních 12 měsíců dividendy snížily. Jejich návratnost je hluboko pod návratností celého indexu a to samé, i když v menší míře platí i o akciích, které drží své dividendy stabilní (vyznačeny zeleně). Naopak soustavně nad trhem se drží tituly, u nichž se investoři těší rostoucím dividendám. Implikace je jednoduchá a těžko zpochybnitelná: Je třeba se vyhýbat akciím, u kterých je pravděpodobné snížení dividend a žádné terno nejsou ani tituly se stabilní dividendou. Návratnost převyšující trh zajistí tituly, u kterých dividenda bude růst.

Jak na to

Uvedená data nejsou upravena o riziko, ale myslím, že na tom se v tomto případě chleba lámat nebude. Jeho lámání přijde naopak s jednoduchou otázkou: Jak v praxi poznat, které akcie a společnosti budou zvyšovat dividendu, či ji naopak snižovat? Základní měřítko je jednoduché. Pokud společnost vydělává a/nebo bude vydělávat více, než nyní na dividendách vyplácí, je slušná pravděpodobnost, že dividendy budou růst. Pokud společnost naopak vydělává méně, než vyplácí a dividendy „dotuje“ růstem dluhu (nebo snižováním zásoba hotovosti držené v rozvaze), je pravděpodobné, že dividendy budou muset klesnout. Výjimkou jsou jen a pouze společnosti, u kterých dojde k pozitivnímu obratu a jejich schopnost generovat hotovost se zlepší.

To, kolik firma na dividendy vydělává, není dáno jejími zisky, ale jejím tokem hotovosti. V principu tedy tím, jaké je její provozní cash flow a jaké jsou její investice. Pokud firma na provozu vydělá 100 Kč a investuje 50 Kč, zbývá jí 50 Kč pro dluhovou službu, akvizice a výplatu akcionářům (ve formě dividend a odkupů). Jde tedy o jednoduchý vzorec, který je ale překvapivě často a dlouho trhem ignorován. Za příklad podobné ignorance už dlouho dávám .

Tím se na závěr dostávám k zajímavé otázce: Pokud se dá budoucí vývoj dividend tak lehce odhadnout, proč by existovaly rozdíly popsané v grafu? Jinak řečeno, pokud by to bylo tak jednoduché, už by to nefungovalo. Odpověď na toto dilema neznám, ale uvedený graf hovoří sám za sebe. Mám podezření, že příčinou tohoto jevu je i značná neochota řady investorů podívat se dál než jen na ziskovost, která je někdy pouhou stínohrou skutečných výsledků firem. Odráží totiž řadu položek, které nemají s tvorbou hotovosti a schopností vyplácet dividendy co do činění. Dividendy mohou být fakticky vypláceny pouze z toku hotovosti, nikdy ne z účetních zisků. Dobrým příkladem velkého rozdílu mezi zisky a tokem hotovosti mohou být automobilky. Řada z nich vykazuje hezké zisky, ovšem jejich cash flow je kvůli vysokým investicím do pracovního kapitálu (zejména finančních pohledávek) značně napjaté.