Ekonomické oživení v eurozóně pokračuje a ECB proto snížila nákupy vládních obligací o dvě třetiny. Takový krok je pochopitelný, ale nezapomínejme na to, že ECB ještě kupuje korporátní obligace a v této oblasti k žádnému poklesu nedošlo. Tyto cenné papíry nyní podle Marcuse Ashwortha z Bloomberg Gadfly představují asi 20 % měsíčních nákupů, v polovině roku 2016 to přitom bylo jen přibližně 7 %. A celkový objem korporátních obligací v rozvaze ECB by mohl dosáhnout hodnoty 200 miliard eur. Ví ECB, co dělá?

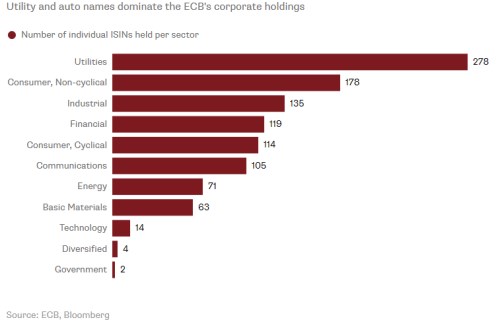

Ashworth se domnívá, že ECB vytváří potenciální problém. Na sekundárním trhu korporátních obligací se totiž stala významným hráčem a dokonce se musela obrátit i na trh primární. To je varovná známka a jestřábi v ECB, kteří volají po včasném stáhnutí stimulace, by z toho měli být značně znepokojení. Jak ukazuje následující graf (počet ISIN z jednotlivých sektorů), v portfoliu korporátních obligací z rozvahy ECB dominují utility a necyklické spotřební zboží:

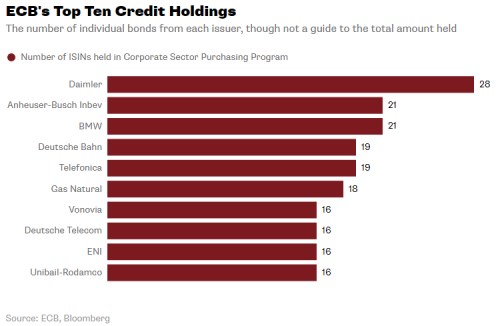

ECB doposud investovala do obligací více než 230 společností, průměrná doba splatnosti těchto cenných papírů je 5,6 let. Zatím na nich slušně vydělává, protože došlo k poklesu rizikových spreadů, i když v případech jako Steinhoff Europe či ECB šlápla vedle. Jenže sama ECB má svými nákupy dopad na výši rizikových prémií na trhu, a zatímco podobné intervence jsou pochopitelné v době finančních tenzí, nesou sebou i rizika. V první řadě uvolňují tlak na finanční disciplínu jednotlivých společností a následně zhoršuje alokaci zdrojů v celém systému.

Příkladem vlivu, jaký má ECB na trh, je podle Bloombergu ArcelorMittal. S&P Global Ratings zvýšila na počátku února rating jeho obligací a ty se tak mohly stát předmětem nákupů ECB. Od té doby klesly výnosy jeho dluhopisů vydaných na konci listopadu o 40 bazických bodů a posílení jejich ceny tak znatelně převýšilo výkon celého dluhopisového indexu. Je přitom dost těžké najít pádný argument, proč by se ocelářské společnosti, která operuje zejména na rozvíjejících se trzích, mělo dostávat pomoci ze strany ECB. Druhý graf ukazuje společnosti, které mají svými obligacemi největší zastoupení v portfoliu ECB:

ECB tedy pokračuje v podpoře firem a ekonomiky i v době, kdy se eurozóně vede velmi dobře. Svými nákupy tlačí investory a fondy do rizikovějších částí trhu, kde mohou najít vyšší výnosy. Takový postup má smysl v době, kdy hrozí krize. Ovšem v současné době tomu tak není a přístup na trh je pro řadu společností bezproblémový. Výsledkem je vytváření nerovnováh na trhu a ECB by na svém příštím zasedání měla oznámit, že s tímto přístupem končí, domnívá se Ashworth.

Zdroj: Bloomberg