podle nových projekcí očekává, že americké obchodované společnosti letos provedou odkupy svých akcií v celkové hodnotě 1 bilionu dolarů. Podle CNBC tak tyto peníze na poptávkové straně trhu nahradí retailové investory, kteří se z akcií stahují (doposud čistý odliv jejich peněz z investičních fondů dosáhl necelých 58 miliard dolarů). Měli bychom se radovat?

Stratég Goldmanů David Kostin tvrdí, že odkupy jsou stále největší složkou poptávky po akciích, doposud si firmy odhlasovaly odkupy ve výši 754 miliard dolarů, 40 % z této částky představují technologie. Podle Kostina je část této odkupové vlny vyvolána daňovými úlevami, ale velkou roli hraje i silný tok hotovosti, který firmy generují.

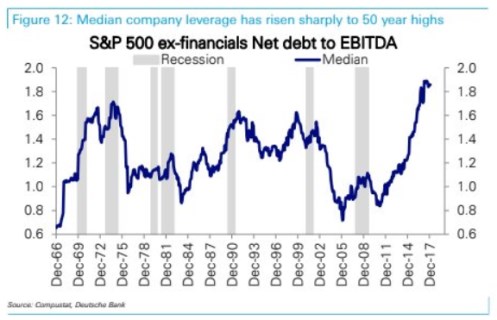

I z výše uvedeného je zřejmé, že odkupy a jimi tažené zadlužování korporací jsou jedním z klíčových témat na trhu. Již před lety jsem tu na základě výpočtů jedné studie poukazoval na to, že svým významem byly pro trh dokonce pravděpodobně mnohem důležitější, než celé QE. Dlouhodobě uvažující investoři a ekonomové se ale bezesporu ptají, zda již celá věc nedošla příliš daleko. Obavy v nich mohou vyvolávat grafy, jako je ten následující. Ukazuje, že poměr čistého dluhu (úročené dluhy bez hotovosti a jejích ekvivalentů) k EBITDA (zisk před odpisy, zdaněním a úroky) dosahuje rekordně vysokých úrovní:

Zdroj:

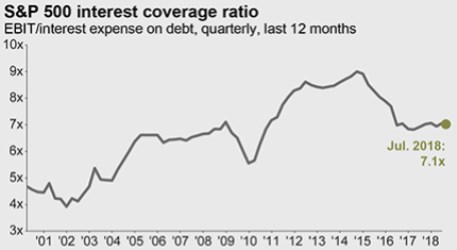

Mnohem méně varovně na agregátní úrovni vyznívá pohled na dluhovou službu – viz druhý graf s poměrem provozního zisku a úrokových nákladů. Což nás dovádí jednoduchému závěru: Dluhy jsou absolutně i relativně ke schopnosti generovat zisky a hotovost vysoko. Ale korporace je zatím lehce utáhnou. Hlavním důvodem jsou přirozeně nízké sazby. Ty zajišťují nízký poměr dluhové služby a zisků.

Zdroj:

Tudíž nebezpečím je zejména scénář, ve kterém by došlo k prudkému růstu sazeb bez (!) dalšího růstu ziskovosti a toku hotovosti. K čemuž může minimálně z historické perspektivy dojít například v případě, že centrální banky (opět) příliš prudce šlápnou na brzdy. Scénářů bychom tu vymysleli více, ale z celkového pohledu je důležité mít na paměti právě onu kombinaci: vyšší sazby s/bez vysoké ziskovosti. Právě na ní se bude lámat chleba.

Pozor na další Tesca

Odkupy a jimi tažené zadlužování jsou pak přirozeně významné i z hlediska jednotlivých společností. Za odstrašující příklad nám může sloužit . To si ještě dlouho poté, co se mu začaly zhoršovat výsledky, snažilo budit dojem, že vše je fajn. Používalo k tomu i dividendy a odkupy jdoucí vysoko nad to, co si firma mohla s ohledem na svůj tok hotovosti dovolit. A investoři se na čas nechali obalamutit i přesto, že stačil krátký pohled na tok hotovosti a bylo jasné, že je zle.

Podobné chování bohužel není ojedinělé – řada firem se snaží záplatovat zhoršení výsledků tím, že mohutně vrací peníze (které „nemá“) akcionářům. Budí tak dojem hojnosti, namísto toho, aby posilovaly svou rozvahu pro horší časy. K tomu je tlačí i mentalita investorů a celé je to docela zajímavým psychologickým jevem. Jak ale poznat, že to firma s vracením hotovosti přehání?

V principu je to jednoduché: Její volný tok hotovosti (to, co zbude z provozního cash flow po investicích) by měl pokrývat dividendy i odkupy. V případě, že by firma měla snižovat vysoké dluhy, by ale v první řadě měla dělat právě to, a pak až se ptát, jestli něco zbývá na odkupy. A jsou tu samozřejmě i společnosti, které mají zbytečně malé dluhy a hodně hotovosti v rozvaze. Ty přirozeně mohou na čas vyplácet více, než je jejich volné cash flow. Investoři by ale měli mít na paměti, že dříve, či později tohle skončí.

A pozor na naivní valuační úvahy

Odkupy jsou pak někdy téměř naivním způsobem vnímány jako krok, který automaticky zvyšuje hodnotu akcií. Tato „logika“ poukazující na to, že když se sníží počet akcií, zvýší se zisky na akcii EPS, a tudíž jejich hodnota, je ale značně neúplná. Vědomě, či nevědomě předpokládá, že snížení počtu akcií nepřinese změnu jejich rizika, což je právě ta naivita. Riziko se totiž samozřejmě zvýší, jinak by šlo o oběd zadarmo a konečným cílem zvyšování hodnoty společnosti by měl být počet akcií rovný jedné. V konečném důsledku tu jde o to, zda automatický růst rizika (tj. pokles valuačních násobků) bude mít větší, či menší efekt, než růst EPS. Jinak řečeno, zda EPS vzroste více, než klesne PE. Což z valné většiny závisí právě na tom, zda už firma není předlužená, či má naopak hodně volných zdrojů – viz předchozí odstavec.

Celkově bychom tedy měli být hodně opatrní, než se z odkupů začneme radovat. Ano, na trhu je řada firem s velkou zásobou hotovosti a nízkými čistými dluhy, které by měly hotovost vracet akcionářům. Ale také tu je hodně firem, které by podle mne měly svou rozvahu posilovat namísto toho, aby jí ždímaly dalšími odkupy. Před několika dny jsem o možném příkladu psal v „Jeden z nejlepších byznys modelů na světě a pochybné finanční inženýrství“.