Newyorský hedgeový fond McIntyre Partnerships, který normálně kupuje akcie a dluhopisy, 3. prosince vzkázal svým investorům, že kupuje jednu komoditu: uran. Tato „lehká anomálie“ byla ospravedlněná tím, že tento kov úctyhodně roste, řekl zakladatel Chric McIntyre. Spotová cena uranu od dubna vyskočila o 41 % na téměř dvouleté maximum poté, co se jeho nabídka dále snižuje.

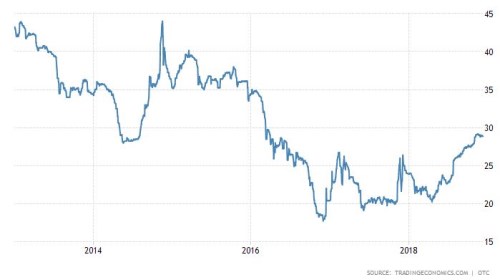

V roce 2011 padl uran v nemilost po neštěstí v jaderné elektrárně Fukušima, které vedlo k zavření elektráren v Japonsku a Německu a zpomalení jejich staveb na dalších místech. (Uran nebo plutonium, které se z něj vyrábí, je základním jaderným palivem.) Navzdory nedávnému nárůstu jeho ceny na 29 USD za libru (64 USD za kilo) je podle poradenské firmy uXc stále 60 % pod maximem. Produkční náklady budou možná nad těmi za produkcí za tři kvartály tohoto roku.

Těžaři uranu v návaznosti na to pomalu snižovali nabídku. Většina prodejů je ale vázána dlouhodobými smlouvami z dob před rokem 2011, takže na spotové ceně sotva záleží. Nyní ale začíná těmto smlouvám končit platnost, několik málo jich platí ještě po roce 2020. Producenti „konečně prokazují nějakou zodpovědnost“, řekl ředitel jedné z největších těžařských firem.

Kazatomprom, největší producent, se zavázal k 20% snížení v prosinci. , jeho kanadský rival, řekl, že chce v provincii Saskatechwan dočasně zavřít největší uranový důl na světě, čímž sníží globální nabídku o 11 %. Nakupuje na spotovém trhu, aby naplnil existující smlouvy. Paladin Energy, australská firma, je na mizině. Mezitím se spotřeba pomalu dere nahoru – letos dosáhla generace globální jaderné energie úrovní před Fukušimou. Nabídka a poptávka jsou opět poblíž rovnováhy.

Ceny drží nahoře společnosti jako Uranium Trading v New Yorku a Yellow Cake v Londýně, které nakupují a drží, čímž sedí na velkých objemech. Yellow Cake, který se začal obchodovat na burze před pěti lety, zažil počáteční růst hodnoty zásob o více než třetinu. Na scénu se letos vracejí i hedgeové fondy. Celkově tvoří fondy asi 16 % transakcí na spotovém trhu. „Přilévají olej do ohně,“ komentoval Scott Melbye z americké Uranium Energy.

Hedgeové fondy jsou vrtkavé. V roce 2007 se jejich vstupem na trh držela cena na 136 USD za libru (300 USD za kilogram), uvedl Jonathan Hinze z uXc. Jejich návrat přispěl po finanční krizi ke kolapsu.

Ale dlouhodobé trendy jsou jasné. Odhaduje se, že globální poptávka vzroste do roku 2035 o 44 %. Čína má 19 jaderných reaktorů ve výstavbě a plánuje dalších 41. Indie jich staví 6 a zvažuje dalších 15. Saúdská Arábie se chystá na své první dva projekty. Egypt, Jordánsko, Turecko a Spojené arabské emiráty také oznámily svůj program. Na to všechno jsou potřeba nové doly. Pokud se tak stane, spotová cena nakonec vzroste na 50-60 USD, poznamenal Andre Liebenberg, šéf Yellow Cake.

Vyšší cena uranu zákazníky moc netrápí. Palivo tvoří jen menší podíl na provozních nákladech jaderných elektráren než je tomu u uhelných nebo plynových. Dovozní země více trápí, zda jsou zajištěné dodávky. Státní firma China National Uranium Corporation při známkách toho, že tento problém bere čínská vláda vážně, koupila 26. listopadu namibijský důl, čímž si zajistila 3 % globální produkce. Americká administrativa zvažuje, že se odvolá na národní bezpečnost, aby omezila dovozy a podpořila domácí produkci.

Velcí vývozci jako Kazachstán, který dodává dvě pětiny globální produkce, jsou nicméně plní naděje. Poptávku po uranu cena příliš neovlivňuje. A s tím, jak bude vzácnější, by si měli přijít na své.

Zdroj: The Economist