Zoom se před několika dny jedním mohutným skokem dostal svou kapitalizací nad . Jde o celkem pozoruhodný jev, kterému jsem se věnoval minulý týden. Možná ještě zajímavější jsou ale skoky Applu, respektive celé skupiny nazývané BigTech. A to zejména, pokud se namísto prostého pohledu na ceny podíváme trochu pod pokličku. Co se nám ukáže?

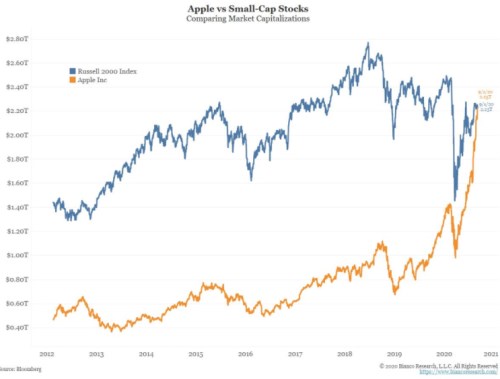

U Applu již nelze hovořit o tom, že by se díky svému růstu dotáhl na kapitalizaci jiné firmy. Jde totiž o váhovou kategorii, která se dotahuje už jen na celé trhy. Jak ukazuje následující graf, třeba na Russell 2000. Jinak řečeno, tržní hodnota Applu je nyní cca stejná jako tržní hodnota všech menších společností na trhu:

Zdroj:

V grafu je neméně pozoruhodné, že malé společnosti byly až do roku 2018 značně v kurzu, dokonce více než . Ale poté nastal významný zlom. Tato skupina akcií upadla v nemilost, na předchozí vrchol se již nedostala ani náznakem, naopak tu spíše pozorujeme sice rozkolísaný, ale přece jen trendový pokles. Co si z tohoto vzít? Záleží na úhlu pohledu – pokud bychom se drželi celkem široce rozšířené teze, podle které jsou menší společnosti rizikovější, pak byl vývoj do roku 2018 v souladu s tím, že vyšší riziko by mělo přiníšet vyšší návratnost. Jenže co potom?

Často také můžeme slyšet, že index malých společností je dobrým indikátorem toho, co se děje v celé americké ekonomice. Pak by výše uvedený graf napovídal, že po roce 2018 se její výhled zhoršuje. A pokud by byl reprezentativním zastáncem firem z velké části orientovaných do zahraničí, onen průnik kapitalizací by byl odrazem toho, jaký je výhled americké ekonomiky relativně ke zbytku světa.

Na čem stojí náskok technologií?

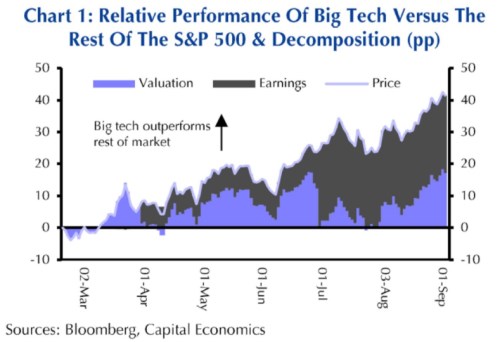

Ohledně Applu, či přesněji řečeno celé rozšířené FAANG skupiny, je pak zajímavé pohlédnout na následující graf od Capital Economics. Ukazuje, co táhne návratnost této skupiny vyvolených relativně k celému trhu. Tedy zda valuace, či zda zisky. Jde samozřejmě o podstatný rozdíl: Pokud by vyšší návratnost FAANG+ byla dána tím, že její valuace rostou relativně k valuacím celého trhu, jde o více vratké základy, než když by tahounem byl růst zisků. Realita je následující:

Zdroj:

Ještě na konci června byly tedy hlavním pilířem výkonů velkých technologií (relativně k trhu) valuace. Pak se ale začala výrazně zvedat váha zisků a na konci července byla situace úplně opačná – technologie si vedly lépe jen díky ziskům. Další posilování technologií relativně ke zbytku trhu začaly pak opět táhnout i valuace, nyní je to zhruba 60 na 40 ve prospěch zisků.

Výše uvedené bychom mohli také interpretovat tak, že kdyby se valuace technologií vrátily na standard celého trhu, udržely by si technologie stále více než polovinu jejich celkového náskoku. Jenže valuace jsou samozřejmě vedle požadované návratnosti dány i očekávaným růstem zisků, takže obě pole v grafu na sobě nejsou nezávislá, ale souvisí spolu. Spíše se tak dostáváme k tomu, proč jsou technologie schopny dosahovat vyšší ziskovosti relativně ke zbytku trhu. A nabízí se to, o čem se hovoří již dlouhou dobu – velká tržní síla.

Jde o téma hodně obsáhlé, do nemalé míry se točí kolem toho, kde končí úspěšná značka a podnikatelský model a kde začíná monopol. Zde tak jen pro zajímavost dodám, že má za posledních 12 let návratnost vlastního jmění ROE téměř 70 %, 21 %, Alphabet 17 %, 23 %, 40 %. Takové Ferrari má pak ROE na cca 38 %. Ale aby to nebylo tak jasné, tak třeba Unilever, který nemůžeme asi podezřívat z monopolní pozice, či produkce luxusního zboží, má ROE na cca 40 %.