Společnosti slabých rozvah jsou za poslední rok téměř 10 % v záporu, zatímco jejich silné kolegyně si užívají asi 30 % zisků. Pohled do dlouhodobější historie ale vyznívá trochu jinak, teorie hovoří velmi jasně s nejasnými závěry a já bych se rád tomuto tématu dnes věnoval trochu více.

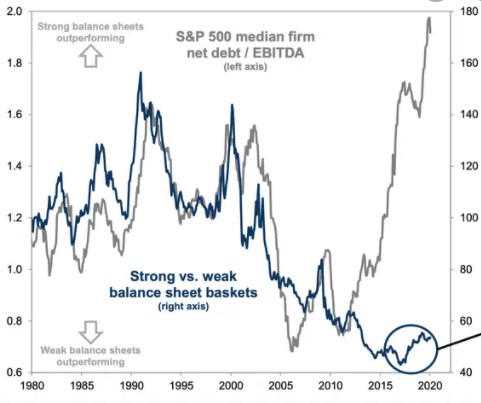

Následující obrázek ukazuje vývoj dvou indexů. Do prvního dává společnosti se silnou rozvahou, do druhého se slabou. Už na počátku letošního roku si první skupina vedla o něco lépe, mezera se pak začala velmi rozšiřovat po březnovém propadu a jak jsem uvedl, společnosti slabých rozvah jsou nyní téměř 10 % v záporu, zatímco jejich silné kolegyně si užívají asi 30 % zisků:

Doporučení kupovat společnosti se silnou rozvahou slýcháme poměrně často a to již dlouhou řadu let. Ne vždy si ale tato skupina vede lépe. Například v období mezi dubnem 2016 a dubnem 2017 si připsala asi 5 %, zatímco slaborozvahové firmy asi čtyřikrát tolik. Intuice nám asi napovídá, že firmy se silnou rozvahou budou v kurzu zejména v době, kdy nastává odliv od rizikovějších aktiv a investoři hledají bezpečí. A naopak. Co říkají konkrétní dlouhodobé trendy?

Slabé rozvahy už dlouho jasně vítězí

Dlouhodobý vývoj ukazuje druhý graf. Na konci devadesátých let s prasknutím internetové bubliny nastaly na nějakou dobu zlaté časy pro silné rozvahy, ale ty poměrně rychle skončily a naopak přišlo období jejich soustavného zaostávání. Zmíněný rok 2016/2017 tedy nebyl anomálií, spíše kulminací popsaného trendu:

V druhém grafu je šedě vyznačeno to, jak se vyvíjela průměrná síla rozvah obchodovaných firem. Měřítkem tu jsou čisté dluhy k zisku na úrovni EBITDA. Mimochodem, ten je často považován za aproximaci volného toku hotovosti a to mylně. Když už, tak jeho lepší aproximací by byl provozní zisk (s předpokladem, že daně a investice do pracovního kapitálu jsou nulové a investice se rovnají odpisům). To jen tak na okraj. Na vrcholu technologické bubliny se čisté dluhy (dluhy mínus hotovost) pohybovaly na více než 1,5 násobku EBITDA, pak tento poměr klesl až na cca polovinu, aby se po roce 2006 zase vydal nahoru. A v roce 2019 dosáhl nevídané hodnoty blížící se dvěma.

Onen trend vyšších výkonů firem se slabší rozvahou tak až do roku 2006 šel ruku v ruce s celkovým znatelným posilováním rozvah korporátního sektoru. Pak ale pokračoval i přesto, že průměrná rozvaha začala velmi prudce slábnout. První období můžeme tedy považovat za čas, kdy investoři síle rozvahy nevěnovali tolik pozornosti, ale management ano. Nebo možná lépe řečeno, „protože management ano“. Druhé období bylo dobou, kdy se o sílu rozvahy nestarala ani jedna skupina (jako celek). Až ke konci grafu a zejména nyní dochází k významnému přehodnocení tohoto přístupu (viz první graf).

Co vlastně říká teorie?

Finanční teorie ohledně síly rozvahy – míry zadlužení, je jasná a zároveň neposkytuje přesné vodítko. Opírá se o maximalizaci hodnoty firmy s tím, že ve světě bez daní a bankrotů je jedno, kolik má firma dluhu – na hodnotu firmy nemá finanční páka vliv, protože větší množství „levnějšího“ dluhu zároveň zvyšuje požadovanou návratnost akcií. A nuly od nuly tak pojde. Pokud přidáme daňovou uznatelnost úrokových nákladů, je nejlepší vše financovat dluhy. Pokud ještě přidáme možnost bankrotu, získáme obecné konstatování, že ideální je taková míra dluhů, která maximalizuje přínosy oné daňové uznatelnosti a zároveň nezvyšuje pravděpodobnost bankrotu.

Když před několika měsíci začaly velké tlaky v ekonomice, psal jsem tu, že výše zmíněná teorie může mít ve stínů křídel černých labutí nakonec možná jednoduché vyústění. Náklady bankrotu jsou totiž možná tak velké, že dluhy by měly být naprosto minimální, třeba jen provozní. S odpovídajícím dopadem na dividendy a odkupy. Celkový vývoj tímto směrem zatím moc nejde, objemy nově vydávaných obligací jsou mnohdy na maximech (i když to nutně neznamená růst čistých dluhů).

Nicméně chování investorů můžeme možná vnímat právě tak jednoduše: Pokud nastanou časy horší, vnímaná pravděpodobnost a náklady bankrotu rostou a tudíž jsou v kurzu firmy, které jsou proti němu odolnější. A naopak. Z tohoto pohledu je pak onen dlouhodobý trend dobou, kdy se o bankroty nikdo moc nestaral.

Padesátka silných

Predikovat budoucnost nedovedu, ale dovedu si představit, že tento mechanismus bude obecně fungovat podobně i dál. Záleží tak „jen“ na tom, zda se bude síle rozvahy v následujících měsících a letech přikládat nějaký význam, či zda půjde o podružnější věc. Ve skupině silných rozvah je každopádně padesát firem typu , NVIDIA, Texas Instrument, Systems, Alphabet, , , , Valero Energy, Pioneer NR, Align Technology, Vertex, Chipotle, Tractor Supply, , , Colgate, Monster Beverage.