Na trhu se v posledních týdnech hodně hovoří o napřimování výnosové křivky. Tedy o zvyšování rozdílu mezi výnosy krátkodobých a dlouhodobých obligací. Matthew Famiglietti a jeho kolegové ze St. Louis Fedu k tomu uvádějí, že tento rozdíl roste téměř výlučně kvůli zvyšujícím se výnosům dlouhodobých obligací. Sklon výnosové křivky je přitom považován za zajímavý předstihový indikátor. Má podle ekonomů vypovídající schopnost a co by indikoval ohledně dalšího vývoje?

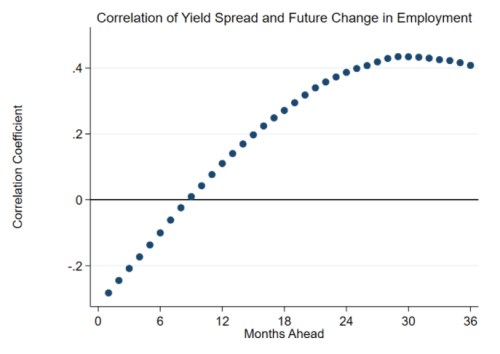

Famiglietti a jeho kolegové porovnávali historická data týkající se sklonu výnosové křivky na straně jedné a zaměstnanosti na straně druhé. Zaměstnanost zvolili místo změny produktu proto, že u ní je přístup k datům s vyšší frekvencí a také kvůli tomu, že jde o indikátor, který může být bližší široké veřejnosti. Následující graf ukazuje, jak se vyvíjí nalezená korelace mezi sklonem křivky v daném měsíci a změnou zaměstnanosti v následujících měsících:

Zdroj: St. Louis Fed, FRED

Korelace je tedy nejdříve negativní, potom se ale přehoupne do pozitivních čísel a dál roste. Nejvyšších hodnot dosahuje asi 30 měsíců, tedy 2,5 roku, po měsíci, kdy byl měřen sklon výnosové křivky. Pak korelace začne postupně klesat. Výsledná čísla tedy podle ekonomů ukazují, že výnosová křivka je skutečně spolehlivým indikátorem dalšího ekonomického vývoje. „Pokud je tento historický trend stále platný, americká ekonomika si v následujících letech pravděpodobně projde sílícím růstem tak, jak trhy očekávají. Nakolik tento vývoj zvedne inflaci, to se ještě uvidí. Nicméně sazby zůstanou v dohledné době nízko,“ uvádějí ekonomové.

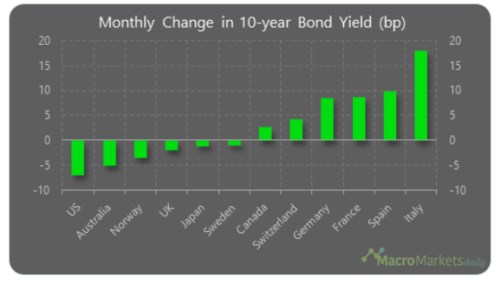

Následující graf od Macromarketsdaily ukazuje vývoj desetiletých vládních obligací ve vybraných zemích za poslední měsíc. V USA v tomto období výnosy klesly, druhým extrémem je Itálie, kde se zvýšily asi o 17 bazických bodů. Růst nastal rovněž ve Španělsku, Francii a Německu:

Zdroj: St. Louis Fed,