Na burze ve Varšavě se dnes začalo obchodovat s akciemi řetězce obchodů Pepco, které hned v úvodu přidávaly kolem osmi procent. V letošním roce jde o největší primární veřejnou nabídku akcií (IPO) na této burze. Vlastníkem firmy Pepco Group je konglomerát Steinhoff z Jihoafrické republiky. Pepco ale působí na mnoha trzích, včetně České republiky, a Polsko je pro něj klíčovým trhem.

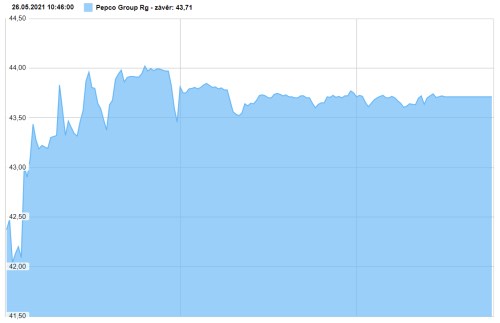

Společnost Pepco cenu svých akcií v primární emisi stanovila na 40 zlotých. Hodnota firmy tím dosáhla zhruba 23 miliard zlotých (přes 130 miliard Kč). Po zhruba osmiprocentním růstu hned v úvodu obchodování zájem o akcie nepolevil a krátce před 11:00 SELČ kurz činil zhruba 43,60 PLN. To znamenalo růst o 9,1 procenta.

Primární nabídka zahrnuje 92,4 milionu akcií v hodnotě 3,7 miliardy zlotých. Steinhoff navíc umístil část svých akcií přímo, získali je někteří věřitelé tohoto jihoafrického podniku. Celkový hrubý výnos z prodeje akcií tak dosahuje asi 4,6 miliardy zlotých (26,1 miliardy Kč). Společnost Pepco žádné nové akcie pro účely primární nabídky nevydala, všechno jsou to akcie, které prodal Steinhoff. Jeho podíl ve firmě se tak snížil na 78,9 procenta, uvedla agentura Reuters.

Ředitel analytického týmu v makléřské společnosti BM Michal Krajczewski podle tiskové agentury PAP řekl, že akciím Pepco k úspěšnému debutu pomohl jednak příznivý trend na kapitálových trzích, jednak i fakt, že cena akcií byla stanovena pod maximální hodnotou předběžného pásma. Šéf analytiků v makléřské společnosti DM Marcin Materna upozornil, že akcie by se mohly dostat do indexu velkých firem WIG20 .

Prodejci s levným zbožím v posledním roce prosperovali a urychlili posun směrem k úspornému nakupování, které začalo během finanční krize. „Pepco je považováno za skvělého zástupce silných maloobchodních trhů ve východní Evropě, a zejména v Polsku,“ uvedl v e-mailu Jaroslaw Niedzielewski, vedoucí akciových investic u Investors TFI. Udržet si rychlé tempo růstu prodejů však může být obtížné kvůli nasycení trhu, dodal.

Úpis Pepca pomáhá renesanci IPO na varšavském trhu, kterou loni podnítila platforma pro online obchodování Allegro.eu. "V procesu primární veřejné nabídky akcií jsme se setkali se silným zájmem institucí i drobných investorů. Vítáme všechny naše nové akcionáře," uvedl šéf společnosti Pepco Andy Bond, který dříve řídil britský řetězec supermarketů Asda.

Pepco v Británii vlastní řetězec obchodů Poundland a v dalších evropských zemích pak značky PEPCO a Dealz. Celkem v 16 zemích provozuje více než 3200 diskontních prodejen, kde ale není možné nakupovat on-line. V tomto finančním roce chce Pepco v Evropě otevřít 400 obchodů a značku PEPCO se snaží rozšířit i mimo střední a východní Evropu. Ve východní Evropě se tato značka za rok 2020 podle hodnoty prodaného zboží umístila druhá za švédským oděvním řetězcem , uvedla společnost pro výzkum trhu Euromonitor.

Výkonný ředitel Pepca Andy Bond při zahajovací akci řekl, že přestože je jeho řetězec ve východní Evropě „klenotem v koruně“, vidí po dubnovém vstupu do Španělska a v září do Itálie silné vyhlídky růstu v západní Evropě. Přesto ale neexistuje záruka, že tento maloobchodník bude moci svůj obchodní model replikovat v západní Evropě, uvedl Niedzielewski. "V příštích několika letech bude největším rizikem pro akcie Pepca to, že Steinhoff odprodá svůj podíl ve snaze snížit své dluhové břemeno,“ doplnil Niedzielewski. Řetězec Pepco chce do pěti až sedmi let ztrojnásobit počet obchodů a dosáhnout základního zisku více než jedné miliardy eur (asi 25,5 miliardy Kč).

Zdroj: ČTK, Bloomberg, Patria