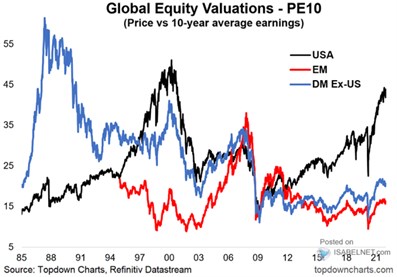

Valuace amerických trhů jsou stále vysoko nad valuacemi akcií v dalších vyspělých zemích, o těch rozvíjejících nemluvě. Jak tu občas připomínám, valuace nejsou dány jen výší bezrizikových sazeb, ale jejich poměrem k tempu růstu zisků obchodovaných firem. A měl by to být růst očekávaný v delším období, ne jen během pár čtvrtletí. Mimořádně vysoké americké valuace by tak mohly implikovat očekávání nějakého nabídkového/technologického boomu, který by zajistil kombinaci vysokého růstu a relativně nízkých sazeb (protože by držel dole inflaci). Je ale možné, že nějaký takový boom by se týkal výrazně více Spojených států?

Následující graf porovnává poměry cen akcií k průměrným ziskům za posledních 10 let. Během krize roku 2008 se valuace v USA a mimo ně téměř srovnaly, pak začalo rozevírání nůžek. Zbytek vyspělých zemí má přitom sazby pod těmi americkými, takže sazby samy o sobě by implikovaly jeho vyšší PE. Jde ale právě o to, že v USA musí být lepší poměr očekávaného růstu k sazbám. A to lepší velmi výrazně. Takže znovu: Je možné, že by se americká ekonomika takto dlouhodobě růstově odtrhla od zbytku světa?

Zdroj:

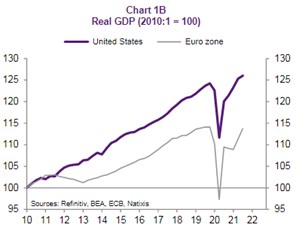

Zbytek vyspělého světa může reprezentovat eurozóna a Japonsko s tím, že Japonsko na tom růstově asi nebude lépe, než s námi sousedící země měnové unie. A následující graf už porovnává historický vývoj HDP v USA a eurozóně. Vidíme, jak jí zabrzdilo to, co bylo nazýváno evropskou dluhovou krizí, která byla ale v první řadě krizí běžných účtů a platebních bilancí. Vidíme také, že americká ekonomika se po pádu roku 2020 vrací směrem k trendu, evropská ještě není na úrovni roku 2019, o návratu na trend nemluvě:

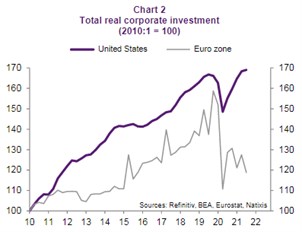

Další graf porovnává vývoj korporátních investic v USA a eurozóně, nůžky tu jsou ještě znatelně rozevřenější než v grafu předchozím:

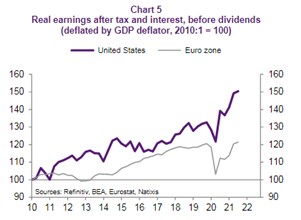

U ziskovosti korporátního sektoru je pak obrázek podobný jako u produktu. Pokud si představíme, že oběma křivkami je proložen nějaký trend, je jeho sklon v USA znatelně vyšší, než v případě eurozóny:

Uvedené grafy jsou z analýzy Natixisu, která se zabývá možný vývojem potenciálu americké a evropské ekonomiky po pandemii. V kostce studie dochází k závěru, že v USA se dá čekat vyšší růst produktivity, než v Evropě. Na úrovni celé ekonomiky a jejího potenciálu se to ale prý v podstatě vyruší poklesem americké nabídky práce.

My jsme se zde v úvodu ptali, jestli je reálné, že by se vývoj v americké ekonomice, a zejména u obchodovaných firem, tolik odlišoval od zbytku vyspělého světa (jak implikují valuace amerických akcií). Výše uvedené celkem jednoznačně ukazuje, že v USA byla doposud ekonomická dynamika rozhodně jinde, o obchodovaných firmách ve zdejší zemi vychýlených ke globálním technologiím to bude platit dvojnásob. Ony projekce Natixisu by na úrovni ekonomiky naznačovaly na změnu, ale ohledně obchodovaných firem se ono vyrušení produktivity a pracovní síly může vyvinout jinak, než na úrovni celé ekonomiky.