Od druhé poloviny roku 2020 si akcie těch nejdražších společností vedly mnohem lépe, než zbytek amerického trhu. Jejich jízda skončila na počátku letošního roku a co šlo prudce nahoru, šlo stejně prudce dolů. Proč?

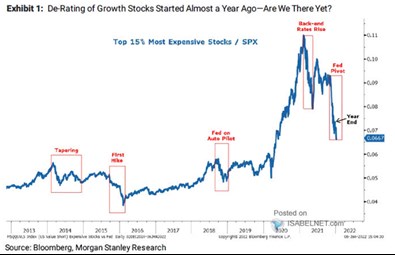

1. Citlivost na věci monetární: v následujícím grafu ukazuje, jak si vedou nejdražší akcie v americkém indexu SPX relativně k celému trhu. Jeho celková pointa je zřejmě v tom, že akcie vysokorůstových firem jsou skutečně hodně citlivé na změny v monetární politice. Právě nejdražší akcie/firmy (co se týče poměru cen k současným ziskům) jsou totiž ty, u kterých se čeká mohutný růst tržeb a zisků (jinak by investoři za současné zisky nebyli ochotni platit vysokou cenu)*. A jak vidíme v grafu, ty nejdražší akcie docela znatelně ztrácí (minimálně relativně k trhu) ve chvíli, kdy se objeví nějaká známka utažení monetární politiky, neřkuli růst sazeb:

Zdroj:

2. Fundamentální důvod: Ona citlivost na obrat v monetární politice je dána fundamentem. Pomyslný střed/těžiště toku hotovosti vysokorůstových firem je posunut více do budoucnosti než třeba u utilit, které mají cash flow „ploché“. A větší posun cash flow do budoucnosti znamená, že s růstem sazeb a požadované návratnost jeho současná hodnota klesá více, než třeba u těch utilit. Nejde tedy o to, že by vyšší sazby růstovým akciím ubíraly a zbytku trhu pomáhaly. Samy o sobě snižují současnou hodnotu všeho, ale růstu více.

3. Příběhový důvod: K tomu se u růstových akcií často hovoří o tom, že jejich atraktivita se zvyšuje v prostředí utlumenějšího ekonomického růstu. Bývá to shrnuto ve stylu „celkově je růst vzácnější, takže ty akcie, které jej mohou nabídnout, jsou v kurzu“. Tady už to je trochu složitější fundamentálně uchopit a možná je s tímto spíše příběhovým argumentem namístě určitá opatrnost. Vezměme si následující příklad:

Na trhu se obchodují dvě akcie, jedna vyloženě růstová těžící z nějakého strukturálního posunu v ekonomice. A druhá cyklická, notně vystavená tomu, co se aktuálně děje v celém hospodářství. Obě akcie se obchodují s cenou v souladu se svou hodnotou – s tím, jaká je současná hodnota očekávaných dividend. A nyní si představme, že se zhorší cyklický ekonomický výhled. S tím se zhorší očekávaný tok dividend u druhé akcie/firmy, ale u první ne, protože ta je na cyklus necitlivá a těží z onoho strukturálního trendu.

Cena akcií druhé firmy tak klesne v souladu s hodnotou, cena akcií druhé firmy zůstane nezměněna. Podle uvedené teze „vzácnosti růstu“ by ale měla cena druhého titulu dokonce vzrůst, protože nabízí to, co zbylá akcie a celá ekonomika už ne. Jenže na to, aby byl takový pohyb ceny ospravedlněn nějakým fundamentem, musel by se u této firmy zlepšit dividendový výhled, či snížit požadovaná návratnost. Tedy bezrizikové sazby a/nebo rizikové prémie. Bezrizikové sazby jsme ale v tomto případě neměnili. Pokud bychom tak učinili, tak jsme u efektu popsaného výše, a ne u toho, o kterém nyní hovoříme.

Zbývá tak rizikovost druhé akcie, ale v tomto modelovém případě není důvod, proč by se rizikovost tohoto na cyklus necitlivého titulu měla s útlumem ekonomiky měnit, respektive snižovat. A i kdyby, hovoříme tu o něčem jiném, než o oné vzácnosti růstu, která by měla nějak zvyšovat hodnoty růstových akcií. Takže závěr tu je celkem jasný: Možná zvyšuje ceny, ale hodnotu asi ne. Čímž se můžeme vrátit zpět ke grafu od . Přesněji řečeno k tomu, proč možná byla ta poslední vlna výkonu růstových akcií tak velká ve srovnání s těmi předchozími. V roce 2020 se dalo na příběhy více, než v předchozích letech a to se projevilo i zde. Taková teze.

*Takhle v poznámce pod čarou ještě poukážu na to, že výraz „drahá akcie“ bývá používán právě v souvislosti s poměrem ceny akcie k současným ziskům, popřípadě tržbám, či toku hotovosti. Jde ale o hodně velkou nepřesnost v tom smyslu, že drahost či levnost by se měla vztahovat k tomu, jakou hodnotu akcie má. A ne k tomu, kolik toho firma zrovna vydělává. Příklad:

Firma se obchoduje s PE ve výši 50, což by jí mohlo šupem poslat do kategorie drahých. Pokud ale diskontujeme očekávané dividendy, zjistíme, že hodnota je dvakrát taková, než cena. Z tohoto pohledu je tedy akcie (pro nás z hlediska našeho dohadu) naopak hodně levná. A aby to bylo symetrické, zrovna tak si můžeme představit akcii s velmi nízkým PE, aspirující tomu na nálepku levná. Ovšem s hodnotou pod cenou a tudíž reálně drahá.