Za poslední půl rok jsou americké akcie v indexu SPX na černé nule, za poslední měsíc ztrácí asi 7 %. Porovnávání cen akcií a indexů v čase ale může být ošemetné podobně jako třeba porovnávání cen pečiva – vypovídající je cena za gram, a ne ta celková. U akcií jsou těmito „gramy“ zisky obchodovaných společností. A my se dnes s pár souvisejícími poznámkami podíváme právě na to, jak korekce posledních týdnů zahýbala s valuacemi akciového trhu. Tedy právě s tím, jak si vedly ceny relativně k tomu, co obchodované firmy svým akcionářům vydělávají (PE).

Teoreticky by mohla třeba nastat situace, že ceny akcií jdou dolů, ale očekávané zisky také a ještě větším tempem. Pokles indexů by tak šel ruku v ruce s růstem valuací. Jak ale ukazují následující dva grafy, k ničemu takovému ani u indexu SPX, ani u Nasdaq nedochází:

Zdroj: Twitter

Grafy připomínají, že na konci roku 2019 měly americké akcie tendenci notně zvyšovat své valuace, pak přišla pandemická korekce a následně obrovský cenový a valuační boom, který zvedl PE na mimořádně vysoké hodnoty. Zde si připomeňme, že PE může růst a klesat jak díky pohybu čitatele (tedy cen akcií), tak pohybem jmenovatele (tedy zisků na akcii). Typický cyklus pak vypadá následovně: Pohyb ze dna táhnou rostoucí valuace – ceny akcií k očekávaným krátkodobým ziskům rostou. V další fázi pak „standardně“ ale dochází ke korekci PE, a to ne kvůli poklesu cen (P), ale kvůli růstu očekávaných zisků, tedy růstu E.

To, co vidíme v grafu po onom prvotním raketovém růstu valuací, je tedy v podstatě typickým chování trhu. V posledních týdnech se ale podle mne děje něco trochu jiného – dochází k přehodnocování toho, jaký je nějaký dlouhodobě udržitelný poměr růstu zisků a toku hotovosti k požadované návratnosti (bezrizikovým sazbám a rizikovým prémiím). V konečném důsledku hovoříme o tom, kde se skutečně nachází potenciál americké ekonomiky dlouhodobý a ten současný, beroucí do úvahy pokračující tenze ve výrobních vertikálách, o kterých tu také občas píšu.

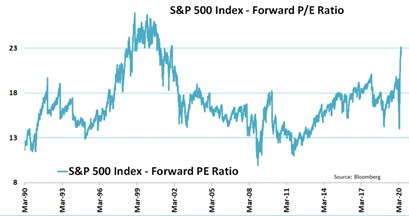

V předchozích měsících jsem občas poukazoval na to, že podle valuací jsou americké akcie naceněny na slušný nabídkový, dlouhodobě neinflační boom. Který dokáže udržet poměr sazby (respektive požadovaná návratnost)/růst na velmi přívětivých hodnotách. Výše uvedené grafy by mohly budit dojem, že se valuace vrátily někam na horní rozpětí historického standardu. To by ale byl dojem mylný a korigovat jej můžeme jednoduše pohledem na dlouhodobější vývoj PE:

Zdroj: Twitter

Suma sumárum: Valuace sice korigovaly, ale stále se drží hodně vysoko. Tudíž vládne stále velký optimismus ohledně toho, co obchodované firmy a ekonomika v budoucnu dovedou.