Na počátku února minulého roku čekalo před přístavem v Los Angeles na vykládku asi 40 lodí. Pak jejich počet podle Marine Exchange of Southern California postupně klesal a na konci června jich bylo jen asi 10. Jenže se ukázalo, že tento bod globálních dodavatelských vertikál čekají ještě větší tenze, než ty z února. Dnes o nich, historickém vztahu mezi inflací a valuacemi akcií a současnou anomálií.

1. Relativita přechodnosti: Podle zmíněné MESC čekalo v září u zmíněného přístavu na vyložení opět 40 lodí. O měsíc později 60, v listopadu asi 80, na konci roku asi stovka a nyní je to o něco více než 100. Myslím, že to bylo někdy v listopadu, kdy jsem tu poukazoval na jednu studii/úvahu, která se detailněji a hlavně na základě skutečné návštěvy přístavu zabývala tím, co se tu vlastně děje. Respektive neděje. Za jeden z problematických bodů jmenovala místní nařízení, podle kterého tu nelze skladovat na sobě více než dva prázdné kontejnery. Což vede k tomu, že není dostatečný prostor, aby se na přístavních plochách otočily prázdné kontejnery s plnými. Není místo kam vykládat, nevykládá se.

Bylo již nesčetněkrát řečeno, že současná vysoká inflace v USA a řadě dalších zemí je dána nesouladem mezi poptávkou a nabídkou. To je bezproblémové obecné konstatování, protože tak tomu je tomu u vyšší inflace vždy. Nyní trochu konkrétněji došlo k souběhu relativně silné poptávky po zboží, stimulované jednak z monetární a z fiskální strany a také odklonem od spotřeby služeb. S tím, že fiskální impuls v USA letos znatelně zeslábne a o tom, jak moc zeslábnout by měl ten monetární, se hovoří více než hodně. A na oné nabídkové straně ekonomiky představují stále brzdu neustále skloňované tenze v dodavatelských vertikálách, kam můžeme samozřejmě zařadit i ty v přístavech.

Onu nabídkovou stranu je v podstatě nemožné nějak zobecňovat, protože došlo k souběhu a k vyplutí na povrch u dlouhé řady věcí. Na jednu stranu by se tak nemělo nic měnit na tom, že jde o tenze svou povahou přechodné. Nicméně již nějaký čas se jasně ukazuje relativita tohoto slova. Konec konců, ve světě dualismu je přechodné vše. A jak ukazuje třeba cena stavebního dříví, které je takovou ikonou tenzí a nákladových tlaků v USA, přechodná může být i korekce z předtím přechodného prudkého cenového růstu. Ostatně je to podobný vývoj, jako v oněch přístavech.

Zdroj: Twitter

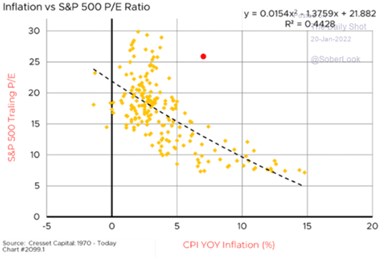

2. Valuační anomálie: Následující graf ukazuje valuace amerických akcií v kombinaci s inflací. Celkově se potvrzuje, co bychom asi intuitivně čekali – vyšší inflace akciím neprospívá. Konkrétněji by se ale asi dalo říci více - někde mezi 1 – 4 % je inflace pro valuace docela irelevantní. Nižších hodnot inflace (tedy spíše už deflace) pak moc nebylo a u vyšších hodnot platí onen negativní vztah:

Zdroj: Twitter

Valuace závisí na požadované návratnosti a na očekávaném růstu zisků. Graf tak říká, že v onom rozmezí cca 1 – 4 % je poměr požadované návratnosti a růstu většinou závislý na něčem jiném, než na inflaci. Ale nad cca 4 % už jde o prostředí, kdy se poměr s vyšší inflací zhoršuje – požadovaná návratnost roste relativně k očekávanému tempu růstu zisků. Může to být vyššími bezrizikovými sazbami, vyšší rizikovou prémií, horšící se ziskovostí.

Každopádně podle aktuální inflace v USA a onoho historického vztahu by mělo být PE znatelně pod 15, ve skutečnosti se ale nachází nad 25 (počítáno na základě zisků dosažených za poslední rok). A je docela jednoduché vnímat to jako další ukazatel toho, že investoři stále věří v rychlejší přechodnost vysoké inflace. Minimálně v tom smyslu, že se vrátí do onoho pásma akciové zóny komfortu.