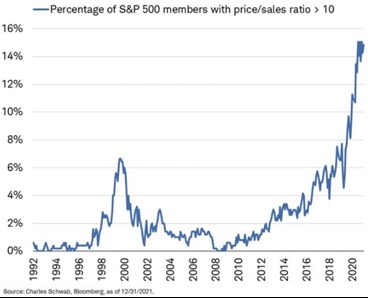

Na počátku devadesátých let nebyly na americkém trhu v podstatě žádné společnosti, jejichž cena akcií by byla více než desetkrát vyšší než tržby na akcii. Na vrcholu internetové bubliny bylo takových firem asi šest ze sta a pak jejich podíl zase klesal k nule dosažené během finanční krize. Nyní je jich asi patnáct ze sta. Známka bubliny? Ne tak rychle. Dnes připomínka toho, na čem závisí hodnota firem a akcií, a k tomu pár souvisejících úvah o inflačně mzdových spirálách.

Vývoj onoho podílu firem s kapitalizacemi nad desetinásobkem tržeb ukazuje následující graf. Jeden z mnoha, které by mohly automaticky budit úvahy o bublinách.

Zdroj:

Připomeňme si, že poměr hodnot a snad i cen akcií k nějakým firemním výsledkům (tržby, různé zisky, cash flow) je v principu určen třemi proměnnými: Požadovanou návratností, očekávaným růstem dividend/toku hotovosti, který patří akcionářům a v neposlední řadě i tím, jaký je poměr onoho „nějakého firemního výsledku“ k tomuto toku hotovosti (viz níže). Výše uvedený graf by pak implikoval, že nyní je relativně k minulosti mnohem nižší požadovaná návratnost a/nebo znatelně vyšší očekávaný růst budoucích dividend. A/nebo jsou „jen“ tržby „výživnější“ – z každého dolaru tržeb jsou obchodované firmy schopny vytěžit více zisků, cash flow a dividend. A za výživnější tržby se více platí, i když za zisky a cash flow se může platit třeba stále stejně.

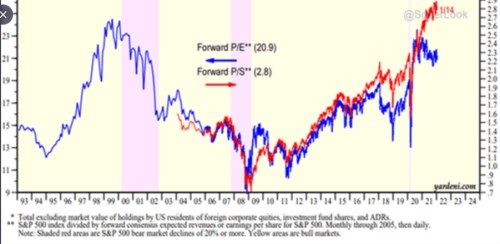

O poměru sazeb a požadované návratnosti k růstu tu píšu poměrně často (první dva faktory), dnes směřuji k tomu poslednímu, jehož význam je dobře patrný z druhého dnešního grafu. Ten srovnává historický vývoj průměrného poměru ceny a tržeb (PS) a vývoj průměrného PE (poměru ceny a zisků):

Zdroj: Twitter

Rok 2020 přinesl rozevírání řady nůžek a mezi ně můžeme zařadit ty mezi PS a PE. Jak vidíme z grafu, ceny akcií relativně k tržbám neustále rostou. PE ale po prudkém růstu na hodnoty blízké až těm z vrcholu internetové bubliny začalo klesat. Důvod nůžek musí být právě v tom, že se změnila ona výživnost tržeb. Relativně k nim jsou totiž ceny akcií výš a výš, protože jsou hodnotnější – nesou s sebou vyšší zisky, cash flow a dividendy.

Celé to pak ukazuje i následující věc: Největší vypovídací schopnost mají ty ukazatele, které jsou nejblíže k dividendám. Vysokou jí tak má dividendový výnos (či jeho inverze) a poměr cen k volnému toku hotovosti. Horší to je s PE, či hodnotou firmy poměřovanou třeba k EBITDA. Ještě horší to je s poměrem cen k tržbám na akcii a nejhorší s poměry typu cen akcií či hodnoty firem k ukazatelům, jako je počet uživatelů. Od nich je totiž nejdelší cesta k tomu, co se počítá, a tím je hotovost skutečně směřující k akcionářům. Jinak řečeno, jejich proměny v čase mohou být dány řadou věcí, včetně změny oné výživnosti.

Aktuálně lze k druhému grafu také dodat, že v současné době vyšších inflačních tlaků se někdy uvažuje o tom, jak se promítnou do tlaků mzdových a obojí následně do firemních zisků a marží. K tomu dvě poznámky: Pokud rostou tržby firem kvůli vyšší inflaci, na zachování stávající výše nominálních zisků stačí i nižší marže (jejichž pokles přesně vyrovná růst tržeb). Na zachování reálné výše zisků musí držet marže konstantní. Pokud se v takovém prostředí dokonce zvyšují, rostou samozřejmě nominální i reálné zisky. Podle grafu by přitom mělo docházet právě k tomu. Jinak řečeno, akciový trh nečeká, že by se rozjížděla spirála, ve které by mzdy a ostatní náklady svým tempem růstu začaly předbíhat tržby a klesaly by marže.