David Kostin, který působí jako hlavní akciový stratég v , hovořil na Bloomberg Markets o svém pohledu na další dění na akciových trzích. Řeč se zpočátku točila kolem sazeb a technologických akcií. Stratég připomněl, že před válkou na Ukrajině se reálné sazby v USA zvedly z -1 % na -0,5 %, nyní se ale opět dostávají níže, pohybují se kolem -0,8 %. To se projevuje zejména u málo ziskových a prudce rostoucích technologických společností, jejichž akcie jsou na pohyb sazeb velmi citlivé.

Růst reálných sazeb byl „zejména bolestivý pro portfolio manažery, kteří drží velký podíl v neziskových technologických firmách.“ V takovém prostředí totiž ceny jejich akcií klesají. Nyní kvůli zmíněnému opětovnému poklesu sazeb tyto akcie mění směr. Nicméně Kostin čeká, že sazby opět porostou, a to jak na nominální, tak na reálné úrovni. Stratég konkrétně čeká, že výnosy desetiletých vládních dluhopisů se budou na konci roku pohybovat kolem 2,25 % A reálné sazby by se měly zvednou na úroveň -0,15 %.

Společnosti s vysokým očekávaným růstem a nízkými maržemi tak budou nadále čelit „výzvě“ ve formě rostoucích sazeb. Kostin dodal, že před třemi měsíci se obchodovaly s hodnotou společnosti k zisku EBITDA ve výši dvanáct, nyní tento poměr dosahuje jen šesti. Valuace tak klesly na polovinu, což se projevuje i na jejich schopnosti získávat další kapitál. Ten je přitom u takových firem „z definice třeba“.

Kostin by tedy na sektor vysokého růstu s nízkými maržemi moc nesázel, opak pro letošní rok platí o společnostech s maržemi vysokými a silnou rozvahou. Ty si podle stratéga povedou v roce 2022 výrazně lépe. Hlavním rysem, podle kterého by se investoři měli řídit, je schopnost udržet vysoké hrubé marže během posledních pěti let. Takové společnosti přitom podle stratéga lze najít v řadě odvětví.

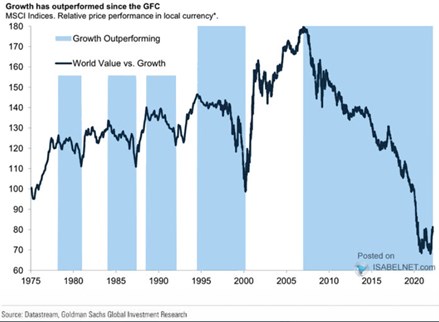

Goldman Sachs v následujícím grafu srovnává výkony hodnotových akcií relativně k růstovým na světových akciových trzích. Klesající křivka ukazuje lepší relativní návratnost růstu, a naopak:

Zdroj: Twitter

Na otázku týkající se dopadu vyšších cen ropy a energií na americký akciový trh Kostin odpověděl, že nyní jsou americká ekonomika a korporátní sektor mnohem méně energeticky náročné než dříve. Řada společností používá méně energií (a také méně kapitálu). Růst jejich cen pak funguje jako faktor, který přesouvá ziskovost z jedné části trhu na druhý – od firem, které energii nakupují, k energetickému sektoru. Celkově je pak efekt podle Kostina zhruba nulový.

Zdroj: Bloomberg Markets